Massa quiere asegurar la calma del dólar: cómo piensa sumar u$s15.000 millones a las reservas

Dólares más, dólares menos, Sergio Massa intentará conseguir por lo menos 15.000 millones de dólares para sumar a las reservas del Banco Central. La consigna es que ingresen antes de que termine el verano, con la urgencia de que esas divisas lleguen lo antes posible, lógicamente.

La prioridad del ministro de Economía es dar todas las señales posibles de que no habrá una devaluación abrupta. Y que, con dólares en el Banco Central, podrá mejorar las expectativas de los agentes económicos.

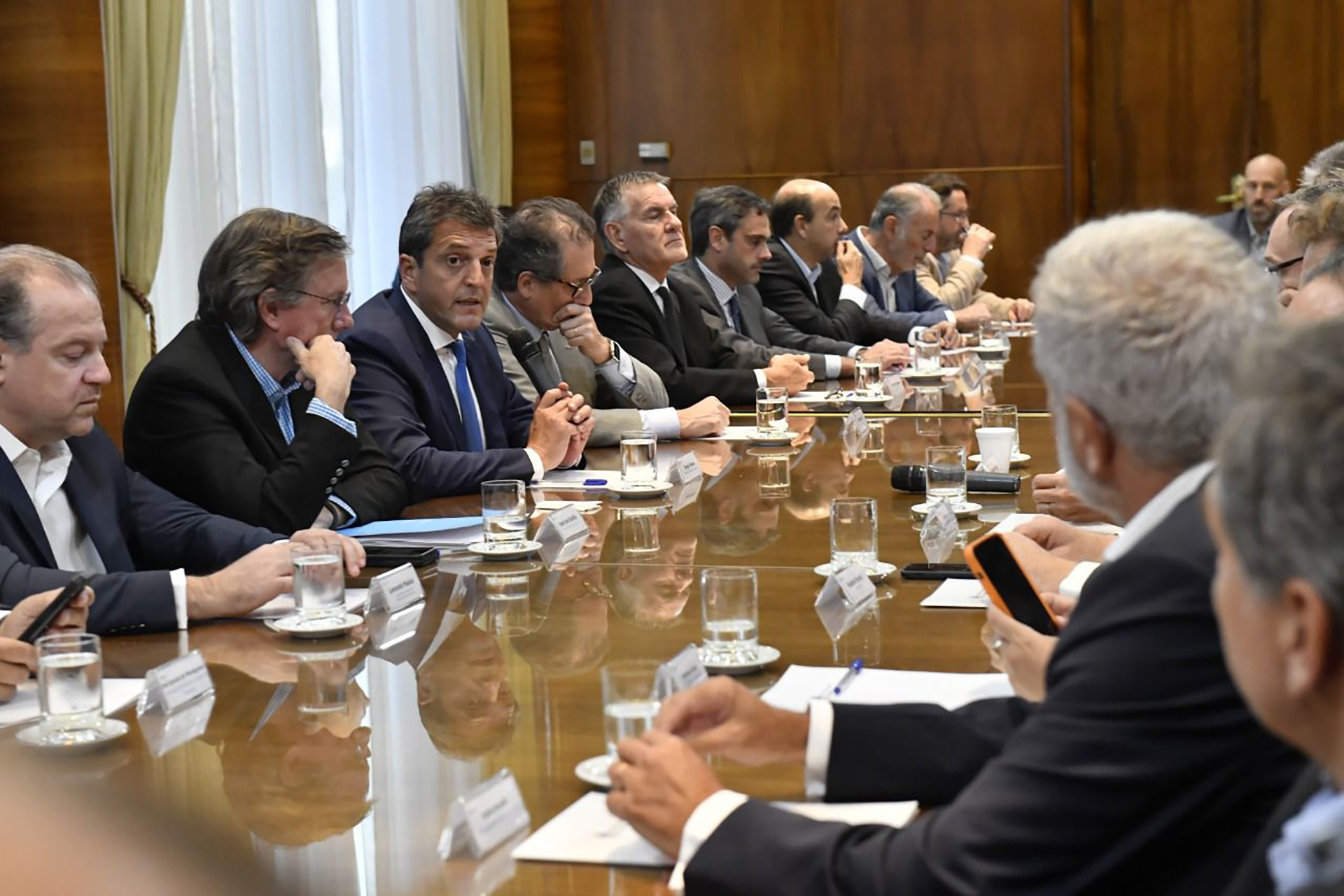

En esa tarea está: el propio Massa encabeza las reuniones con los empresarios. Ya sea cuando comparte un asado en la casa de Eduardo Eurnekian o cuando se monitorea el cumplimiento de "Precios Justos".

El titular del Palacio de Hacienda acompaña el lanzamiento de medidas concretas -algunas relevantes, como los acuerdos con las cerealeras por el "dólar soja"- y también la "bajada de línea" a los ejecutivos, que plantean sus dudas sobre el futuro inmediato.

Un funcionario del gabinete económico dice, en diálogo con iProfesional: "Todos estamos trabajando con la prioridad de conseguir dólares. Es lo que nos guía. No sólo por el tema del dólar: en simultáneo se trabaja para cumplir con el objetivo de una inflación mensual entre 3% y 4% para el segundo trimestre del 2023". Y completa: "Es la única manera de ser competitivos en las urnas".

La búsqueda se da en simultáneo con el otro gran desafío que tiene el Gobierno en las próximas horas: un nuevo megavencimiento de deuda en pesos, por $400.000 millones, que deberá despejar para evitar una dolarización masiva de los inversores, que termine presionando sobre el tipo de cambio.

Dólares para las reservas: de dónde podrían salir

Desde Economía no lo confirman oficialmente, pero funcionarios de confianza del ministro aseguran que hay negociaciones iniciadas con Lula para que Brasil le preste a la Argentina al menos u$s5.000 millones de DEGs que recibió el año pasado de parte del FMI.

Se trata de la operación de capitalización del Fondo Monetario, por la cual la Argentina percibió u$s4.300 millones en agosto de 2021. El Gobierno utilizó ese dinero para pagar un vencimiento con el organismo, ya que todavía no se había alcanzado un acuerdo.

Por aquella capitalización del organismo -por un total de u$s650.000 millones- a Brasil le tocaron u$s8.500 millones. A diferencia de la Argentina, el país vecino no utilizó el dinero y se mantiene en el Banco Central de Brasil. Massa pretende conseguir una porción de ese aporte. La negociación debería cerrarse durante las primeras semanas de 2023, ya con Lula en el poder.

Por otra parte, el Gobierno intentará activar en las próximas semanas un nuevo segmento del swap con China.

A mediados de noviembre, durante la cumbre presidencial que tuvo con Xi Jinping, Alberto Fernández acordó ampliar el swap en u$s5.000 millones para poder utilizar en el comercio entre ambos países.

Así, ya se activaron u$s500 millones adicionales a los u$s500 millones que ya estaban siendo utilizados. Se trata de yuanes que están en las reservas del BCRA y que la Argentina utiliza para hacer frente al déficit comercial con China. De esa forma, evita utilizar los escasos dólares y le paga a China con los mismos yuanes que ese país nos presta.

Dólar soja y FMI

Desde que arrancó a comienzos de este mes, el "dólar soja" ya aportó u$s1.423 millones. De ese total, el Banco Central se quedó con aproximadamente la mitad: u$s763 millones.

La expectativa es que durante este mes, el BCRA termine embolsando no menos de u$s1.500 millones. Tal vez, más cerca de los u$s2.000 millones.

El problema es que para elevar el monto, la variable de ajuste son las importaciones. El cierre del grifo de las compras en el exterior tiene consecuencias negativas: enfriamiento de la actividad y presiones sobre los precios internos.

Además, las medidas restrictivas suelen ser traumáticas para las empresas y también para la economía. Se nota durante estas jornadas, con quejas de distintos sectores: desde productores de alimentos para mascotas hasta cirujanos cardiovasculares, que advierten por posibles faltantes de material para operaciones de corazón.

En su viaje a la última Asamblea del Fondo Monetario Internacional, Massa planteó en un informe que la Argentina tenía un sobrecosto de casi u$s5.000 millones por el impacto de la guerra en los precios internacionales de la energía.

Y que pretendía poner ese dato en una nueva negociación con el organismo.

Los pagos netos que debe hacer la Argentina a lo largo de 2023 al FMI rondan los u$s4.140 millones, de acuerdo a las estimaciones de Marina Dal Poggetto. Justamente, habrá un intento del Gobierno para que esos pagos se posterguen (o directamente se neteen) con el sobrecosto por la guerra en Ucrania.

En total, la Argentina está obligada a desembolsar unos u$s8.400 millones el año que viene, entre pagos a los organismos y los vencimientos de deuda en el mercado (privados y de las provincias).

Una negociación con el Fondo en ese sentido habilitaría a un ahorro de la mitad de esas obligaciones.

Dólares del turismo extranjero

Se trata de montos muy bajos para las necesidades de la Argentina, pero está claro que todo suma. En las últimas horas, por fin, comenzó a funcionar el "dólar especial para turistas extranjeros". A los viajeros que llegan al país se les reconoce la cotización del dólar MEP (de $300) contra los $178 del dólar oficial.

Esos ingresos, si bien suman a las reservas brutas y no a las netas, le permitirán al BCRA mejorar su balance. Y, en definitiva, compensar una parte del déficit de la cuenta turística.

Como puede apreciarse, se trata de medidas que, en la urgencia, se toman para evitar un escenario de catástrofe. Todavía no está nada dicho, ni el camino totalmente despejado.

Fuente: iprofesional.com

Dólar, plazo fijo, acciones y más: las 5 claves de la semana para saber en qué invertir

Desde "Las claves de la semana" intentaremos acercar los datos a tener en cuenta en la semana que comienza, en pocas líneas y de forma concreta las principales variables que afectan al inversor. Lo que el mercado observa y espera para los próximos 5 días.

1- Dólar

- BLUE $316 2 +1.28% semanal

- MEP $329.18 +3.43% semanal

- CCL $340.62 +0.76% semanal

Brecha con el dólar oficial

- BLUE 80%

- MEP 87%

- CCL 94%

Los dólares vuelven a retomar el sendero alcista, si bien diciembre es un mes de mayor demanda de pesos por temas estacionales (aguinaldo, vacaciones, gastos de fin de año, etc) el percibirlos baratos más los pesos que llegan a las cuentas de los productores por el plan "soja 2" seguirán presionando al alza a todos los dólares alternativos.

2 - Tasas

- Plazo fijo tradicional 6.25% TEM

- Plazo fijo UVA: 6.3% para el mes en curso, 6.1% y 6.3% estimado para los siguientes meses según el REM

- Tasa 10 años USA 3.60 +11pbs

El jueves se conocerá el dato de inflación y veremos si es menor a 6% como han registrado algunas consultoras. De ser así se abre una pequeña ventana para que el BCRA pueda disminuir, al menos marginalmente, las tasas de interés. De confirmarse la desaceleración de la inflación pero no la baja de las tasas el plazo fijo tradicional pasaría a ser preferible por primera vez en el año.

3- Acciones

- Merval 171.177.89 +0.88% semanal

- Merval en u$s 506.31 -2.43% semanal

- S&P 500 3.934,38 -3.37% semanal

Mercado local: Dispar resultado entre la versión en moneda local y en dólares, mientras que en la semana corta en pesos se logró un pequeño avance en dólares terminó a la baja producto del rebote del tipo de cambio. Para la semana tenemos el ajuste de los dos días que cotizaron las acciones argentinas en Wall Street mientras acá el mercado estuvo cerrado por feriado, fueron dos jornadas con saldo negativos para nuestros papeles.

Mercado americano: Regresó la tendencia bajista que es la principal, esta semana se verá influenciada por los datos económicos y la última reunión de la Fed del año. Año que cerrará en rojo en su índice principal (S&P500) pero lejos de los mínimos alcanzados.

4- Bonos

- Riesgo país 2.343 +98pb

Bonos en dólares: Continúa la recuperación de los bonos en dólares ubicándose en paridades superiores a u$s 23 cuando habían llegado a estar en u$s 17, hay margen por lo barato que se encuentran pero debe ser acompañados por mejores datos macro.

Bonos en pesos: Algo mejor la deuda en pesos pero con el BCRA como el comprador sostén de los bonos que vencen en 2024. Lo fundamental será ver qué pasa con la tasa esta semana, una baja de la misma podría ayudar a generar demanda en la deuda en moneda local.

5 - Reservas

A puro plan soja 1 y 2 junto a desembolsos de créditos internacionales se logró recomponer las reservas que venían muy castigadas en el año. Probablemente se logre terminar en positivo el año pero será difícil de repetir en el 2023. Las reservas no crecen genuinamente en un contexto de cepo, no lo hicieron entre 2011-2015 y tampoco lo harán ahora.

Rebote de activos y mayor optimismo para 2023, la primera reacción del mercado a la decisión de CFK

Los precios de los activos argentinos están influenciados por la coyuntura económica, pero la negativa de Cristina Fernández de Kirchner a presentarse en las elecciones puede anticipar subas. En riguroso “off the record”, los operadores de mercado prevén que se sostendrá la presión cambiaria.

La definición sorprendió no sólo en la política sino también en el mundo de las finanzas, donde siempre los inversores y operadores tienen un ojo puesto en las pantallas y el otro en las chances electorales de los distintos candidatos, la afirmación de la vicepresidente Cristina Fernández de Kirchner concentró la atención. Sin embargo, su negativa respecto a una posible candidatura para 2023 no caló profundo en el mercado, al menos tras las primeras horas de un anuncio que se conoció cuando las operaciones ya habían cesado. “Impacto marginal”, “rebote puntual” y “dinámica propia” fueron algunas de las primeras impresiones de operadores y asesores de inversiones que prefirieron rigurosamente mantenerse anónimos ante la impresión de un escenario todavía imprevisible.

“No está claro que el mercado le crea que no va a ser candidata, aunque hoy la presunción es que, se presente o no, el oficialismo no tiene grandes chances”, aseguró un experimentado operador, que gestionó carteras privadas y también públicas durante los años de kirchnerismo. En este sentido, el broker explicó que los precios ya tienen incorporado un escenario en el que Cristina, y con ella el kirchnerismo duro, tienen mucho más poder que hoy. “Esto no quita que pueda verse algún rebote puntual, tal vez de corto plazo y que la noticia pueda retroalimentar un escenario financiero internacional que comenzó a beneficiar en las últimas semanas a los activos argentinos”, agregó.

Desde los bancos, otro hombre de las finanzas consideró que “a priori, es un mensaje es positivo para el mercado aunque no se le asigne mayor importancia y tampoco credibilidad”. De todos modos, según el banquero, todavía el dato es “muy fresco” y falta ver cómo se termina de procesar con el correr de las horas. “Creo que todavía falta para el trade electoral, en el que vamos a ver subas si se confirma la tendencia de una derrota del oficialismo, vinculado al kirchnerismo duro. Puede que esto lo anticipe pero, aunque haya dicho que no, persisten las dudas sobre que efectivamente no se vaya a presentar”, agregó.

En cualquier caso, otros analistas consideraron que más allá de las “buenas noticias” que puedan llegar desde la política, predominan tensiones coyunturales de la economía que presionan demasiado las variables. En este sentido, opinaron que si bien el divorcio entre la evolución de los activos en dólares y la deuda en pesos, al igual que la presión cambiaria, puede profundizarse en las próximas semanas. “Los drivers son diferentes: el mercado internacional está reaccionando a la expectativa de una menor suba de tasa por parte de la Fed, lo que generó un flujo de fondos hacia emergentes que terminó beneficiando a la Argentina de rebote”, explicó también en off the record un asesor de inversores institucionales que suele seguir muy de cerca las encuestas electorales e, incluso, elaborar las propias.

“En el plano local, las tensiones no se diluyen con el anuncio de Cristina. La presión cambiaria que ayer se sintió claramente es producto de la incertidumbre porque, nuevamente, se advierten posiciones divididas respecto de la política monetaria o, como mínimo, el mensaje no es claro”, sumó.

El administrador de carteras aludía así a los trascendidos respecto de la decisión del ministro de Economía, Sergio Massa, de ralentizar el ritmo de avance del precio del dólar oficial -que paradójicamente en las últimas jornadas alcanzó su nivel máximo de suba, incluso por encima de la inflación- junto con la decisión del Banco Central de frenar e incluso revertir la suba de la tasa de interés. Todo en un contexto en el que la emisión monetaria no cede, producto de la compra de dólares a los exportadores de soja a $230 pero, también, consecuencia de las complicaciones en el mercado de deuda en pesos, en el que tiene que intervenir el BCRA en la compra de títlulos en el mercado secundario para sostener los precios.

“A eso se va a sumar la emisión por el déficit fiscal. Desde esa perspectiva, no aporta tanto la definición de Cristina porque algunos eventos pueden producirse mucho antes de las elecciones”, vaticinó un operador al que muchos consideran “un viejo lobo” de la city porteña.

¿Se terminó el rebote?

Mercado internacional

Wall Street comenzó la jornada con leves positivos en sus principales índices. Sin embargo, al pasar las horas los mercados se tiñeron de rojo, arrasados por las incertidumbres sobre las decisiones futuras de la Reserva Federal y la economía estadounidense. Si bien según las encuestas el mayor porcentaje de las personas cree que Powell solamente anunciará un aumento de 50 puntos en las tasas, dato que se conocerá el 14 de diciembre luego de la última reunión de dos días de la Fed, los temores se enfocan en cómo continuará el impacto en la economía y si la continua suba no llevará hacia una recesión en el futuro, incluso con las mejoras en los datos económicos.

En esta línea, los principales índices estadounidenses al momento de escribir el presente comentario se encontraban con una baja de 1,38% para el Dow Jones , el S&P500 con un descenso de 1,7% y el Nasdaq en 2,23%, según sus ETF de referencia, reflejando un público inversor dubitativo.

En el sector corporativo, hoy Meta Platforms (META) sufrió una baja superior a 6,5%, probablemente como consecuencia de que la Unión Europea le prohibió a la compañía el uso de datos personales para publicidad. En este escenario, empresas como Google (GOOGL), Snap (SNAP) y Pinterest (PINS) se vieron afectadas debido a que dependen en gran parte de las publicidades.

Mercado local

La plaza local, a diferencia del mercado de Estados Unidos, se mostró con alzas generalizadas. Si bien a lo largo de la jornada se vieron subas y bajas en las cotizaciones. Al momento de escribir el presente comentario, los activos que componen al panel líder se encuentran en su mayoría al alza, podemos destacar con la mayor suba a Mirgor (MIRG) con 5,75%, seguido por Banco Macro (BMA) con 3,36%. De esta manera, el índice Merval se encuentra en los 166.299 puntos con un ascenso del 1,1%.

Por el contrario, en los activos locales que cotizan en forma de ADR en la plaza neoyorquina no se observó el mismo desempeño. Al momento de escribir el presente comentario se encontraban bajas generalizadas, y con el mayor descenso se destaca Transportadora Gas del Sur (TGS) (3,70%), lo que refleja la presión del tipo de cambio sobre las cotizaciones de estos activos en pesos. Cabe destacar que el sector energético, y de forma particular TGS, viene de un desempeño ideal con importantes aumentos y cualquier noticia negativa podría justificar un ajuste en este sector con gran proyección.

Con relación a la renta fija, los bonos soberanos en dólares, por tercera rueda consecutiva se mostraron con bajas generalizadas. De esta manera, tanto la legislación local como la extranjera presentan descensos. Los bonos con vencimiento al 2030 (AL30 y GD30) descienden por encima del 2,5%.

Para finalizar, lo que no podemos dejar de mencionar son los dólares financieros, finalizan la jornada al alza, el MEP cotiza en $328. Por su parte, el contado con liquidación se posiciona en torno a los $341. Ambos tipos de cambios exponen subas superiores a 3%.

Fuente: rava.com

Negociaciones claves para el dólar: dónde busca divisas Massa para evitar una devaluación

Se sabe: Sergio Massa ha tomado la premisa de evitar una devaluación abrupta como una verdadera "cuestión de Estado". Intentará por todos los medios llegar al final del mandato de esta administración sin una medida disruptiva. Está jugado a que este objetivo le salga bien y, de esa manera, darle al peronismo la posibilidad de ser competitivo en las próximas elecciones.

Nada está asegurado, claro. En la Argentina de hoy, Massa y los financistas juegan una pulseada todos los días. Cuando termina la rueda cambiaria, desde el quinto piso del Palacio de Hacienda esperan el resultado sobre las compras (o ventas) de dólares para el Banco Central.

Dicho sea de paso, ayer lunes, el BCRA volvió a salir comprador, esta vez por u$s74 millones. Gracias a la segunda versión del "dólar soja" ya sumó u$s531 millones en seis ruedas, unos u$s88 millones diarios en promedio.

El "dólar soja 2" es solo uno de los "bolsillos" a los que el ministro apela para evitar una disrupción cambiaria por falta de reservas.

Vale un repaso por lo que ya se activó y los planes que andan dando vueltas por el Palacio de Hacienda.

El swap de monedas con China… ¿y un acuerdo con Brasil?

El último informe de la consultora Eco Go, dirigido por Marina dal Poggetto, da cuenta de algunos de los "conejos" que el ministro saca de su galera para evitar una devaluación.

En el caso del acuerdo de monedas con China, Dal Poggetto pone que ya se activaron u$s500 millones adicionales a los u$s500 millones que ya estaban aplicados. Se trata de yuanes que están en las reservas del BCRA y que la Argentina utiliza para hacer frente al déficit comercial con China. De esa forma, evita utilizar los escasos dólares y le paga a China con los mismos yuanes que ese país nos presta.

A mediados de noviembre, durante la cumbre presidencial que tuvo con Xi Jinping, Alberto Fernández acordó ampliar el swap en u$s5.000 millones para poder utilizar en el comercio entre ambos países.

Después de este acuerdo con China, el Gobierno dejó trascender que existe la posibilidad de hacer algo similar con Brasil, una vez que Lula da Silva asuma en la primera magistratura, el próximo 1° de enero.

Con Brasil, la Argentina también sufre un déficit comercial. Este año ascendería a unos u$s2.400 millones, más bajo que lo esperado, gracias a que en noviembre se anotó un superávit de u$s57 millones, el primer registro positivo en el año.

¿Más dólares?: el impacto del nuevo blanqueo

Massa arrancó la semana con el anuncio de un próximo blanqueo para los argentinos con inversiones no declaradas en los Estados Unidos.

El anuncio estuvo rodeado de una señal política poderosa: el embajador estadounidense, Marc Stanley, formó parte del lanzamiento. Parece clara la señal de confianza del Gobierno de EE.UU. hacia Massa.

Massa cree que podrá ingresar al blanqueo a inversiones por unos u$s100.000 millones a partir del año que viene. Por su parte, el embajador Stanley dijo que "es un paso significativo para combatir la evasión en el extranjero que afecta a los dos países".

Negociación por los dólares del FMI

En su paso por la última Asamblea del Fondo Monetario Internacional, Massa planteó en un informe que la Argentina tenía un sobrecosto de casi u$s5.000 millones por el impacto de la guerra en los precios internacionales de la energía.

Y que pretendía poner ese dato en una nueva negociación con el organismo.

Los pagos netos que debe hacer la Argentina a lo largo de 2023 al FMI rondan los u$s4.140 millones, de acuerdo a las estimaciones de Dal Poggetto. Justamente, habrá un intento del Gobierno para que esos pagos se posterguen (o directamente se neteen) con el sobrecosto por la guerra en Ucrania.

En total, la Argentina está obligada a desembolsar unos u$s8.400 millones el año que viene, entre pagos a los organismos y los vencimientos de deuda en el mercado (privados y de las provincias).

Una negociación con el Fondo en ese sentido habilitaría a un ahorro de la mitad de esas obligaciones. ¿Podrá encararlo el Gobierno? Massa espera confiado. Pero…

Dos bolsillos más: emisión de un bono extraordinario y el 5G

En su reporte, Dal Poggetto plantea que el Gobierno podría emitir un bono en dólares, a ser suscripto en pesos al tipo de cambio oficial. La novedad es que ese título serviría para pagar impuestos a la AFIP, con lo cual tendría esa atracción adicional a una simple inversión financiera.

Por último, una alternativa que el Gobierno ya exploró para sacar al mercado en algún momento de 2023 es la licitación de las licencias del 5G, por la cual podría absorber alrededor de u$s1.300 millones, según estiman en el propio mercado tecnológico.

Como puede apreciarse, se trata de diferentes esquemas que persiguen un mismo fin: generar un puente de dólares hasta finales del año que viene, con el único objetivo que no haya sobresaltos cambiarios.

En simultáneo, Massa ya puso en marcha distintos acuerdos de precios con la industria alimenticia para moderar la inflación en ese sector. Un compromiso que obligará al Estado a darles dólares "baratos" a esas empresas fabricantes.

¿Podrá llevar adelante todos estos escenarios sin que estalle la frágil situación financiera?

Fuente: iprofesional.com

El ajuste de Massa, bajo presión del FMI: ¿podrá cumplir la meta anual de déficit fiscal?

El gobierno argentino se comprometió con el Fondo a lograr una meta de déficit del 2,5% del PBI. Analistas evalúan si es posible de lograr.

Las cuentas públicas registraron en octubre un déficit fiscal primario -antes del pago de los intereses de la deuda- de $129.122,1 millones sin considerar los ingresos provenientes de las rentas de la propiedad vinculadas a las emisiones primarias de títulos públicos. Así, el rojo fiscal acumula en los primeros diez meses del año $1.225.174,3 millones (más de $1,2 billones), lo que representa aproximadamente un 1,5% del PBI.

Dado que la meta de déficit primario recalibrada con el FMI en la última revisión hecha en septiembre es de un tope para el año de $2,015 billones, consistente con un 2,5% del PBI, el desequilibrio fiscal en el último bimestre del año no puede excederse de $790.526 millones para poder cumplir la pauta con el organismo internacional.

El ministro de Economía, Sergio Massa, aseguró la semana pasada: "Vamos a cumplir con las metas del programa tanto en materia de déficit como de acumulación de reservas".

"Entendemos que más allá de la opinión política que cada uno de nosotros puede tener respecto de cómo se tomó el crédito y de cuál fue el resultado de ese endeudamiento, los compromisos que toma un país no son de una fuerza políticas, son de un Estado que es una continuidad y quienes tenemos la responsabilidad de administrar tenemos la obligación de hacer respetar y cumplir la palabra que empeña nuestro país en cada uno de los foros internacionales", aseveró Massa en un encuentro organizado por el Consejo Interamericano de Comercio y Producción.

Los economistas advierten que el último bimestre del año "suele ser el más desafiante en materia fiscal". por los gastos típicos como pago de aguinaldos. y creen que cumplir la meta anual es "difícil pero no imposible".

Déficit fiscal: ¿cómo fue la dinámica de los ingresos y del gasto?

Un informe de LCG detalló que las cuentas fiscales volvieron a mostrar una mejora en octubre, "con ingresos creciendo casi 30 puntos porcentuales por encima del gasto primario (94% versus 63% anual)".

A su vez, la consultora ACM indicó que los ingresos totales evidenciaron en octubre un crecimiento en términos reales de 3,5% interanual, que atribuyó a una mayor recaudación de retenciones por exportaciones por el impacto de un rezago del dólar soja (aproximadamente u$s70.000 millones) y por un anticipo extraordinario del impuesto a las Ganancias.

En ese sentido, en el ministerio de Economía precisaron que "las declaraciones juradas de exportación del complejo sojero que se realizaron el 30 de septiembre" bajo el esquema del dólar soja "impactaron en las cuentas fiscales de octubre" debido al registro demorado de esas últimas operaciones.

Por su parte, el gasto primario registró en octubre una caída en términos reales de 13% interanual. En ACM remarcaron que es "el cuarto mes consecutivo" de reducción del gasto "y es la mayor en lo que va del año".

Défícit fiscal: ¿se profundizó el ajuste?

El economista Martín Polo alegó que esa bajón del 13% del gasto "es un poquito mentiroso porque teníamos en octubre del año pasado el efecto pleno del ‘plan platita’ en el cual el gasto subió mucho con lo cual era más fácil bajarlo".

No obstante, Polo subrayó que "si analizamos la tendencia de los últimos cuatro meses, vemos que el gasto aflojó su marcha pero también que el Gobierno lo combinó con mayor presión tributaria por eso los ingresos mejoraron". Y acotó que "las cuentas públicas han mejorado pero no lo suficiente como para estar tranquilos, y por eso son realistas las dudas en cuanto a la dinámica del programa financiero" en un escenario de estrés de la deuda en pesos, "donde el mercado ya no está tan propenso a prestarle al Tesoro".

En sintonía, los analistas de Ecolatina señalaron que "la magnitud del recorte real en su comparación interanual se debe, principalmente, a una elevada base de comparación en octubre del 2021, cuando impactaron los mayores gastos de capital y los refuerzos de ingresos en la cercanía a las elecciones legislativas.

A su vez, el economista Carlos Melconian, en una charla virtual organizada por MegaQM Fondos Comunes de Inversión, planteó que "estamos en una discusión mediática de si Massa ajusta y Guzmán no ajustaba, y lo único que ha ocurrido es que Massa sigue aumentando nominalmente el gasto público, pero como lo que aumentó es la inflación, se le licúa". Y enfatizó: "El gasto público medio en término real parece un ajuste, pero a costa de haber llevado la inflación de 50% a 100%".

Déficit fiscal: ¿dónde se concentró el recorte del gasto?

El informe de Ecolatina resaltó que "el ajuste del gasto corriente se explica en un 90% por la dinámica de las Prestaciones Sociales, los Subsidios Económicos y el gasto en bienes y servicios".

Al respecto, detalló que "las prestaciones mostraron una reducción del 9% interanual en términos reales y representaron un tercio del ajuste en el gasto, y dicha dinámica se explica en el retraso del ajuste de la fórmula de movilidad jubilatoria (ajuste trimestral que toma como referencia el trimestre anterior) y en que los refuerzos a los ingresos no fueron suficientes para compensar la aceleración de la inflación en los últimos meses".

En ese sentido, Eugenio Marí, economista jefe de la Fundación Libertad y Progreso, sostuvo que "la mayor parte del ajuste se explica por jubilaciones y asignaciones familiares, que están atadas a la fórmula jubilatoria vigente desde 2021, y que ajusta en parte por inflación y en parte por salarios; con estos últimos corriendo por debajo de la inflación, la fórmula contribuye a que este rubro del gasto caiga en términos reales".

Por su parte, los subsidios se redujeron 21% interanual en términos reales e implicaron cerca de un cuarto del ajuste en el gasto, lo que refleja la quita de la subvención a las tarifas de electricidad, gas, y agua.

En cuanto a los gastos de funcionamiento, subrayó que "los salarios mostraron una reducción real (-2% interanual) por primera vez en 15 meses".

Déficit Fiscal: ¿se podrá cumplir la meta anual?

Los analistas dicen que será "desafiante" cumplir la meta deficitaria de 2,5% del PBI y estiman que puede haber un desvío de entre 0,15 y 0,3 puntos. Además, algunos especulan que en diciembre puede haber una reedición del dólar soja que ayude, y otros prevén que se logrará cumplir vía un incremento de la deuda flotante.

Los analistas de Delphos Investment evaluaron que "el Gobierno se encuentra encaminado para cumplir la meta", aunque advirtieron que "la alta estacionalidad del gasto plantean grandes desafíos: los bonos de fin de año más la movilidad jubilatoria, los aguinaldos y el aumento de los planes sociales ajustados por el salario mínimo empujan el gasto social y salarial en diciembre".

En este sentido, aseguran que "una reedición del dólar soja le daría mayor seguridad al gobierno en el cumplimiento de la meta fiscal".

Isaías Marini, economista de EconViews evaluó que "el resultado fiscal de octubre no fue bueno, el déficit acumulado se estiró hasta 1,5% aún con ayuda del remanente del dólar soja, con lo cual el margen para cumplir es de 1% del PBI y las necesidades financieras sólo de diciembre están cerca de esa cifra".

"De todas formas, creemos que es cumplible o se estará muy cerca si se recurre a técnicas que ya hemos visto, como incrementar la deuda flotante -que a pesar de ser una de las metas, el FMI la mira de manera muy laxa y en el segundo trimestre no se cumplió- o que CAMMESA acumule deuda que no se registra en las finanzas del sector público".

Marini explicó la deuda flotante "es la diferencia entre los gastos que fueron devengados y los que realmente fueron pagos; esto incluye deuda con proveedores, y el gobierno utiliza generalmente esta herramienta para patear pagos al siguiente año fiscal y mejorar los números fiscales que se miden en base caja".

De igual mirada, Sebastián Menescaldi, director de Eco Go, comentó que "prevemos un déficit en los últimos dos meses de casi $900.000 millones con lo cual están demasiado justo para cumplir la meta"

"Están justos, pero tienen herramientas que pueden sacar de la galera para cumplir. Suponiendo que hacen un dólar soja podrían llegar a recaudar algo más en diciembre y lograr la meta", especuló.

Menescaldi opinó que "en el peor de los casos va incumplir la meta de deuda flotante pero no la fiscal".

Para Tobías Pejkovich, "la meta anual de 2,5% del PBI se volvió alcanzable tras los datos fiscales de octubre; esperamos que el equipo económico continúe reduciendo el gasto en términos reales de la mano de una elevada inflación, y minimizar las necesidades de financiamiento con el objetivo de no incumplir la meta monetaria ante un mercado de deuda en pesos que sigue estresado".

Agustín Berasategui, economista de ACM, coincidió en que "es factible que se logre cumplir la meta, aunque se requeriría de un esfuerzo fiscal adicional", y proyectó que el déficit "estará en torno al 2,65% lo cual implicaría un leve desvío de 0,15%".

Déficit fiscal: ¿el FMI perdonaría un desvío?

El economista Federico Glustein proyectó "un desvío en la meta de 0,2%, es probable que con los bonos otorgados y las paritarias, el déficit quede entre 2,7% y 2,8%" pero consideró que "el FMI está siendo laxo con las metas, en ese aspecto valoran un esfuerzo hecho".

De igual diagnóstico, la economista Natalia Motyl juzgó que cumplir la meta anual "es difícil pero no imposible"

"En el último trimestre del año las presiones fiscales son mayores por la necesidad de pagar bonos, aguinaldo, sueldos a empleados públicos. Veo un leve desvío de 0,3 puntos en el peor de los escenarios. No creo que sea un problema porque el acuerdo no contemplaba el shock energético de este año que presionó sobre las cuentas fiscales, así que no veo que eso signifique un problema con el FMI", fundamentó.

Por su parte, Lorenzo Sigaut Gravina, economista de Equilibra opino que "llegar al 2,5% va a ser difícil y la duda es que, dado que hubo algo de contabilidad creativa, si el FMI la va a aceptar o no"

"El dólar soja fue claramente un subsidio a los exportadores sojeros, se les reconoció un tipo de cambio especial a $200, la diferencia la cubría el Tesoro, pero lo cubrió con unos bonos, letras intransferibles del BCRA, etc., a la hora de contabilizar ese subsidio en las cuentas públicas no aparece, estamos hablando de casi 0,3 puntos de subsidio en septiembre, y que no apareció en el gasto primario. La duda es si el FMI avalará esa contabilidad creativa, si lo hace hay chance de llegar a 2,5%, sino probablemente sea muy difícil", argumentó.

Fuente: iprofesional.com

Primer impacto del nuevo dólar soja: el Banco Central logró una fuerte compra de divisas

La segunda etapa del tipo de cambio diferenciado para sojeros inició con el pie derecho. En cuánto estiman el total de reservas tras la nueva herramienta.

l Banco Central (BCRA) confirmó este lunes que cerró la jornada de hoy con "un saldo positivo" por u$s192 millones en el mercado oficial de cambios, tras la reimplementación de un tipo de cambio especial para las exportaciones de la cadena sojera, más conocido como "dólar soja".

"Durante la primera jornada en la que se restableció de manera extraordinaria y transitoria el Programa de Incremento Exportador creado por el Decreto Nº 576, los exportadores liquidaron por valor de u$s292 millones", precisó la entidad monetaria en un comunicado.

Tras lanzar nuevo dólar soja, el Banco Central cerró con saldo positivo

El Gobierno puso en marcha la reapertura del Programa de Incremento Exportador (PIE), que establece un tipo de cambio diferencial destinado al complejo sojero de $230 por dólar, con lo que apunta a recaudar unos u$s3.000 millones hasta el 31 de diciembre.

Como un primer efecto de la medida, el precio de la tonelada de soja para el productor saltó de $68.000 a $80.000 en el mercado.

La reapertura del programa, creado inicialmente mediante el decreto 576/2022 del 4 de septiembre último, estará vigente hasta fin de año, según lo dispuesto en el decreto de necesidad y urgencia 787/2022, publicado en el Boletín Oficial con la firma del presidente Alberto Fernández y todo su gabinete.

El programa contempla una actualización en la cotización del dólar en base a la evolución de la inflación, tomando como referencia los $200 que rigieron en la primera versión implementada en septiembre.

En lo que respecta al mercado de divisas en general, la cotización del dólar oficial cerró hoy en $173,66, con una suba de $1,22 con respecto al viernes. Por su parte, en el segmento informal, el denominado dólar "blue" operó con un descenso de dos pesos, en $318 por unidad.

En el segmento bursátil, el dólar contado con liquidación (CCL) cede 0,3%, a $322,03; mientras que el MEP cae 0,9% hasta los $313,30, en el tramo final de la rueda. En el segmento mayorista, la cotización de la divisa estadounidense registró un aumento de $1,01 respecto al cierre previo, en un promedio de $166,60.

Dólar soja: De Mendiguren estimó a cuánto llegarán las reservas

El secretario de Industria, José Ignacio de Mendiguren, afirmó hoy que con la reapertura del Programa de Incremento Exportador (PIE) que establece un tipo de cambio diferencial del dólar a $230 para el complejo sojero, se espera que aumenten las reservas para que se llegue a fin de año con US$ 10.000 millones de libre disponibilidad.

De Mendiguren señaló a Futurock que con la reapertura del dólar soja se busca que "aumenten las reservas para que la economía llegue a fin de año con u$s 10.000 millones de libre disponibilidad para tener una espalda, para que el día de mañana no nos desequilibre una especulación".

Al respecto, De Mendiguren señaló que "nadie quiere varios tipos de cambio, hay que ir normalizando y estabilizando la economía", pero afirmó que "es una solución, una herramienta para circunstancias excepcionales que vive hoy Argentina".

Fuente: iprofesional.com

Dólar soja 2: comenzó a regir la medida con la que el Gobierno espera que el agro liquide USD 3.000 millones

El Ministerio de Economía publicó un DNU en el que formalizó el lanzamiento del incentivo que estará vigente hasta el 31 de diciembre. El tipo de cambio será de 230 pesos.

El Gobierno Nacional formalizó la puesta en marcha del “dólar soja 2″, medida con la que espera que el agro liquide 3.000 millones de dólares. El incentivo, que rige desde este lunes y hasta el 31 de diciembre, permite que el complejo sojero liquide sus exportaciones a un tipo de cambio de 230 pesos.

A través del Decreto 787/2022, publicado esta madrugada en el Boletín Oficial con la firma del presidente Alberto Fernández y de todo el Gabinete de Ministros, el Poder Ejecutivo anunció el “restablecimiento de manera extraordinaria y transitoria” del Programa de Incremento Exportador -creado en septiembre- mediante el cual se realizaron operaciones de liquidación de divisas para comprar soja a un tipo de cambio de $200, generando un volumen comercializado de casi 14 millones de toneladas y divisas por más de USD 8.000 millones durante su período de vigencia. El nuevo “dólar soja” a $230 busca generar un proceso similar: el Gobierno estima con esta medida tener garantizado al menos USD 3.000 millones e incluso consideran que esa cifra puede incrementarse para permitirle al Gobierno sobrecumplir en un 15% la meta de acumulación de reservas del Banco Central pautada con el Fondo Monetario Internacional, y de la meta fiscal para llegar a la pauta del 2,5% de déficit para este año.

“Es necesario continuar la implementación de políticas que tiendan al fortalecimiento de las reservas del Banco Central de la República Argentina, estimulando la generación de ingresos genuinos del Estado Nacional, producto de la exportación de mercaderías con baja incidencia en las cadenas de valor de abastecimiento nacional”, justificó el Poder Ejecutivo en los considerando del DNU publicado en las últimas horas.

“A partir del día lunes, vamos a reestablecer el programa de promoción de exportaciones para el complejo agroindustrial de lo que todo lo que es soja y sus derivados. Lo hacemos con la convicción de que tenemos que lograr, al 30 de diciembre, batir el récord de exportaciones argentinas en lo que es el complejo agroindustrial, entendiendo que Argentina es parte de la agenda de la seguridad alimentaria, al igual que el debate y la pelea por las proteínas a nivel global es una de las grandes peleas”, había manifestado el ministro de Economía, Sergio Massa, durante un encuentro que mantuvo con las entidades que integran el complejo sojero.

“Es importante que cuidemos al productor, que sienta que recibe su renta por su esfuerzo, que es su ahorro, su trabajo, y la amenaza de sequía que aparece como un riesgo, tenga como compensación la capacidad de tener instrumentos económicos para acelerar y enfrentar el proceso de siembra”, agregó el titular del Palacio de Hacienda.

Según precisó el secretario de Agricultura y Ganadería, Juan José Bahillo, “el acuerdo del Gobierno con las cerealeras tiene un piso garantizado y firmado de US$ 3.000 millones” de liquidación hasta el último día de 2022.

El funcionario también explicó que, con lo obtenido por el cobro de derechos de exportación, “se trabajará en el financiamiento de promoción para economías regionales; subsidios a las cadenas de valor avícola, bovina, lechera y porcina para aumentar producción; y un fondo para mantener valor de las asignaciones familiares”. Además, el programa restablecerá el diferencial en retenciones para los exportadores de harina y aceite de soja. Las ventas externas de productos procesados dejarán de abonar una alícuota del 33% de derechos de exportación para pasar a tributar un 31%, mientras que el poroto seguirá en el 33%.

En base a datos de la Subsecretaría de Mercados Agropecuarios de la Secretaría de Agricultura, Ganadería y Pesca, hasta el 16 de noviembre pasado se habían comercializado 31,9 millones de toneladas de soja de la campaña 2021/2022. Si se tiene en cuenta que la cartera agropecuaria calcula la producción de la campaña en 44 millones de toneladas, la mercadería remanente ronda 12,1 millones de toneladas.

Con el nuevo mecanismo que contempla un dólar diferencial de $230 por divisa, los productores deberán considerar si aceptan o no la propuesta oficial que permitiría vender soja a un valor cercano a $85.000 por tonelada. “Vemos a esta nueva condición como una mejora que, aunque sea temporal, tendrá un impacto directo en el precio de la soja en el mercado interno”, manifestó días atrás -a través de un comunicado- Gustavo Idígoras, presidente de la Cámara de la Industria Aceitera y del Centro de Exportadores de Cereales (Ciara-CEC).

Fuente: infobae.com

Dólar blue, caliente: la City explica por qué se disparó el precio y anticipa cuánto valdrá en el verano

El dólar blue saltó por varios motivos que lo presionaron al alza en el último tiempo. Eso genera preocupación en el mercado, que anticipa lo que vendrá.

Este jueves, la cotización del dólar blue saltó $7 hasta alcanzar los $315 para la compra y $319 para la venta. Se trata de un nivel récord de precio que no tocaba desde julio de este año, tras la salida de Martín Guzmán del Ministerio de Economía y en el marco de una crisis fuerte de los bonos de deuda en pesos. De esta manera, se confirmó la tendencia alcista que venía mostrando el dólar informal en las últimas jornadas y la brecha con el oficial se amplió hasta el 81%.

En la City, los analistas empiezan a explicar por qué se da esta tendencia y delinean lo que puede venir. Y un elemento en el que todos coinciden es en que no se trata de un fenómeno mono causal, sino que hay varios factores que lo explican. Pero, ¿cuáles son?

Subió el dólar blue: varios elementos lo presionan al alza

Ignacio Zorzoli, director de Finanzas del Centro de Estudios Económicos Argentina XXI (CEEAXXI), lo atribuye, por un lado, "a un pronóstico de baja liquidación de la cosecha en el verano, que restaría reservas al BCRA, lo que, combinado con la suba del dólar en el mercado bursátil y el aumento de la demanda por parte de los argentinos que comienzan a requerir divisas pensando en las vacaciones y en viajar al Mundial de Fútbol, hace que el aumento de la demanda tenga una fuerte presión sobre una oferta -que cae- y reservas del BCRA que están preocupantemente bajas".

Así, Alejandro Giacoia, economista de Econviews, explica que, "por un lado, los dólares libres suelen moverse siempre más o menos parejos, por lo que no me sorprende que el blue también suba después de los movimientos que vimos del Contado Con Liquidación (CCL) y el dólar bolsa (MEP) en los últimos días".

Y es que, tal como apunta el economista Federico Glustein, "el dólar blue ha igualado la cotización del MEP". Señala que esa es una tendencia que se veía venir desde hace semanas como reacción a una menor oferta de moneda estadounidense, que se ve reflejada en el en el fuerte nivel de venta que viene teniendo en noviembre el Banco Central (BCRA) en el Mercado Único y Libre de Cambios (MULC) para hacer frente a la demanda por importaciones y turismo.

Respecto de este último punto, el turismo, Giacoia señala que "como el blue todavía está por debajo del dólar Qatar, sigue habiendo incentivos para un sector para ir hacia el blue antes de viajar". Y es que, si bien es cierto que las percepciones de impuestos después se pueden recuperar, no todos los argentinos pagan impuestos a las Ganancias o Bienes Personales, por lo que gran parte de la población no goza de esa devolución.

Otro punto que menciona Giacoia es que, por estos días, dado el alto nivel de la inflación y la devaluación del peso que se está viendo, la demanda de dinero es muy baja. "Eso significa que la gente busca sacarse los pesos de encima y compra bienes o dólares para hacerlo y evitar que pierda valor su dinero", indica.

Dólar blue: ¿cómo sigue hacia fin de año?

Así, de cara al mediano plazo, Zorzoli anticipa que "es esperable que la demanda se mantenga igual durante lo que queda de este mes y en diciembre y enero, a menos que el Central consiga una fuerte liquidación de exportaciones que permita aumentar las reservas".

Sin embargo, desde PR Operadores de Cambio, Gustavo Quintana anticipa que, "estacionalmente, en la primera quincena de diciembre hay más demanda de pesos y el dólar blue baja" porque las empresas necesitan pesos para pagar aguinaldos, pero vuelve a subir en la segunda quincena, justamente, porque muchos de esos billetes del salario anual complementario y los bonos van hacia ese mercado.

Para Giacoia, el precio podría estabilizarse en unos días también, aunque considera que "va a ser difícil que la brecha baje de 80%", ya que opina que "ese es el piso".

Sin embargo, hacia fin de año y el verano, Glustein anticipa que seguiremos viendo posiblemente subas, que no serán diarias, sino pueden darse de manera irregular (un día sí y luego con calmas de pocas jornadas). Con ese ritmo de comportamiento, se atreve a arriesgar que "para fin de año, el blue rondará los $330" y no descarta que alcance en algún momento del año los $350, sobre todo cuando se cobren aguinaldos y bonos de fin de año, que suelen reavivar ese mercado informal, y cuando la demanda por turismo toque un pico álgido.

Fuente: iprofesional.com

A Massa le cuesta más colocar deuda y el mercado se pregunta si hay riesgos de un nueva corrida para los bonos

En junio, el mercado vivió una corrida de la deuda en pesos: los bonos se derrumbaron. Ahora, se enciende nuevamente un alerta. ¿Qué pasará con los bonos?

El Tesoro realizó el pasado viernes una nueva colocación de deuda y adjudicó $172.206 millones (que representa un valor efectivo de $165.866 millones) de los cuales el 26% estuvo representado por instrumentos nominales a tasa fija con vencimiento en 2022 y 2023 y el 74% restante, por otros con tasa variable con vencimiento en 2027. En esta licitación, afrontaba vencimientos por $162.091 millones, por lo que, desde Economía, resaltaron que el financiamiento neto fue cercano a los $33.500 millones. Pero, por estos días, hay algunos elementos que generan preocupación en el mercado sobre la sostenibilidad de la deuda en pesos y el principal de ellos es la incertidumbre política que existe hacia 2024, lo que podría dificultar la colocación de deuda a largo y mediano plazo.

En ese sentido, un informe de la consultora Ecolatina señaló hace unos días que, en el último mes, se redujo considerablemente el financiamiento neto en el mercado de deuda en pesos pese a que Economía ofrece mayores rendimientos y resolvió acortar los plazos de colocación. El reporte advirtió sobre la dinámica que muestran los títulos soberanos en el mercado secundario. Y, como dato preocupante, apunta que, el mes pasado, el financiamiento neto apenas superó los $39.000 millones, lo que llevó la tasa de colocación al 113% mensual.

"De tal forma, pese a la reducción en los vencimientos gracias al canje de agosto, se evidencia una considerable disminución del financiamiento neto en comparación con los meses previos: en el tercer trimestre las colocaciones más que duplicaron los vencimientos, promediando una tasa de rollover del 225%, prácticamente el doble que la evidenciada en octubre", reporta Ecolatina.

Ante esa dinámica, el mercado empieza a plantearse la pregunta de si habrá una nueva corrida al mercado de deuda en pesos, tal como sucedió en junio, tras la salida de Martín Guzmán, cuando los bonos CER se desplomaron y le demandaron al Banco Central (BCRA) desembolsos por $2 billones para salir a comprar y evitar que el derrumbe fuera total junto con la ANSES.

Recordemos que la deuda CER, que son instrumentos de inversión que ajustan su capital por inflación, tuvo su pico de alza en abril, cuando empezó a encarecerse mucho. Ahí, el mercado mostró rechazo a comprar papeles con vencimiento posterior a 2024 por temores a que el próximo gobierno se vea obligado a reestructurar. Así se inició el efecto dominó porque, con los precios en baja, se activan las cláusulas de cualquier fondo de inversión, que tiene que vender si un activo registra una fuerte pérdida.

En los últimos días, el BCRA debió salir a intervenir la curva de los bonos CER para sostener los precios en el mercado secundario y una crisis de deuda. Alrededor de $300.000 millones habría volcado la entidad con ese fin desde el 12 de octubre a la fecha. Y, aunque reconoce que lejos está de ser una situación tan crítica como la de mediados de año, el economista de EcoGo, Sebastián Menescaldi, advierte que eso refleja "que se está dando una pequeña corrida de deuda en pesos".

Deuda en pesos: las alertas que ve el mercado

Pero ese no es el único indicio que preocupa a los analistas por estos días. Desde la consultora Inceq, el economista Juan Pablo Albornoz, apunta que, en el mercado financiero, "vemos que los títulos CER se están parando en los tramos más cortos porque son los menos sensibles a cambios en los rendimientos". Así lo que señala es que los inversores eligen rollear la deuda mes a mes.

Y, por otra parte, apunta que "cuando uno mira el mercado de deuda en pesos, el principal miedo que aparece es que haya una nueva corrida". ¿Por qué? Porque $7 de cada $8 que tiene que pagar el Tesoro el año que viene están indexados y son muy difíciles de licuar.

Sin embargo, espera que "a medida que se vayan acercando la pared de vencimientos (en referencia al pago de rendimientos que el Gobierno deberá realizar el año que viene), el mercado siga apostando a esa deuda". Y es que señala que el cepo cambiario que rige hoy en Argentina los obliga a mantenerse en ese mercado. "No tienen adónde ir con esos pesos", advierte.

Asimismo, un elemento que funciona como garantía en este sentido es que casi la mitad de los garantes de la deuda en pesos son estatales (el BCRA y ANSES principalmente). "Y a eso se suma el hecho de que el BCRA dio una señal muy clara en junio de este año: que va a emitir todo lo que sea necesario para sostener la curva de la deuda en pesos porque eso no le afecta la meta de financiamiento monetario que le fijó el Fondo Monetario Internacional (FMI) ni tampoco la de reservas", asegura Albornoz.

Con todos estos elementos conjugándose en el mercado, Walter Morales, presidente de Wise Capital, concluye que es poco probable "que haya una corrida al mercado de deuda en pesos en el muy corto plazo".

¿Puede haber una nueva corrida de los bonos CER?

En tanto, para Menescaldi, el riesgo de que todos quieran salir del mercado de deuda existe y opina que "dependerá mucho lo que suceda de los incentivos que se implementen para que sigan participando los inversores". Sin embargo, para el año que viene, que será de elecciones, considera que dependerá mucho de si la política colabora o no colabora y las posibilidades que vean los inversores de una eventual reestructuración.

El gran problema, según Albornoz, es que hay un momento de vencimientos masivos el año que viene al que el Gobierno deberá hacer frente. Así, Morales advierte que "el problema va a estar el año próximo cuando el Tesoro comience a tener problemas para colocar deuda antes de las elecciones y se vea obligado a emitir instrumentos con vencimiento fin de 2023 o 2024".

Y, acá, nuevamente aparece la pata política, porque asegura que, "si la oposición no se compromete a pagar en tiempo y forma la deuda en caso de que asuman, es probable que al Gobierno se le complique rollear la deuda en 2023 y haya una nueva corrida al mercado de deuda en pesos".

Fuente: iprofesional.com