- Se espera un alza de entre tres cuartos y 1 punto en las dos próximas citas

- El euro, la dimisión de Draghi, y la incertidumbre energética presionan al BCE

- La nueva herramienta tendrá tamaño ilimitado y esterilizará las compras

Aunque rara vez el Banco Central Europeo (BCE) deja ver sus intenciones con tanta claridad, en junio telegrafió la que será la primera subida de tipos de interés en Europa en once años. Se producirá este jueves, 21 de julio y, salvo que haya una sorpresa, que algunos analistas no descartan, la previsión es que sea de 25 puntos básicos en los tres tipos de interés clave (el principal de refinanciación, el marginal de crédito y la tasa de depósito), a pesar de que algunos halcones dentro de la institución han llegado a defender públicamente que debería ser mayor a un cuarto de punto.

Tras esta subida, se espera que el BCE vuelva a incrementarlos, como mínimo, y ese matiz es importante, en otros 50 puntos básicos en septiembre.

julio 18, 2022

El ritmo de devaluación aumentó ante proyecciones que apuntan a una inflación del 8% en julio y ausencia de señales de que en los próximos meses pueda bajar de ese ritmo.

El mercado de futuros del dólar es una expresión de lo que los inversores esperan. Si bien una parte de los compradores opera para asegurarse el precio de las importaciones a 60 o 180 días, como pidió el Banco Central, otros se cubren de una devaluación comprando en los distintos fines de mes.

La demanda fue intensa y el Banco Central tuvo que intervenir, pero no pudo impedir que todos los fines de mes subieran y que la tasa de devaluación aumentara a 80% anual. Hace dos ruedas estaba en 70%.

Fin de año cerró a $179,75 (+1,55%) y marca una diferencia con el dólar mayorista del viernes. que cerró en $128,25, de 40% para lo que queda del año.

Si se toma el valor del primer día de enero y se lo compara con el de futuros del 31 de diciembre, la devaluación sería de 75% que no cubriría una inflación proyectada a más de 80% anual.

Pero el ritmo devaluatorio se aceleró. La devaluación de la semana pasada equivale a 85% anual. Algo está cambiando en la política de anclaje cambiario del gobierno y el mercado lo sabe.

Desde todos los ángulos se puede ver que el ritmo de devaluación aumentó ante la noticia de que la inflación de este mes se proyecta a 8% y no hay señales de que en los próximos meses pueda bajar de ese ritmo.

Una voz en el teléfono

Los negocios en el mercado de dólares financieros se mantuvieron en USD 170 millones porque los teléfonos siguen funcionando para pedir moderación a los operadores, pero así y todo se pagan precios elevados porque los bonos con los que se operan, el AL30 y el GD30 bajaron más de 1%. Por eso el MEP subió $8,22 (+3%) a $292,50 y el contado con liquidación $6,56 (+2,2%) a $301,49.

Las brechas tan amplias respecto al dólar oficial hicieron que las presiones sobre la devaluación aumenten.

Las reservas están muy castigadas por el atraso del dòlar. El viernes, el Central compró USD 4 millones, pero entregó USD 100 millones para importar gasoil.

De todas maneras, las reservas subieron USD12 millones a 40.143 millones, pero están $2.641 abajo en lo que va del mes por los pagos de deuda al FMI y a bonistas. En el año, con precios récord de la soja sumaron solo USD 643 millones.

Otro dato para seguir son los bonos dollar linked, cuyo precio está atado al del dólar mayorista. El T2V2 que vence en noviembre próximo, aumentó 2,31% y el TV23 que vence el 28 de abril de 2023, 2,70%.

El incipiente desabastecimiento, la suspensión de tareas en algunas fábricas y la creciente inflación, aceleraron los tiempos y en la pulseada gobierno versus dólar, los brazos se inclinan a la devaluación que puede ser gradual, pero corre el riesgo de atentar contra la liquidación de divisas de los exportadores.

Son pocos los que creen que se puede sostener el tipo de cambio con una brecha de 130% con el dólar MEP. Los bonos de la deuda son otra prueba de la debilidad de las reservas argentinas. El riesgo país, por la caída de los bonos con legislación extranjera, subió 2 unidades a 2.754 puntos básicos, pero se espera que esta semana rompa la barrera de los 2.800 puntos.

Las señales de Estados Unidos de que la próxima suba de tasas puede ser de entre 0,75 y 1 punto, más la advertencia de la Reserva Federal de Dallas de que la Argentina y Turquía no soportarán esas tasas más altas, hoy pondrán más presión sobre el dólar y se esperan medidas defensivas del Banco Central, aunque quedan muy pocas en el menú. Algunos dicen que impondrán más parking a los bonos.

julio 18, 2022

- Berenberg: "No vemos fondo a la vista en la caída del euro contra el dólar"

- Los factores económicos están pesando más sobre el euro que el BCE

- El corte del gas ruso podría enviar al euro a la zona de los 0,90 dólares

"El euro se encuentra en caída libre y no hay suelo a la vista", aseguran los analistas de Berenberg en una nota publicada este viernes. La divisa única está atravesando una suerte de tormenta perfecta en la que la tibieza del Banco Central Europeo ha pasado a ser un factor secundario. El riesgo de recesión, la crisis energética o los problemas en Italia están siendo los principales conductores del tipo de cambio del euro. Los problemas se acumulan en la zona euro, las soluciones parecen no llegar y el BCE no tiene esta vez una 'varita mágica' para poner fin a esta encrucijada.

La divisa única perdió este jueves la paridad contra el dólar, perforando con creces la zona de soportes en el cruce euro/dólar. La crisis política desatada en Italia llevó al euro a perder más de un 1% frente al dólar y situarse bien por debajo de la paridad. Más tarde, tras el rechazo frontal a la dimisión de Mario Draghi por parte del presidente Mattarella, el euro recuperó el aliento, pero el daño está hecho, según los analistas de Berenberg.

La ruptura de esta zona de una forma tan evidente; más los problemas a los que se enfrenta la Eurozona en el corto plazo (recesión, escasez de gas, Italia...); dejan al euro 'vendido' contra el dólar, que funciona como activo refugio en momentos complejos. El BCE no tiene capacidad para evitar esta tragedia que es más económica que monetaria, al menos en el corto plazo. Además, el BCE siempre ha dejado claro que no apunta al tipo de cambio, pese a su evidente impacto sobre la inflación.

julio 15, 2022

Las tasas de los plazos fijos minoristas y de las Leliq no subieron, tal como venía sucediendo en los últimos meses luego de conocerse el dato de inflación. El objetivo del BCRA es que los bancos compren más deuda del Tesoro, tal como necesita la ministra de Economía.

El Banco Central decidió hoy mantener las tasas de interés sin cambios, a diferencia de lo que sucedió desde enero de este año, cuando cada vez que se conocía el índice de inflación respondía con una suba de tasas. Por ello, los plazos fijos a 30 días para el público minorista seguirán pagando un 53% anual y la tasa de los instrumentos del Banco Central seguirán pagando un 52%.

¿Por qué decidió el BCRA no subir la tasa frente a la creciente inflación, qué llegó al 5,3% en junio y al 64% en los últimos 12 meses? Para priorizar la recuperación de los bonos en pesos del Tesoro, cuyos precios vienen en caída. En un mercado saturado de pesos, el BCRA prefiere que los bancos pongan su dinero en bonos de la deuda en lugar de hacerlo en sus propios instrumentos, las Leliq y los pases.

“El mercado hoy percibe al Central como menos riesgoso que al Tesoro, motivo por el cual el propio Banco Central terminaba compitiendo, paradójicamente, contra quien quería salvar”, explicó el economista Juan Pablo Albornoz, de la consultora Ecolatina.

De esa forma, la autoridad monetaria que preside Miguel Pesce decidió acudir en ayuda de la ministra de Economía, Silvina Batakis, quien sí apunta a elevar los rendimientos en las licitaciones de deuda para captar la abundante liquidez bancaria. “En la última licitación, el Tesoro convalidó una fuerte suba de tasas” explican en el Central. Ponen como ejemplo que la tasa de Ledes, licitada ayer con vencimiento en octubre, paga un 63,46%.

Al mismo tiempo que decidió romper la tendencia de subir las tasas una vez conocido el IPC, tal como esperaba la mayoría de los analistas y como hizo cada mes entre enero y junio, el BCRA tomó hoy otra decisión. Estableció un “corredor de tasas de interés” con la finalidad de que “sirva como referencia para saber si hay tasas positivas”, es decir, que superen a la inflación. Según se explicó, ese corredor estará “conformado por la tasa de interés de las Letras del Tesoro de corto plazo, la tasa de política monetaria representada por la Leliq a 28 días y la tasa de pases a un día”. En el nuevo esquema, la tasa de pases del BCRA funcionará como el límite inferior y la tasa de las Letras del Tesoro sea el límite superior.

El BCRA decidió romper la tendencia de subir las tasas una vez conocido el IPC, tal como esperaba la mayoría de los analistas y como hizo cada mes entre enero y junio

El mensaje del Banco Central hacia el mercado es que para saber si hay tasas positivas los inversores no deben mirar únicamente las tasas de Leliq y plazos fijos, sino que deben analizar este conjunto de tasas. “Este corredor de tasas es lo que mira el BCRA para definir la política monetaria y financiera, y para saber si hay tasas positivas en la economía”, señalan en el BCRA. Esta visión y la coordinación con Economía ya venía ocurriendo

La decisión, dijo un comunicado del Central, “se inscribe en una estrategia que atiende simultáneamente a los siguientes objetivos: arribar a un esquema de tasas de interés positivas en términos reales para la economía, fortalecer el mercado de deuda pública en pesos para que logre profundidad y liquidez y avanzar gradualmente en el uso de instrumentos del Tesoro como instrumentos de política monetaria”.

Con este nuevo esquema el BCRA aspira a que tanto las empresas como los depositantes individuales “obtengan tasas de interés en el mercado financiero y de títulos que los remuneren adecuadamente”.

La autoridad monetaria decidió acudir en ayuda de la ministra de Economía, Silvina Batakis, quien sí apunta a elevar los rendimientos en las licitaciones de deuda para captar la abundante liquidez bancaria

Para los ahorristas individuales, el incentivo por depositar a plazo fijo claramente se reduce. Una tasa nominal anual del 53% equivale a un rendimiento del 4,4% a 30 días, un rendimiento claramente por debajo del 5,3% anunciado hoy para junio y de la inflación de julio, que muchos analistas pronostican en un 7%. Y el riesgo de dejar tantos pesos en la calle, por supuesto, puede tentar a muchos a dolarizarse en cualquiera de las formas posibles que ofrece el mercado.

“¿No suben la tasa en plena aceleración inflacionaria? Qué ganas que tienen de desvirtuar lo poco bueno que dijeron y lo mucho bueno que no dijeron en la conferencia del lunes”, señaló en su cuenta de Twitter el economista Gabriel Caamaño.

“A pesar del muy mal dato de inflación de junio (y el aún peor que vendrá en julio) hoy el Central no subió la tasa porque precisamente no le quiere competir al Tesoro. Los riesgos de que la tasa quede muy rezagada contra la inflación y que esos pesos se vuelquen al mercado cambiario están latentes”, concluyó Albornoz.

Cabe destacar que es la primera vez en el año que el BCRA no sube la tasa de interés de política monetaria luego de que se conozca el dato de inflación. Anteriormente, el 6 de enero, tras haber estado más de un año sin ningún movimiento, la había subido del 38% al 40%; el 17 de febrero dispuso otro movimiento del 40% al 42,5% y en marzo la llevó al 44,5% anual. Ya en abril la tasa de referencia se elevó de 44,5% a 47% y en mayo se elevó hasta el 48 por ciento.

En tanto, la inflación registró una variación de 3,8% en diciembre, 3,9% en enero y 4,7% en febrero. Luego en marzo alcanzó el pico del año con un alza de 6,7%, en abril se desaceleró al 6%, en mayo al 5,1% y en junio volvió a subir al 5,3 por ciento.

julio 15, 2022

El presidente del Banco Central destacó la licitación de deuda en pesos que llevó adelante el Gobierno este miércoles y defendió la decisión de la AFIP de elevar del 35% al 45% la retención impositiva para quienes hagan gastos en moneda extranjera con tarjeta de crédito.

En medio de los distintos frentes políticos y económicos a los que se enfrenta el Gobierno Nacional, el presidente del Banco Central, Miguel Pesce, señaló que “la deuda en pesos es perfectamente manejable”. La expresión del funcionario está en línea con los esfuerzos del renovado equipo económico por despejar cualquier reparo sobre la capacidad del Estado Argentino de hacer frente a los sucesivos vencimientos de instrumentos financieros en moneda local.

El titular del BCRA argumentó que la escasez de divisas será revertida en el corto plazo, una vez superada la necesidad de importación de energía y, a su vez, el incremento en la producción propia. En el mismo sentido, Pesce sostuvo que “el empleo privado y la economía crecen”: “Lo vemos en todos los sindicatos y en todos los sectores”.

Sin embargo, reconoció “la dificultad de la inflación” y consideró que los constantes aumentos “le dan pie a los opositores a negar una realidad que se está dando en la economía real”. “Lo vemos también en la balanza de pagos que las importaciones de maquinarias y equipos están creciendo al 30% interanual, hay una economía que tiene una dinámica muy importante pero tenemos algunas dificultades en la coyuntura que tenemos que afrontar”, agregó.

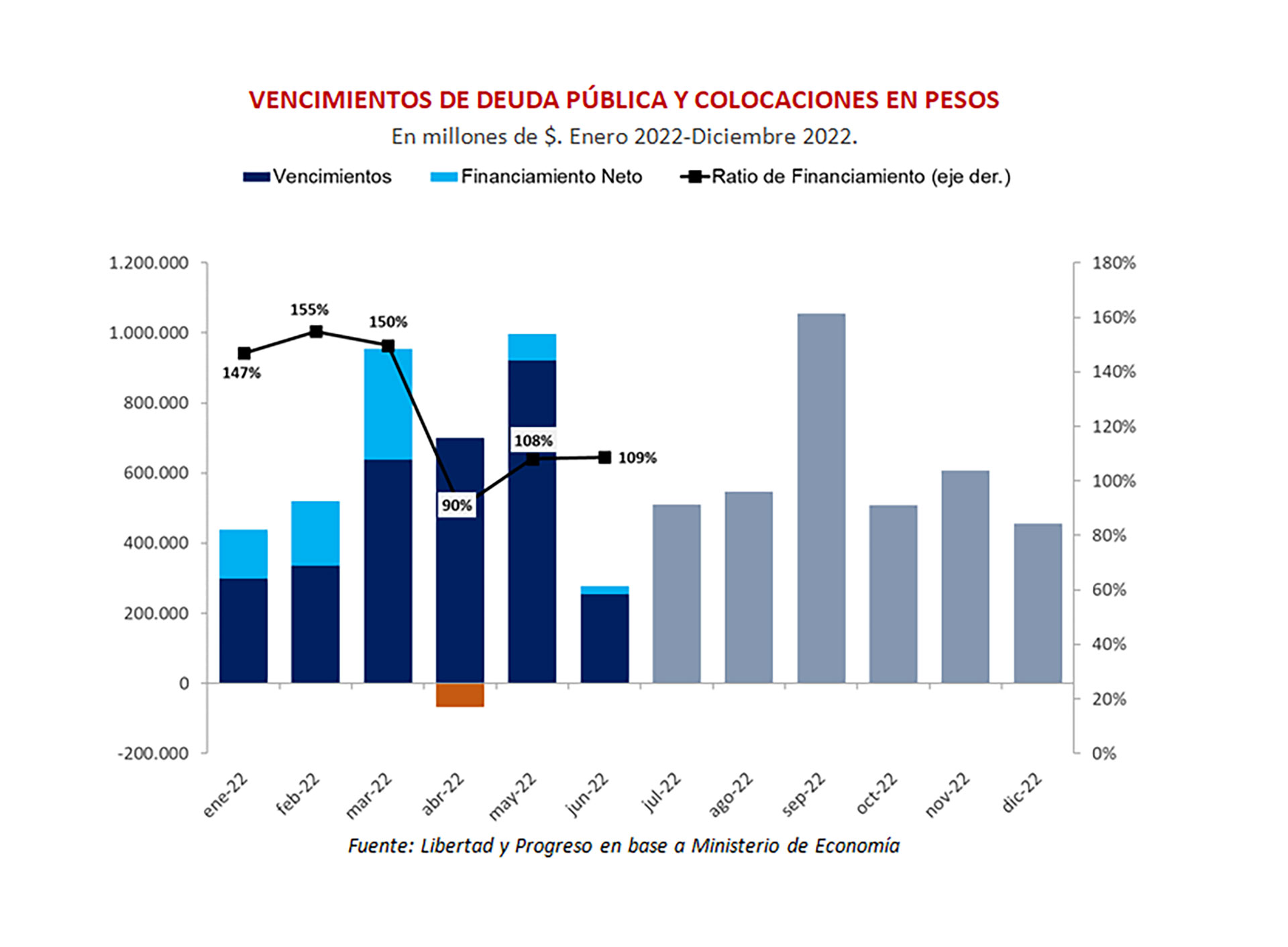

En diálogo con C5N, se refirió a la primera licitación de deuda en pesos que llevó adelante Silvina Batakis como ministra de Economía este miércoles y que permitió recolectar del mercado $122.000 y despejó el 40% de los vencimientos de fin de mes. En ese sentido destacó como “una muy buena noticia” que el Gobierno haya logrado “colocar deuda neta” por la suma mencionada y remarcó que de esta forma se “empieza a mostrar alguna normalidad en el mercado de títulos públicos”.

“La deuda en pesos no creo que sea un problema en nuestro país, es una cifra perfectamente manejable y hoy hay un Banco Central que cumple el rol de evitar la volatilidad de estos instrumentos cuando hay desconfianza en el mercado”, enfatizó Pesce.

Durante la entrevista televisiva que brindó este miércoles por la noche, el funcionario se enteró en vivo y en directo de la decisión de la Agencia Federal de Ingresos Públicos (AFIP) de elevar del 35% al 45% la retención impositiva para quienes hagan gastos en moneda extranjera con tarjeta de crédito. Reconoció que era una medida que “estaba en estudio” y -sorprendido- agregó que “no sabía si la habían implementado”. De todas maneras, justificó la decisión del organismo a cargo de Mercedes Marcó del Pont porque “cuando uno hace turismo en el extranjero está exhibiendo capacidad contributiva”, entonces “tiene sentido” que allí “haya una percepción de impuesto a las ganancias”.

Miguel Pesce se refirió también a la suba de los distintos tipos de dólar: “En el mercado de cambios oficial, donde se mueven mil millones de dólares diarios, tenemos el efecto de estos meses donde han habido fuertes importaciones de energía”, justificó y aseguró que el BCRA cuenta con “las reservas y los recursos” para hacerle frente. Y con respecto al dólar libre y al MEP -dos mercados a los que definió como “especulativos”-, argumentó que “la capacidad de poner control es mucho menor y vemos los efectos que hay en los precios”. “Pero en el mercado oficial venimos pudiendo afrontar todas las obligaciones”, insistió y recordó la decisión tomada semanas atrás de “pedirle a los importadores que financien el incremento de importaciones de este año”: “Estamos teniendo éxito”.

“Sabemos que cuando Argentina pueda auto abastecerse de energía, y estén disponibles los recursos de Vaca Muerta, nuestra balanza comercial y cambiaria va a ser superavitaria no creemos que sean necesarias medidas del orden de aplicar ajustes y devaluaciones severas”, expresó pero aclaró que mientras tanto “tenemos que construir un puente hasta que logremos equilibrar la balanza energética”.

“Esperemos que en agosto las importaciones de energía comiencen a ceder. Una vez que no sea necesario vamos a recuperar capacidad de acumular reservas o de disminuir las restricciones que se han puesto al pago al contado de las importaciones”, concluyó el titular del BCRA.

julio 14, 2022

La ministra tendrá un debut sencillo en materia de licitaciones de letras y bonos. Pero el mercado va a estar atento a cuánto financiamiento consigue, dado que el 27 de julio tendrá que renovar $500.000 millones en vencimientos

La flamante ministra de Economía, Silvina Batakis, conducirá hoy su primera colocación de deuda en pesos luego del derrumbe que sufrieron los títulos del Tesoro en junio en lo que fue la antesala de la sorpresiva renuncia de Martín Guzmán a su silla en el palacio de Hacienda. Un nivel de vencimientos bajo le garantiza a la flamante funcionaria una operación relativamente simple, aunque la predisposición de los inversores a suscribir las letras y bonos va ser seguida de cerca por el mercado. La clave es cuánto financiamiento logra conseguir para tratar de dejar atrás los saltos de los dólares paralelos.

Batakis lucha por recuperar el acceso a financiamiento en el mercado de pesos después de las ventas masivas que sufrieron los títulos públicos en moneda local durante el mes pasado. La capacidad del Gobierno de financiar parte del déficit en el mercado es clave para evitar una mayor dependencia de la emisión monetaria. Y el derrumbe que sufrieron los títulos públicos durante junio ya tuvo un costo enorme en ese sentido.

El Banco Central tuvo que emitir en torno a $1,3 billones en poco más de un mes para comprar los bonos que los privados abandonaban a toda velocidad, en un intento por defender sus precios y evitar un desplome mayor.

“Esperamos que sea una muy buena licitación, fogoneada por una demanda algo cautiva” (Reschini)

Aunque el costo fue enorme, en principio la sangría se frenó y los bonos CER repuntaron 3,8% en promedio ayer, día en el que recuperaron niveles similares a los que tenían antes de la corrida.

En ese contexto mejorado, aunque con un mercado externo complicado, es que Batakis tendrá su primera prueba en el mercado de deuda con un objetivo relativamente fácil de cumplir.

La licitación de hoy tiene que renovar vencimientos por apenas $9.000 millones de pesos. Son pagos de emisiones de deuda pasada que llegan a término esta semana. Cada peso que consiga Batakis por encima de ese umbral será “financiamiento neto positivo”, deuda fresca.

En ese sentido, la prueba es bastante sencilla para el debut en el mercado del secretario de Finanzas, Eduardo Setti. Pero cuánto financiamiento neto consiga la licitación es importante para facilitar la siguiente prueba, que tendrá lugar el 27 de julio, cuando los vencimientos son mucho más importantes: $508.000 millones según fuentes del mercado.

“Esperamos que sea una muy buena licitación, fogoneada por una demanda algo cautiva”, dijo Mateo Reschini de Inviu.

“El mercado no va a estar mirando los rendimientos que pague el Tesoro sino el nivel de renovación para ver cómo aporta esto al número un poco más abultado de vencimientos de fin de mes”, agregó.

“El Gobierno podría recaudar unos $65.000 millones con un bono orientado a bancos” (1816)

El nuevo equipo económico sale a la cancha con un menú de opciones para que los inversores elijan. Una Letra de Liquidez (Lelites) con vencimiento el 11 de agosto, exclusiva para fondos comunes de inversión y la reapertura de una Letra del Tesoro a Descuento (Ledes) que vence en octubre, por un lado. También un bono atado al dólar con vencimiento el 31 de julio de 2023 y la reapertura del Bono del Tesoro a mayo de 2027 (Bote 27) que está orientado a bancos.

Las expectativas previas a la operación marcan que el Bote 27 puede ser muy atractivo para los bancos.

“Esperamos mucho financiamiento neto por la reapertura del Bote 27: solo en junio los depósitos en pesos en el sistema subieron $1,3 billones (resultado de lo que colocaron en bancos los fondos comunes de inversión e inversores corporativos que le vendieron títulos soberanos al Banco Central) y si los bancos invierten el 5% de ese monto en el Bote 27 (...) solo por ahí el Gobierno podría recaudar unos $65.000 millones (si invierten la mitad estamos hablando de más de $30.000 millones)”, estimó un análisis de la consultora 1816.

¿Por qué tanto interés de los bancos por deuda del Tesoro? Porque el Bote 27 puede ser utilizado para cumplir normas de “efectivo mínimo”, esto es, para cumplir con los encajes obligatorios que les impone el Banco Central. Una porción de los depósitos que toman los bancos debe ser inmovilizada a tasa cero por cuestiones de estabilidad financiera. Al permitir usar bonos, que pagan un rendimiento, para cubrir esa porción inmovilizada les da una oferta muy difícil de rechazar.

“Repetimos lo que decimos siempre que se licitan los Botes: en estos casos, las entidades solo deciden entre comprar el bono o tener pesos al 0% en el Banco Central. Si los bancos quieren bajar su exposición a soberanos, lo más lógico es que lo hagan achicando otras posiciones y no dejando de comprar los Botes”, agregó 1816.

“Ellos van a tratar de sacar financiamiento neto positivo como para decir que ya pueden cubrir bastante el vencimiento de fin de mes que es más fuerte” (Gándara)

Para reforzar aún más las licitaciones, el Banco Central dio a conocer que dará garantías a quienes suscriban nueva deuda en pesos de que podrán vender bonos del Tesoro con pérdidas acotadas en caso de un nuevo terremoto en el mercado de deuda en moneda local.

Canje para el Banco Central

Además de la licitación habrá hoy un canje de dos letras, una a descuento y otra CER, armado para que el Banco Central pueda descargar los papeles que estuvo comprando en las últimas semanas con el fin de sostener los precios de la deuda en pesos en medio de la corrida. Son letras que forman parte del vencimiento de fin de julio, de las que según estimaciones del mercado el Banco Central tiene unos $90.000 millones, además de las tenencias de otras entidades públicas.

El canje es necesario porque el Banco Central no tiene permitido tomar deuda del Tesoro en las licitaciones primarias. Así que para refinanciar sus tenencias necesita de estas operaciones que terminan siendo un trámite burocrático.

“No va a haber problema porque el monto a renovar es bastante bajo. Ellos van a tratar de sacar financiamiento neto positivo como para decir que ya pueden cubrir bastante el vencimiento de fin de mes que es más fuerte. Tengamos en cuenta que está normaliza”, dijo Paula Gándara de AdCap.

julio 13, 2022

Los bonos en dólares de la Argentina llegan a rendir hoy un 41% en dólares, una tasa superior a la de un país en guerra y otro que está en medio de una revolución popular

Los activos bursátiles de Argentina volvían a bajar este martes, en medio de una mayor cautela inversora por dudas sobre el futuro de la economía doméstica pese a recientes anuncios económicos.

La tendencia negativa era más profunda para los bonos en dólares, aquellas emisiones que salieron al mercado con el canje de deuda soberana en septiembre de 2020, para alcanzar nuevos precios mínimos. Además impulsaba la caída la aversión al riesgo en las plazas externas, con mayor impacto sobre los títulos emergentes, que retrocedían atentas a los datos de inflación en Estados Unidos, que podría impulsar a la Reserva Federal a un nuevo aumento en las tasas de interés.

Los bonos en dólares se desploman otro 2% en promedio, según la referencia de los Globales con ley extranjera emitidos con el canje de deuda. Estos títulos son operados a valores ridículos, ya con cuatro emisiones que son ofrecidas por debajo de los 20 dólares: el GD29, el GD30, el GD5 y el GD46. El riesgo país de JP Morgan escala 67 unidades para la Argentina, a 2.736 puntos básicos a las 14:25 horas, un máximo desde el canje de deuda de 2020.

“Los Globales no compraron las medidas de Batakis. Parece que los inversores mantienen dudas sobre este enfoque más fiscalista que trató de mostrar hasta ahora la nueva ministra”, indicó la consultora StoneX en un reporte de mercado.

El analista financiero Julian Yosovitch indicó que los bonos en dólares de la Argentina llegan a rendir hoy un 41% anual en dólares, una tasa de retorno superior a la de los bonos de un país en guerra como Ucrania (36%), que sufre desde febrero la invasión de Rusia, y de Sri Lanka (37%), un pequeño país asiático que fue noticia en los últimos días por una rebelión tomó la casa de gobierno. Los bonos argentinos “son percibidos por el mercado como los más riesgosos del planeta”, definió.

En la comparación, el bono argentino Global 30 (GD30), con ley de Nueva York, vale USD 19,40 y rinde 41,4%, mientras que el bono de Ucrania con vencimiento el 27 de enero de 2030 -es decir, duration similar- vale 19,85 euros y rinde 36,5% anual. O lo que es lo mismo, el mercado confía más en l capacidad de pago del gobierno ucraniano que del argentino.

Sólo rinden por encima de la Argentina los bonos a 10 años de Venezuela (123%) Líbano (92,3%); Rusia, que está en default (92,1%) y Bielorrusia (49,8%).

La nueva ministra de Economía, Silvina Batakis, afirmó en la víspera que mantendrá metas acordadas con el Fondo Monetario Internacional (FMI) y anunció nuevas medidas que apuntan a reducir el abultado déficit fiscal, en un intento por calmar a los mercados financieros.

“El mercado aprobó la mención respecto de continuar trabajando con el FMI con relación al acuerdo conseguido por el anterior ministro. Sin embargo, la incertidumbre sigue siendo alta entre los inversores sumado a un contexto internacional en baja”, refirió Rava Bursátil.

Es decir, que a la debilidad de la economía doméstica se le suman los temores a una recesión global ante una alta inflación, el rebrote de COVID-19 en China y la misma guerra en Ucrania, que también golpeaban a los mercados mundiales.

julio 13, 2022

Los títulos argentinos anotaron nuevas caídas luego del discurso de la nueva ministra de Economía, Silvina Batakis. Por otro lado, el mercado estadounidense registró importantes variaciones negativas

Los bonos argentinos en dólares volvieron a caer este lunes. La primera conferencia de prensa de la nueva ministra de Economía, Silvina Batakis, no logró un impacto positivo sobre los títulos de deuda que rigen bajo ley extranjera, que operaron con variaciones negativas a lo largo de la jornada.

La flamante titular del Palacio de Hacienda brindó esta mañana, previo al inicio de las operaciones del mercado financiero, una conferencia de prensa en la que planteó su postura respecto a los principales temas de la economía argentina y sobre cómo seguirá hacia adelante.

Aunque varios analistas destacaron algunos puntos positivos en su discurso, los bonos en dólares siguieron cayendo y tocaron nuevos valores mínimos.

Los títulos que rigen bajo legislación de Nueva York terminaron la jornada con bajas de entre 0,79% y 1,64% a lo largo de toda la curva de vencimientos.

En ese marco, el riesgo país volvió a avanzar y quedó nuevamente cerca de los 2700 puntos básicos. El indicador que elabora el JP Morgan registró este lunes un incremento de 19 unidades para ubicarse 2667 puntos, cerca de su récord desde la reestructuración de la deuda con los bonistas.

ACCIONES, EN ROJO

La renta variable argentina tampoco tuvo una jornada positiva. A las definiciones de la nueva titular del Ministerio de Economía, se sumó el desempeño de los principales índices externos de referencia, que este lunes operaron con nuevas bajas de forma generalizada.

Las empresas argentinas que cotizan en Estados Unidos cerraron principalmente en rojo. Las bajas fueron lideradas por los papeles de Mercado Libre, que cayeron 6,9%, seguidos por los de Vista y Cresud, ambas con bajas del 5%. Luego se ubicaron las tecnológicas Globant y Despegar, con bajas del 4,3% cada una.

WALL STREET, EN BAJA

Wall Street operó con bajas importantes este lunes. El mercado estadounidense inició así una semana en la que se publicarán los resultados de importantes empresas, en un contexto de preocupaciones por datos de ganancias corporativas más débiles debido al impacto de la inflación.

Los principales índices bursátiles de ese mercado registraron caídas a lo largo de toda la jornada de este lunes. Las principales bajas se dieron nuevamente en el Nasdaq, que terminó la rueda con un descenso de 2,26%. Por su parte, el S&P 500 registró una baja de 1,15%, mientras el Dow Jones retrocedió 0,52 por ciento.

julio 12, 2022

- El precio de las importaciones se dispara y agrava el problema de la inflación

- BCE: una depreciación del euro genera un aumento de las expectativas de inflación

- "Un euro más fuerte sería la forma más rápida de luchar contra la inflación"

El euro está a punto de alcanzar la paridad con el dólar. En otros tiempos, allá por 2015-2016, esto hubiera sido una gran noticia, puesto que la zona euro se enfrentaba a la deflación y la economía no terminaba de arrancar. Sin embargo, hoy la depreciación del euro frente a la principal divisa del mundo (muchas importaciones están denominadas en dólares) es un arma de doble filo que puede terminar cercenando a la economía de la Eurozona. La debacle del euro frente al dólar amenaza con disparar aún más la inflación y prolongar este periodo de altos precios que puede concluir en una nueva recesión.

Según los últimos datos publicados por Eurostat, alrededor del 50% de las importaciones de la zona euro están denominadas en dólares (en algunos países como Grecia supera el 64%, mientras que en otros como Alemania se queda en el 44%). Esto quiere decir que aunque el euro (el índice euro) no se haya depreciado en exceso frente a otras divisas globales, su caída frente al todopoderoso dólar (el cruce eur/usd) puede tener un impacto importante en la inflación de la zona euro.

Los precios en la Eurozona ya se situaron en junio en el 8,6%, máximos no vistos en la historia del bloque. Los expertos creen que el IPC seguirá escalando hasta alcanzar o superar el 9%, entre otras cosas, por la debilidad del euro frente al dólar. La divisa única roza la paridad con el billete verde, un fenómeno que ya está pasando factura a la economía europea en términos energéticos. Casi todos los productos energéticos (petróleo, gas...) se pagan en dólares, por lo que la factura que está abonando Europa es mucho más alta. Cada vez que baja el euro contra el dólar, los europeos pagan más euros por cada litro de gasolina o de otras materias primas denominadas en la divisa americana.

El impacto de la caída del euro en la inflación

El propio Banco Central Europeo explicaba en un paper de hace tiempo el impacto que tiene el tipo de cambio sobre la inflación y la economía: "Las variaciones de los tipos de cambio se transmiten a la inflación medida por el IPC a través de varios canales, tanto directos como indirectos. Se transmiten directamente a los precios al consumidor a través de su impacto en los precios de importación de los bienes de consumo final. Tras una depreciación del tipo de cambio, los bienes de consumo final importados se vuelven más caros (traspaso de primera etapa), lo que eleva la inflación general", explicaba este documento.

Por otro lado, "la depreciación del euro se traduce en mayores costes de producción debido a insumos importados más costosos, y estos se retroalimentan a través de las diferentes etapas de producción de bienes intermedios y finales nacionales (transmisión de segunda etapa), con un impacto inflacionario en los precios al consumidor interno", señalaba el documento.

Por otro lado, en otro trabajo publicado recientemente por tres economistas del BCE se advierte también del impacto que tiene una depreciación del tipo de cambio sobre las expectativas de inflación (la inflación que va a haber en el futuro). "Hemos hallado que las depreciaciones del tipo de cambio doméstico en términos efectivos nominales tienen un efecto positivo significativo en las expectativas de inflación. Una depreciación de 10% en el trimestre del tipo de cambio lleva a un aumento en las expectativas de inflación de alrededor de 0,7 puntos porcentuales", sentencian estos expertos. Por ahora, las expectativas de la inflación en la zona euro se encuentran ancladas cerca del 2%. La depreciación del euro, hasta la fecha, tiene más que ver con la fortaleza del dólar que con la propia debilidad de la divisa única.

Exportaciones más competitivas

En otro filo de esta espada, el que debería ser más positivo, es el de las exportaciones. Los economistas del BCE sostienen que la depreciación del euro reduce los precios de exportación de la zona del euro denominados en moneda extranjera y aumenta los precios de importación en euros. Esto, a su vez, conduce a un aumento en las exportaciones netas y un mayor crecimiento del PIB. Dado que el aumento del crecimiento del PIB real conduce a una mayor demanda de mano de obra y salarios más altos, esto vuelve a ejercer una presión alcista sobre los precios al consumidor. Estos efectos indirectos pueden verse reforzados por las expectativas de un ciclo positivo de mayor crecimiento e inflación en el futuro.

Esto puede ser una buena noticia, dado que la economía de la zona euro se está desacelerando de forma evidente. Sin embargo, la segunda parte (genera una mayor demanda de mano de obra) puede ser también peligrosa en un contexto como el actual en el que los mercados laborales se encuentran muy tensos y sufriendo ya de estrecheces (hay muchos sectores que sufren escasez de trabajadores). Por otro lado, el shock de la energía es tal, que aunque la depreciación del euro estimule las exportaciones europeas, este estímulo puede ser insuficiente para compensar el mayor coste de la energía.

Por lo tanto, mientras que en un escenario de estancamiento y precios bajos como el de hace siete años una depreciación drástica del euro habría sido una bendición para la zona euro, en un entorno como el actual no está tan claro que los beneficios superen a todos los costes comentados anteriormente.

¿Cuál es la solución?

Ante la incapacidad de poner fin a la guerra en Ucrania, la única vía que le queda a la zona euro para evitar que el euro se siga depreciando con el dólar es implementar una política monetaria más agresiva. Esto implicaría que el BCE tendría que subir los tipos de interés más rápido para evitar que se siga ampliando la brecha entre ambos bancos centrales. Aunque el BCE ha anunciado que va a subir el precio del dinero, la Fed ya lleva meses haciéndolo y con incrementos que dejan en nada los movimientos esperados del BCE.

Esta cuestión sobrevuela Frankfurt desde hace tiempo. Los economistas de ING señalan en una nota que varios miembros del BCE han mostrado en mayor medida su preocupación por el debilitamiento del euro. "Por mucho que pensemos que estas preocupaciones son exageradas, un euro fortalecido podría ser la forma más eficiente de moderar la inflación rápidamente", aseguran desde el banco holandés.

julio 11, 2022

Las medidas buscarán contener la inflación. La prioridad es evitar la aceleración de los precios y el dólar. El equipo económico pidió a las empresas parar los aumentos a cambio de flexibilizar el cepo y el BCRA reiteró que no hay razones para devaluar el dólar oficial.

La ministra de Economía, Silvina Batakis, definió junto al presidente Alberto Fernández el nuevo programa económico que se implementará desde esta semana. A una semana de su asunción, hoy lo anunciará la funcionaria en una conferencia de prensa y será un día clave para los mercados financieros. Los inversores y empresarios estarán atentos a las novedades que se detallen.

Batakis se reunió en la tarde del domingo con el Presidente en Olivos para informarle de las medidas que, al cabo de reuniones con las empresas productoras de alimentos de consumo masivo y de dos días de trabajo con miembros de su propio equipo y funcionario del ministerio de Desarrollo Productivos, de la AFIP y de Arba, el organismo recaudador bonaerense, trabajará desde este lunes para resolver el desafío más inmediato, la contención de los aumentos de precios, que amenazan con llevar la inflación del mes de julio a un nivel de dos dígitos.

Esa tarea, en rigor, empezó el jueves, en las reunión que Batakis, su secretario de Comercio Interior, Martín Pollera, el ministro de Desarrollo Productivo, Daniel Scioli, y el presidente del Banco Central, Miguel Pesce, tuvieron con empresarios y altos ejecutivos de empresas alimenticias a las que pidió frenar los aumentos de precios a cambio de revisar una de las causas que alegan: el aumento de costos por el encarecimiento del dólar y el cepo a las importaciones, que además las obliga a financiar la compra de insumos y partes.

El Banco Central, además, se alista a aumentar las tasas de interés para combatir el aumento del dólar. Este domingo el presidente de la entidad, Miguel Pesce, reiteró el mercado cambiario opera con normalidad, que no hay condiciones para una aceleración de los precios y la inflación y que espera que el mercado responda “de otra manera” a como lo hizo la semana pasada.

El tercer componente del mini-paquete -superado el conflicto que el exministro, Martín Guzmán, mantenía con los funcionarios del área de energía, es avanzar en el demorado esquema de segmentación de tarifas, un mensaje al FMI y al mercado de que se reducirán los subsidios y el déficit fiscal.

La reunión de Batakis con Alberto Fernández en Olivos se extendió entre las 17:30 y las 20 horas. durante las cuales el presidente hizo sugerencias que fueron incorporadas por la ministra, “que las va a terminar de trabajar hoy con el gabinete económico”, informó la portavoz, Gabriela Cerruti, a la agencia Télam.

En la reunión del jueves, el Gobierno le pidió a las empresas de consumo masivo contener las remarcaciones en las góndolas, y a cambio revisar las trabas a las importaciones de insumos, en una negociación caso por caso que comenzará este lunes entre los equipos técnicos de Economía.

Fue una de las primeras reuniones que la nueva ministra sostuvo con representantes del sector privado, pocos días después de su desembarco en Hacienda. Allí Batakis, escoltada por Scioli, Pesce y Pollera, transmitió a los ejecutivos su preocupación por los aumentos, principalmente de alimentos, pero también de rubros como limpieza y cuidado personal.

Según pudo saber Infobae, en este primer ida y vuelta entre Economía y las grandes firmas de consumo masivo, que funcionó principalmente como una presentación , el Gobierno pidió a las compañías del sector moderar y contener “todo lo que puedan” los aumentos de precios que estén en análisis en medio del incremento de los costos de producción por el hecho de tener que pagar insumos para la producción con financiamiento tras la última medida del Banco Central.

Los hombres y mujeres de negocios presentes en la reunión hicieron especial énfasis en las dificultades adicionales que les provocó a las empresas el último reajuste del cepo importador, que limitó el alcance de los pagos de insumos y bienes de capital al contado. El Gobierno tomó el reclamo y prometió conformar una mesa técnica que analizará la situación caso por caso y les pidió que informen a Comercio Interior cualquier tipo de incremento en las cadenas de producción.

Las compañías, por su parte, también advirtieron que si bien no reviste carácter de urgente, si el Gobierno no toma medidas que flexibilicen los controles cambiarios, podría tener problemas para cumplir con el abastecimiento normal de los productos de consumo masivo.

Participaron en ese encuentro el CEO de Molinos Río de La Plata, Agustín Llanos; el Gerente General de Arcor, Adrián Kaufmann; el Presidente de Mastellone, Carlos Agote; la Directora de Asuntos de Gobierno de Mondelez, Paula Marrone; el Presidente de Quilmes, Martín Ticinese; la Gerenta General de P&G, Gabriela Bardín.

El miércoles pasado, Miguel Pesce se había reunido empresas productoras de alimentos agrupadas en la Coordinadora de Ias Industrias de Productos Alimenticios (Copal), a las que prometió flexibilidad. En ese sentido, el presidente de la autoridad monetaria aseguró que se tendrán en cuenta situaciones críticas con insumos claves.

El Gobierno busca evitar un traspaso a precios del último reajuste del cepo importador (REUTERS/Agustin Marcarian)

El Gobierno busca evitar un traspaso a precios del último reajuste del cepo importador (REUTERS/Agustin Marcarian)El jueves, en tanto, el Indec dará a conocer el primer dato de inflación de junio que Batakis heredó de Guzmán. Las consultoras esperan que el aumento del Índice de Precios al Consumidor (IPC) se ubique en torno al 5,1% que acusó en mayo, por lo que podría interrumpir la tendencia de desaceleración que se vio en abril (6%) en relación con marzo (6,7 por ciento). Incluso, la cifra interanual será mayor y continúe como la más alta bajo esa medición en más de 30 años.

Ese dato de inflación implicará una nueva revisión a la política de tasas de interés de los bonos del Tesoro y del Banco Central. El acuerdo con el FMI prevé que el Poder Ejecutivo garantice un interés real positivo para las inversiones en pesos y la ministra Silvina Batakis aseguró que buscará garantizar ese aspecto. El dato de inflación de junio, en ese sentido, pondrá a prueba los reflejos del nuevo equipo económico para recalibrar la tasa y evitar un atraso.

En los últimos días la Secretaría de Comercio Interior renovó el programa Precios Cuidados, cuya nueva etapa incluye una pauta de aumento promedio trimestral del 9,3%, que se dividirá de la siguiente manera: 3,3% en julio; 3,2% en agosto y 2,5% en septiembre. Además, se renovó la canasta de frutas y verduras a valores de referencia en supermercados del Área Metropolitana de Buenos Aires (AMBA).

La nueva etapa del programa entrará en vigencia desde mañana hasta el 7 de octubre. Las lista tiene menos productos que hasta el momento, unos 949 artículos “de los rubros almacén, limpieza, perfumería, cuidado e higiene personal, artículos para bebés, productos frescos (fiambres, pastas frescas, tapas de empanadas y de tartas), congelados y bebidas”, destacaron fuentes oficiales.

Por otra parte, y en paralelo a Precios Cuidados, el Gobierno actualizó también la canasta de frutas y verduras. Los productos seleccionados y los precios por kilo acordados para lo que resta de julio y hasta el 7 de agosto son: papa ($63), cebolla ($105), tomate ($210), lechuga ($170) y manzana ($190).

Según informó Comercio Interior, el objetivo de esta canasta es “brindar a las y los consumidores precios de referencia para un mercado cuya dinámica es muy volátil y cambiante por diferentes cuestiones como la estacionalidad y el clima”.

julio 11, 2022