Es jueves a la tarde y en el chat de la sección aparecen cosas como "¿Es cierto que renuncia...?" (ponele el nombre que quieras).

Sucedió esta semana el recambio ministerial. Los bonos caen después de un mes de esta "minicrisis de deuda", que le entró por los pesos y sigue con los dólares.

Sigue el tiroteo político, ya pocos se acuerdan de Martín Guzmán, y tengo la sensación de que se ha escuchado poco a la nueva ministra, Silvina Batakis.

Estamos escépticos de los discursos. Hay algunos que leen en clave comunista su defensa del impuesto a la renta inesperada. No se escribió tanto sobre su credo de las tasas de interés positivas y se da como sobreactuada la fe fiscalista de sus primeras declaraciones.

El FMI plantea que debe haber sacrificios. Lo expresó Kristalina Georgieva. Tras hablar con Batakis. Trataría de escuchar mejor lo que dice la flamante ministra.

Antes de ponerme a escribir, hoy me zambullí, entre otras, en charlas de Miguel Kiguel, de MegaQM, y en estos momentos, Emanuel Alvarez Agis, invitado por Puente. También a Martín Polo de Cohen.

Algunas coincidencias en una jornada agitada. Y no es poco. Y la verdad es que nadie -ni Kiguel ni Alvarez Agis- pone completamente las manos en el fuego por un pronóstico en la Argentina:

1) Es más apropiado de una catarsis política el diagnóstico de una crisis de la deuda en pesos, asumiendo la dinámica de los corrimientos de deuda del Tesoro a la de las Leliq. En resumidas cuentas, los vencimientos en pesos son pagables en la mayor parte de los escenarios. El diferencial de CER son sólo dos puntos de PBI.

2) Los precios de los bonos en dólares ni los activos argentinos tienen ningún sentido. Estamos pagando un costo reputacional, el hartazgo de los inversores que no quieren escuchar hablar de la Argentina.

3) No hay voluntad de impago de los vencimientos por parte del Gobierno. Pero estamos en el ojo de la tormenta, y hace falta pericia para manejar el roll over y las necesidades de financiamiento.

4) En paralelo, las Alyc están buscando alternativas para colocaciones de sus clientes que no contengan riesgo soberano argentino.

5) Se complica el escenario externo en materia de commodities y de las monedas para la Argentina, sobre todo la devaluación del real.

6) Es una pena que no podamos aprovechar -esencialmente por los desacuerdos de Alberto Fernández con Cristina Kirchner- la oportunidad de caminar más o menos cerca de los lineamientos del FMI. Con muy poquito, coinciden todos, puede cambiar el humor.

¿Explota todo? Al momento del cierre de este Newsletter, parecería que por hoy no. ¿Mañana? Qué importa ya el después...

Mientras tanto, vamos con tres notas dominadas por el problema de la inflación. Una de Julián Yosovitch, acerca de por qué Pesce, del BCRA, y Powell, de la Fed, sólo tienen en común la P de sus apellidos. Por lo demás, los dos bancos centrales, nada que compartir.

Tomás Carrió nos cuenta las peripecias de los billetes de $ 1000 y nos traza una pintura de la exhuberancia de billetes.

Y, finalmente, Martín Burbridge nos cuenta del gran pifie global de los bancos centrales al diagnosticar la inflación.

Ojalá te sirva y lo disfrutes!

----------o----------

MARKET MAKER

¿Qué tienen en común la Fed y el BCRA? (Nada)

Probablemente sea redundante recordarlo pero creo que el contexto lo amerita. El Banco Central (BCRA) no es la Reserva Federal (Fed) de los Estados Unidos.

¿Por qué es importante reiterarlo?

Cuando estalló la crisis del coronavirus, colapsaron las expectativas positivas en el mercado y los activos financieros se derrumbaron en cuestión de días.

Tal fue el descalabro y el impacto económico por las cuarentenas, que la Fed aplicó un histórico y agresivo plan de compra de activos financieros para sostener su valor. Para comprarlos, emitía dólares y luego volcaba la liquidez en el mercado financiero.

Durante 2020 y 2021, la hoja de balance de la Fed más que se duplicó, pasando de u$s 3,9 billones a u$s 9 billones. No se temía a la inflación y se privilegiaba el nivel de actividad.

El mercado confía en la Fed, ya que tiene reputación, por lo que emitir tanto dinero no generó un descalabro económico. Recién dos años más tarde, comenzaríamos a ver problemas como la aceleración de la inflación.

SEPARADOS AL NACER

En comparación, y volviendo al tema central de la nota, aquí, el BCRA está embarcado en una política monetaria que inquieta al mercado.

La entidad monetaria argentina emite enormes cantidades de pesos para comprar deuda en moneda local, fundamentalmente bonos atados a CER.

Debido al contexto de falta de confianza y volatilidad en el mercado de bonos en pesos, el BCRA busca defender las paridades de los bonos poniéndose agresivamente del lado comprador, dándole liquidez al mercado y a los fondos comunes de inversión, que deben responder a los rescates de los inversores.

El lunes pasado, por ejemplo, la autoridad monetaria habría emitido cerca de $ 280.000 millones para comprar bonos en pesos. El equivalente a 0,4 % del PBI en tan sólo un día. Si se toma desde que inicio la crisis de deuda en pesos, en menos de un mes emitió más de $1 billón para comprar esos bonos.

Si bien el BCRA emite Leliq, la emisión tan grande es inquietante y claramente esto es combustible para un contado con liquidación que, de no cortarse esta dinámica, el mercado proyecta que el dólar tanga recorrido alcista hacia adelante.

El BCRA no cuenta con la reputación de la Fed y la Argentina tiene un piso de inflación enormemente más alto que los EE.UU. como para aplicar una estrategia agresiva de emisión de pesos para sostener los bonos.

Cuando la Fed salió a emitir dólares para comprar activos financieros, la inflación era del 2% promedio.

En la Argentina, la inflación camina al 60% anual. Por lo tanto, las consecuencias de esta histórica emisión monetaria pueden ser graves en cuanto a más inflación y más devaluación.

Una vez más: el BCRA no es la Fed.

----------o----------

GENTE DE LA CITY

Pesos para todos: En un año, se duplicó la cantidad de billetes de $ 1000

La cantidad de horneros en circulación creció 95% en los últimos 12 meses. Hoy, uno de cada cuatro billetes es de $ 1000, y ya explican el 67% del valor total de la circulación monetaria.

La montaña de pesos que emitió el Gobierno en el último mes resulta difícil de asimilar. Solo para amortiguar la corrida contra los bonos CER, se calcula que el Banco Central emitió más de $ 1 billón, equivalente a 25% de la base monetaria. A eso hay que sumar los $ 377.000 millones que le giró al Tesoro por la vía de Adelantos Transitorios.

Otra manera de graficar la aceleración de la emisión es observar cómo evolucionó la cantidad de billetes en circulación. Según datos del BCRA, solo en junio el Gobierno puso en la calle 246,2 millones de billetes de $ 1000 y 47,1 millones de billetes de $ 500. Sumados, equivalen a $ 269.750 millones.

La cantidad de billetes de $ 1000 trepó de 1803,8 millones de unidades al inicio de junio a 2050 millones en los primeros días de este mes, un incremento del 13,6%. Más elocuente es el hecho de que la cantidad de billetes de $ 1000 casi se duplicó en los últimos 12 meses, ya que en julio de 2021 circulaban 1052,7 millones de horneros.

Con esta aceleración, hoy uno de cada cuatro billetes que hay en el país es de $ 1000.

En términos de cantidad, pasaron de explicar el 15,6% del share un año atrás al 24,9% en la actualidad. Pero además, según calculó el economista Nicolás Gadano, ya explican 67% del valor total de la circulación monetaria.

"Es la cantidad de billetes multiplicada por su valor. Es decir, multiplicas la cantidad de billetes de $ 10 por 10, la cantidad de billetes de $ 1000 por mil, etcétera. De esta manera ves el porcentaje ya no es cantidad de billetes sino el total de la circulación monetaria en valor", explicó el economista y ex gerente general del BCRA.

Gadano alertó, además, que los billetes de $ 1000 continúan acercándose así al récord que en 2015 exhibieron los billetes de $ 100, por entonces los de mayor circulación. En ese entonces, los billetes que llevaban la imagen de Julio Argentino Roca y la de Eva Perón llegaron a explicar el 93% del valor total de la circulación monetaria.

A TODO VAPOR

Además de los mencionados 246,2 millones de billetes de $ 1000 y los 47,1 millones de billetes de $ 500, durante junio la Casa de la Moneda incrementó en 10,4 millones la cantidad de billetes de $ 20 y en un millón de unidades los de $ 50. Para el resto de las denominaciones, el saldo es contractivo.

En ese punto, se retiraron -en términos netos- unos 22,6 millones de billetes de $ 100. Aun así, estos continúan siendo los de mayor circulación dentro del país ya que todavía hay unos 2339,3 millones en poder de los ahorristas.

Con todo, la cantidad de billetes en circulación aumentó el mes pasado a 7487,8 millones de unidades, unos 262,8 millones más que a principio de junio.

Augusto Ardiles, ex director de la Casa de la Moneda, dice que la entidad tiene capacidad para imprimir anualmente unos 700.000 millares de billetes. "Llevado al extremo y suponiendo horas extras y que todos los proveedores te cumplan, podría llegar hasta 900.000 millares de billetes", indica.

Un millar equivale a 1000 unidades, por lo que la Casa de la Moneda tiene capacidad para imprimir entre 700 y 900 millones de billetes por año. ¿Cómo hizo entonces para que la cantidad de billetes en circulación aumente 262,8 millones en solo un mes?

Según Ardiles, la Casa de Moneda habría estado importando billetes de afuera. El año pasado, recuerda, habría subcontratado con la Fábrica Nacional de Moneda y Timbre, de España, y con la Casa de Moneda de Brasil, por lo que "al dato de la capacidad instalada de Casa de Moneda tenés que sumar lo que haya importado y vaya recibiendo de afuera".

En el BCRA recordaron que se puede poner en circulación los billetes que hay en stock. Y justificaron que en junio hay estacionalmente una mayor demanda de efectivo por el pago del aguinaldo.

----------o----------

PROSPECTIVA

El caro error de todos los bancos centrales

Una señal de alarma recorre el mundo desarrollado, que se potencia por los efectos de la guerra de Rusia contra Ucrania.

Es el flagelo de la inflación, que se disparó como nunca antes en los últimos 40 años. Y que, si bien parece un detalle frente a los porcentajes que se manejan en la Argentina, generó un insólito mea culpa de los jefes de los principales bancos centrales.

Invitados por Christine Lagarde, presidenta del Banco Central Europeo (BCE) a su reunión anual (esta vez organizada en la ciudad de Sintra, Portugal), fueron de la partida Jerome Powell, titular de la Reserva Federal de EEUU, Andrew Bailey, del Banco de Inglaterra, y Agustín Carstens, del Banco de Pagos Internacionales.

Y, de las charlas que se dieron a conocer entre este póker de banqueros centrales, la mayor preocupación fue la tasa de inflación que están viviendo y que es fruto de las políticas ultra expansivas aplicadas en los últimos años, sobre todo para contrarrestar los efectos de la pandemia de Covid-19.

Es que hace ya dos años atrás, ante el gran riesgo de que la economía mundial cayera en una recesión profunda cuando se decretaron las cuarentenas y aislamientos obligatorios para evitar el contagio masivo, las máximas entidades monetarias no dudaron en sostener la actividad con emisión.

DINERO DESDE EL HELICÓPTERO

Es la imagen de lanzar dinero desde un helicóptero, que puso de moda el expresidente de la Fed, Ben Bernanke, cuando hubo que evitar el colapso financiero tras la crisis de las hipotecas subprime, en 2009.

Pero que, a la larga, tiene un costo inflacionario para la economía si no se aplica rápidamente política monetaria contractiva cuando la actividad vuelve a arrancar y se retira el dinero excedente.

Hoy, los principales países desarrollados sufren tasas de inflación que se aproximan peligrosamente al 10% anual, generando muchas preocupaciones en los distintos gobiernos sobre cuál es la mejor receta para combatir este flagelo.

Por eso fue muy comentada la reunión en Portugal, donde los responsables de aplicar la política monetaria confesaron su profunda incomprensión respecto del fenómeno inflacionario.

SINCERICIDIO

"Creo que ahora entendemos mejor lo poco que entendemos acerca de la inflación", fue el sincericidio de Powell, en otra de esas frases que pasarán a la historia económica mundial, como la de la "exuberancia irracional de los mercados" de su antecesor Alan Greenspan, o la del helicóptero de Bernanke.

Pero el momento de decir verdades no se quedó ahí: el presidente de la Fed también reconoció que "no hay garantía" de que el banco central pueda controlar la inflación galopante sin dañar el mercado laboral.

"Eso que dice no es muy tranquilizador", le hizo notar la moderadora del encuentro, Francine Lacqua, de Bloomberg TV.

Entre todos los funcionarios allí presentes, hubo unanimidad en reconocer que las recetas aplicadas hasta ese momento habían sido infructuosas para llevar la tasa esperada de inflación al nivel de equilibrio del 2% anual.

EL BCE SUBESTIMÓ LAS SUBAS DE PRECIOS

En la misma línea, Lagarde dijo que la baja inflación de la era anterior a la pandemia no volvería y que el BCE, que ha subestimado persistentemente las subas de precios, tenía que actuar ahora porque era probable que estas subas se mantuvieran por encima del objetivo del 2% para los próximos años.

"Deberían intentar evitar la transición completa de un entorno de baja inflación a un entorno de alta inflación donde esta alta inflación se arraiga. Hay que evitar que se active este círculo vicioso", fue el consejo de Carstens, compartido por todos.

En ese sentido, hace ya varios meses que los principales bancos centrales están aplicando políticas monetarias contractivas, elevando sus tasas de interés de referencia, una medida que va a seguir durante este año y el próximo.

"Habrá circunstancias en las que tendremos que hacer más. Todavía no estamos ahí en términos de la próxima reunión. Todavía nos falta un mes, pero eso está sobre la mesa", anticipó Bailey sobre otra posible suba de tasas que podría dañar la reactivación económica post pandemia.

julio 8, 2022

El BCE admite que el corte de gas ruso a Alemania puede "arrastrar" a la recesión a toda la Eurozona

- "Los próximos meses van a ser muy complejos para la economía europea"

- La subida de tipos para controlar la inflación es una "medicina amarga"

El vicepresidente del Banco Central Europeo (BCE), Luis de Guindos, ha admitido este miércoles que el corte del gas ruso a Alemania podría llevar al país germano a una recesión y esto, a su vez, podría "arrastrar" al conjunto de la eurozona. Las probabilidades de que se produzca una nueva crisis en el Viejo Continente se han disparado en las últimas semanas y lo que hace unos meses parecía poco probable, ahora parece inevitable.

En declaraciones a la cadena Cope recogidas por Europa Press, Guindos ha subrayado, no obstante, que el BCE no maneja en su escenario central la entrada de la economía europea en una recesión (varios trimestres de crecimiento negativo), aunque sí una "desaceleración económica importante" que, combinada con una elevada inflación, anticipa un escenario "muy complejo" para los próximos meses. Las instituciones financieras ya pronostican una recesión en la zona euro en sus escenarios base.

"Los próximos meses van a ser muy complejos para la economía europea y mundial por la convivencia de inflaciones altas con señales claras de desaceleración económica, que ya están aquí. Ya hemos empezado a ver que el consumo de las familias en Europa se está resintiendo y a eso hay que sumarle la incertidumbre de la guerra, que está parando muchos proyectos de inversión", ha indicado.

julio 7, 2022

La titular de la cartera económica se comunicó con Ilan Goldfajn, director del Departamento del Hemisferio Occidental, contexto en el que confirmó su compromiso de preservar el programa económico al que había llegado Martín Guzmán. No obstante, Batakis adelantó que dicho plan tendrá que sufrir "ajustes necesarios" por la guerra en Ucrania, por lo que buscará "modificaciones".

Luego de este diálogo, Kristalina Gerogieva publicó un tuit en el que aseguró que tuvo una muy buena llamada con la ministra de Economía de Argentina.

"Muy buena llamada con la ministra Silvina Batakis hoy para discutir la implementación del programa para Argentina", comienza el mensaje que la funcionaria del FMI publicó a través de su cuenta de Twitter.

A continuación, aseguró: "Esperamos continuar con nuestro compromiso constructivo para promover la estabilidad económica y el crecimiento inclusivo en Arhentina en un entorno global muy desafiante".

Las preocupaciones de EEUU sobre la economía argentina

El deterioro de la economía local a partir de la dificultad del Gobierno para obtener financiamiento en pesos en el mercado argentino es una de las principales preocupaciones para Estados Unidos. Allí, inversores y analistas creen que habrá una crisis mayor, con más inflación y un ajuste muy severo impuesto por el mercado ante la lentitud del oficialismo.

En relación a Batakis y a su plan económico, la propia directora gerente del Fondo, Kristalina Georgieva, afirmó a la agencia Reuters que la funcionaria argentina "se comprometió con los objetivos del programa y se comprometió a trabajar constructivamente con el Fondo para lograr estos objetivos".

Georgieva indicó que la Argentina está frente a un "momento muy complejo y muy difícil", al tiempo que señaló Guzmán tenía puntos de vista diferentes a los del FMI en ocasiones y consideró que era importante llegar a un consenso explorando diferentes opciones.

"Necesitamos tener claro que las acciones dolorosas a veces son necesarias para cosechar los beneficios de estas acciones", aseguró la titular del FMI, según la agencia internacional.

El banco JP Morgan cree que en Argentina puede haber hiperinflación

En medio del clima de incertidumbre por la salida de Martín Guzmán del ministerio de Economía, la asunción de Silvina Batakis como titular de la cartera económica y una fuertes crisis a nivel nacional, el banco JP Morgan afirmó que en Argentina están dadas las "condiciones necesarias" para que haya una hiperinflación.

La entidad financiera sostuvo que "como muestra la historia económica, las crisis políticas aparecen como condiciones necesarias para escenarios de muy alta/hiperinflación".

A su vez, recordó que en octubre del año pasado "señalamos que los desequilibrios macroeconómicos requerían un programa de estabilización, aunque la falta de voluntad política hizo que tal enfoque fuera extremadamente improbable".

Qué factores empujan a la inflación hacia el alza

En ese sentido, para el banco JP Morgan, estos desequilibrios macroeconómicos "se han vuelto más desafiantes, a pesar del enfoque sensible del FMI para ayudar al país para evitar que caiga en default, y los saltos en los precios de la energía y los productos agrícolas han exacerbado las presiones inflacionarias al alza, lo que suma ansiedad a la política".

En el mismo informe, la entidad financiera señaló que "el camino a seguir parece inestable a medida que nos acercamos al año electoral, que hace que cualquier ajuste ortodoxo sea políticamente costoso y, por lo tanto, inviable. Por otro lado, cualquier estrategia expansiva solo aceleraría la inflación".

En relación a la renuncia del ministro Martín Guzmán, desde el banco afirmaron que "se produjo como consecuencia del conflicto de coalición de Gobierno de larga duración". Y puntualizó: "La gota que colmó el vaso parece haber sido la frustración del ex ministro con la implementación del ajuste de subsidios económicos, una dimensión clave en relación con el ritmo de consolidación fiscal".

julio 7, 2022

En los próximos días la nueva ministra de Economía afrontará obligaciones financieras por casi USD 3.000 millones a distintos acreedores y su primera licitación de deuda en pesos la semana próxima

La agenda urgente de la ministra de Economía Silvina Batakis incluirá su primera licitación de deuda en el mercado de pesos, pagos a acreedores por USD 3.000 millones que impactarán en la reservas, su primer dato de inflación que posiblemente obligue a un nuevo ajuste de tasas de interés y la renegociación con el Club de París.

Apenas llegada al Palacio de Hacienda, la ministra de Economía afrontará cuestiones de primera necesidad, mientras ya intentó, en sus primeras apariciones públicas, plantar bandera sobre distintos temas clave: déficit fiscal, subsidios, presupuesto, reservas, inflación, tipo de cambio y el programa con el Fondo Monetario Internacional.

Día por día, cuál será la agenda de Batakis en el Ministerio de Economía:

-7 de julio: será el vencimiento de la etapa actual del programa Precios Cuidados, un plan que Batakis aseguró que buscará continuar y que por ahora sigue en manos del secretario de Comercio Interior que había designado Guzmán, Guillermo Hang, aún en su puesto. Las negociaciones con las empresas de consumo masivo están avanzadas, y se prevé que haya incrementos de precios autorizados y la eliminación de algunos bienes incluidos en la canasta que no son considerados esenciales.

-8 de julio: el Gobierno tiene previsto un pago de USD 1.300 millones al Fondo Monetario Internacional como parte del calendario acordado de devolución del préstamo Stand By firmado en 2018. Para eso, utilizará los Derechos Especiales de Giro (DEG) que recibió por parte de Washington hace dos semanas. No será el único giro de divisas que deberá hacer este mes.

-9 de julio: el calendario financiero marca que ese día caerá un nuevo pago de intereses a los tenedores de bonos que ingresaron en el canje de deuda que hizo Martín Guzmán en 2020. Serán unos USD 690 millones que se girarán a los bonistas, en rigor, el primer día hábil tras esa fecha que sería el lunes 11. En este caso, se tratará de los vencimientos de los Bonar en dólares y los Globales en dólares y en euros, mientras esos títulos alcanzaban en los últimos días valores mínimos desde la reestructuración que concretó el ex ministro.

-13 de julio: tendrá lugar la primera licitación de deuda en pesos desde su desembarco en el Palacio de Hacienda. Esa semana no afrontará ningún vencimiento, pero sí será una colocación que podría allanar el camino para que a fin de mes -cuando el Tesoro deba cubrir casi $490.000 millones, de los cuales poco más de $300.000 millones corresponden a tenedores privados. Batakis ya habló de la necesidad de diversificar la oferta de instrumentos de deuda en moneda local y que buscará afinar el trabajo en ese área, que es la única vía de financiamiento que tiene el Gobierno si no quiere acudir a la asistencia monetaria desde el Banco Central, limitada por el acuerdo con el FMI.

-14 de julio: será el primer dato de inflación desde la llegada de Batakis al Ministerio de Economía. Las consultoras esperan que el Indice de Precios al Consumidor (IPC) de junio sea cercano al 5,1% que reflejó mayo, por lo que podría interrumpir la tendencia de desaceleración que se vio en abril (6%) en relación con marzo (6,7 por ciento). Incluso, se estima, la cifra interanual probablemente termine siendo mayor a la de mayo (60,7%) y continúe como la más alta bajo esa medición desde 1991.

-29 de julio: ese día caerá el segundo vencimiento a pagar al Fondo Monetario, por USD 692 millones. Con este giro el Gobierno habrá abonado casi USD 3.000 millones -más unos USD 260 millones adicionales a otros acreedores, según estimó la Oficina de Presupuesto del Congreso (OPC)-, lo que repercutirá en el nivel de reservas del Banco Central.

-Con fecha a determinar: este martes se oficializó la postergación de las conversaciones con el Club de París, que Guzmán hubiera comenzado este miércoles en la capital francesa. Según trascendió, en las últimas horas el equipo de Guzmán y el de Batakis ordenaron la transición respecto a esa negociación, que buscará reestructurar USD 2.000 millones pendientes de pago a ese consorcio de países acreedores. Al ser un tira y afloje ligado políticamente al Fondo Monetario, en este caso cobrará relevancia la permanencia de Sergio Chodos como representante argentino ante el directorio de ese organismo.

Las principales cámaras empresarias esperan una convocatoria inminente de Batakis para iniciar un nuevo proceso de diálogo, algo que la ministra aseguró que propiciará. La Unión Industrial Argentina (UIA) ya envió un petitorio formal de reunión y espera respuesta.

La segmentación de tarifas tendrá un capítulo aparte. Batakis aseguró que quiere avanzar con el esquema de diferenciación de subsidios, que sería el mismo que intentó poner en marcha Guzmán pero que tuvo la resistencia de la Secretaría de Energía. En los próximos días, cuando Batakis termine de conformar su equipo en el Palacio de Hacienda -y que podría incluir un recambio en ese área- deberá activar la habilitación del trámite para que los usuarios puedan declarar que necesitan sostener la subvención del Estado.

julio 6, 2022

El dólar CCL ya supera los $280 y muchos Cedears aumentaron al mismo ritmo.

Nuevamente, Argentina está atravesando un momento de inestabilidad cambiaria. Por la renuncia de Martín Guzmán y la llegada de Silvina Batakis, los ahorristas e inversores salieron a refugiarse en el dólar, lo que ocasionó que el MEP superara los $270 y el CCL alcanzara los $280.

Afortunadamente, los Cedears permiten proteger el capital de la suba del tipo de cambio por estar atados al contado con liquidación. A continuación, algunos de los más estables para colocar los pesos y sobrevivir a la actual incertidumbre.

KO

En primer lugar, se encuentra uno de los Cedears más escogidos por los argentinos: The Coca-Cola Company (BCBA: KO). Por su larga trayectoria, su baja volatilidad y su atractiva rentabilidad por dividendos, la compañía estadounidense se cataloga como una de las mejores opciones para invertir apuntando a una protección cambiaria.

MCD

McDonald's (BCBA: MCD), la reconocida cadena de comida rápida, comparte varias características con el Cedear anterior, como la poca volatilidad y los buenos dividendos. Por este motivo, también es una opción interesante a considerar para incluir en el portafolio anticrisis.

PG

La multinacional Procter & Gamble (BCBA: PG) cotiza localmente en formato de Cedear y también es otra de las alternativas más populares en los tiempos que corren. Debido a que sus precios no suelen fluctuar violentamente, pueden mantener el poder adquisitivo en el corto plazo.

UL

Unilever (BCBA: UL), la contraparte europea de Procter & Gamble, reparte sólidos dividendos y cuenta con una larga trayectoria en el mercado. A su vez, su volatilidad es reducida y cuenta con alta liquidez en el mercado local.

COST

Costco (BCBA: COST), el rival número uno de Walmart, es una de las compañías de consumo minorista más grandes e importantes del mundo. Al dedicarse a un negocio "anticrisis", sus Cedears evolucionan positivamente en casi cualquier periodo económico.

julio 5, 2022

El especialista en finanzas aseguró que los inversores están esperando una señal política que aún no sucedió

El mundo financiero vive con atención la apertura de los mercados en la Argentina luego de la salida de Martín Guzmán del Ministerio de Economía y la designación de Silvina Batakis en su reemplazo. Javier Timerman, especialista en Finanzas, anticipó un panorama negativo: “Los mercados no van a reaccionar bien porque los inversores en general están esperando una señal política que no se dio”.

Esa señal -explicó en diálogo con el periodista Jorge Lanata en radio Mitre- es una foto de unidad y un empoderamiento de la nueva funcionaria por parte de Alberto y Cristina Kirchner, algo que hasta el momento no sucedió.

“Yo a Silvina la conozco mucho, es mi amiga, no voy a decir nada negativo de ella... Pero no creo que ella sea la culpable de lo que que suceda hoy en los mercados”, analizó.

Timerman aseguró que se necesitan decisiones contundentes y rápidas para bajar la incertidumbre que rige entre los inversores sobre la Argentina. Entre esas respuestas, Batakis debe dar definiciones sobre necesidades financieras de corto plazo, metas monetarias y fiscales. No obstante, insiste, la señal más importante que esperan en Wall Street es política.

“Cuando hablo con inversores, no me queda claro que haya un cambio de plan sobre lo que trataba de implementar Guzmán. Es irrelevante en esta instancia porque lo que debería hacer un Presidente es delinear su plan y que la ministra de Economía sea ejecutora de ese plan... Y yo no sé qué responsabilidad va a tener sobre Energía, Agricultura, etcétera”, analizó.

Batakis asumirá una función compleja luego de la sorpresiva renuncia de Martín Guzmán, conocida el sábado mientras la vicepresidenta Cristina Kirchner daba un discurso en Ensenada.

La vicepresidenta avaló la designación de la nueva ministra, actualmente ligada a Eduardo “Wado” de Pedro y de pasado como funcionaria de Daniel Scioli en la provincia de Buenos Aires.

La negociación para su nombramiento se destrabó el domingo a la noche, luego de que Alberto Fernández hablara telefónicamente con su vice, Cristina Kirchner. Para que se pudiera dar ese diálogo, fue determinante la aparición en escena de Estela de Carlotto, quien habló con el jefe de Estado y le pidió que deje de lado los recelos personales.

“Lo que me preocupa es todo lo que empezó desde la renuncia de Guzmán. Me pareció un grado de irresponsabilidad muy grande renunciar de imprevisto. Y que el gobierno no tenga un plan B”, analizó Timerman. “Yo no puedo creer que un gobierno no pueda ponerse de acuerdo y efectivizar un plan en dos días”, agregó.

Nacida en Río Grande, Tierra del Fuego, el 27 de diciembre de 1968, Batakis es licenciada en Economía por la Universidad de La Plata y con un master en Finanzas Públicas y otro en Economía Ambiental en la Universidad de Nueva York. Además, tiene un doctorado en Desarrollo Económico en la Universidad de Quilmes, en 2016.

“Hoy en día juzgar lo que puede o no hacer Batakis..., es una persona, qué es lo que el presidente quiere que ella haga? Le dio un mandato? ¿Tiene la capacidad de hacer política económica, tiene equipo? Esas son cosas que tendrían que haber explicado ayer en conferencia de prensa a las seis de la tarde”.

julio 4, 2022

Así se expresó un comité de acreedores externos de la Argentina, en sintonía con ejecutivos de fondos de inversión de Wall Street que indicaron que prevén una profundización de la crisis

La primera reacción de los acreedores de la Argentina y de los bancos internacionales tras la designación de Silvina Batakis como nueva ministra de Economía fue fulminante, en sintonía con la fuerte suba de los dólares paralelos.

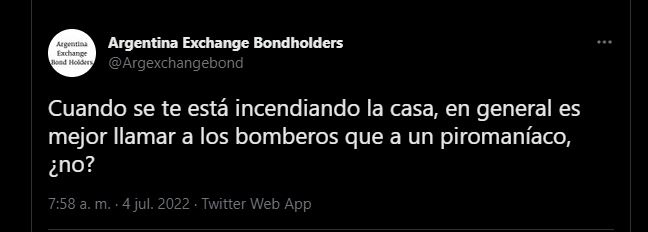

La respuesta más contundente y sin diplomacia alguna fue de uno de los tres grupos de bonistas que participó del canje del 2020.

Se trata del grupo Argentina Exchange Bondholders, que está constituido por una veintena de instituciones de inversión, que aceptó reestructurar en agosto de 2020 títulos soberanos en dólares emitidos por la Argentina, teniendo en cuenta las series de bonos emitidos en los canjes de 2005 (que llevaron a cabo el entonces ministro de Economía, Roberto Lavagna y su secretario de Finanzas, Guillermo Nielsen, durante el gobierno de Néstor Kirchner) y de 2010 (organizado por el entonces ministro de Economía Amado Boudou, durante el primer gobierno de Cristina Fernández de Kirchner).

Uno de sus asesores legales es Dennis Hranitzky, quien fue uno de los defensores del fondo de Paul Singer en su litigio de 14 años con la Argentina. Hranitsky trabaja en la actualidad para la firma de abogados Quinn Emanuel Urquhart & Sullivan.

“Cuando se te está incendiando la casa, en general es mejor llamar a los bomberos que a un piromaníaco, ¿no?”, indicó el grupo en un tweet publicado en las últimas horas.

Cabe recordar que, mientras estos bonistas decidieron sumarse al canje que en 2020 realizó Martín Guzmán, pero han planteado varias críticas desde entonces por la caída del valor de esos bonos, que cotizan a un valor de default.

Días atrás, señalaron: “El BCRA nunca acumulará reservas tratando de comprar dólares a una tasa que nadie vendería libremente. La respuesta es permitir que los mercados funcionen. Con una tasa de cambio libre, los argentinos tendrán todos los incentivos para ganar dólares en el exterior y gastar en el país. Los mercados funcionan, los cepos no. Punto”.

También, se refirieron a la crisis energética en otro mensaje en las redes sociales: “Argenomics 101: Su país importa energía costosa que no puede pagar. Entonces, alienta al 90% de las personas a consumir tanto como sea posible con un subsidio pagado mediante la impresión de dinero. Resultado: inflación, más pobreza, agotamiento de las reservas de divisas. Calificación en Economía Real: Reprobado”.

A la vez, cuando el mercado de bonos comenzó a derrumbarse un mes atrás y el Gobierno apuntó sus dardos contra economistas de Juntos por el Cambio, afirmaron: “La desestabilización del mercado de deuda no es una “opereta” de la oposición. Es economía vudú. Gasto imprudente, energía mal valuada y peso sobrevaluado. Políticas irresponsables disuaden inversiones, desperdician el superávit, elevan el riesgo país e impiden la estabilización”.

Otras voces críticas

En medio del feriado del 4 de julio en Estados Unidos, que le permite al Gobierno tener un día de respiro en materia de acciones y bonos en Wall Street, algunos ejecutivos de fondos de inversión expresaron a Infobae sus críticas a los cambios en el Gobierno y al rumbo económico, presagiando en on y off the record que esperan una aceleración de la crisis en el corto plazo.

Su nombramiento se produce en medio de un aumento de las tensiones políticas, especialmente en el seno del Gobierno, que hizo insostenible la permanencia de Guzmán en el cargo.

El banco XP Investments expresó que “Batakis es cercana a actores kirchneristas como el ministro del Interior, Wado de Pedro, y su nombramiento está siendo etiquetado como una victoria para el ala de la administración de la vicepresidenta, que se oponía a la agenda de Guzman”.

En tanto, el socio del fondo M2M Capital, Diego Ferro dijo a Infobae desde Nueva York sin rodeos: “No es tan difícil de predecir más problemas. La ausencia de liderazgo es evidente y se torna mucho más dramática cuando hay una crisis”.

No es tan difícil de predecir más problemas. La ausencia de liderazgo es evidente y se torna mucho más dramática cuando hay una crisis (Diego Ferro)

Su par Guillermo Mondino de Mogador Capital señaló: “Es muy preocupante todo; creo que el riesgo de pérdida de control macro ha crecido exponencialmente”.

Otro ejecutivo argentino que optó por hablar en forma anónima desde Manhattan detalló: “Tuve una reunión hace años con ella. Nombrarla es como mandar a Cambaceres a jugar la Champions. Total lightweight”.

En este sentido, el banco Itaú indicó en un informe que “Batakis fue nombrada en medio de una creciente incertidumbre que se refleja en el aumento del diferencial en el mercado paralelo de dólares, la pérdida de las ya escasas reservas internacionales y una corrida contra los bonos denominados en pesos”.

“La nueva ministra será el responsable del acuerdo con el FMI que tiene como objetivo una reducción del déficit fiscal, una menor monetización y un aumento de las reservas”, concluyó el banco brasileño, con un tono medido pero que refleja los fuertes desafíos de corto plazo de la inesperada reemplazante de Martín Guzmán, el ministro al que el mercado no quería pero a quien tal vez empiece a extrañar.

julio 4, 2022

Mercado internacional

Wall Street cerró un nuevo mes y se despide con sus principales índices con acumulados negativos. Y es que aún preocupan las medidas cada vez más agresivas que pueda adoptar la Fed para aplacar la ferviente inflación que mantiene con intranquilidad a los estadounidenses. Esto se da en el marco en el que Jerome Powell ayer confirmó que adoptaría medidas más fuertes para evitar que la economía caiga en un “régimen de inflación más alta”, a pesar de que se pondría en riesgo el crecimiento de la economía.

Junto con la inflación de EE. UU., los países europeos continúan con altos niveles inflacionarios, y el panorama augura que esto se prolongará, con el aumento de los precios de la energía como principal factor debido a que se trasladaron los altos costos a toda la cadena de suministro. Frente a esta situación, Lagarde (Presidenta del Banco Central Europeo) ya anunció que también adoptará medidas más agresivas, como la suba de tasas para contener la aceleración de los precios. En este sentido, la paridad del dólar-euro cada vez se achica más y esto deja entrever que el dólar se aprecia cada vez más frente a la moneda europea.

Con relación a los sectores sin lugar a dudas los defensivos fueron los que más amortiguaron las grandes caídas, y cuando hablamos de defensivos hacemos referencia al consumo masivo, sector de salud y hasta el de servicios públicos, ya que presentaron los menores descensos del mes. El ETF XLU (servicios públicos) finalizó con una baja mensual del 5%, mientras que el XLP (consumo básico) tuvo una variación mensual negativa del 2,9% y el XLV (salud) lo hizo en un 2,6%. Por el contrario, el peor desempeño fue para el sector aerocomercial debido a que el ETF que representa el sector (JETS) finalizó con una variación negativa mensual de casi el 20%.

Para finalizar, la volatilidad que atravesó al primer semestre del año describe la situación compleja que se mantiene hasta la actualidad, que comenzó con la guerra entre Rusia y Ucrania y con los rebrotes y nuevos confinamientos que fueron —a grandes rasgos— algunos de los epicentros que propiciaron aún más este escenario de incertidumbre. En este sentido, los tres principales índices finalizaron con grandes pérdidas en la primera mitad de año: el QQQ que representa el sector de las grandes tecnológicas acumula desde enero a hoy una caída del 28% seguido por el S&P500 en un 20% y el Dow Jones en un 15%. Si bien Wall Street en las últimas semanas luchó por ganar terreno, esto no fue suficiente y tanto el Dow Jones, S&P500 como el Nasdaq promediaron una baja del 7% en el mes.

Mercado local

El mercado local sigue mostrándose como el protagonista, con grandes signos de alta volatilidad que se pronunciaron aún más en las últimas semanas, con las caídas estrepitosas de la curva en pesos. Por su parte, hoy la renta variable finalizó en su mayoría con sus cotizaciones positivas, aunque el Merval despide el mes con una variación negativa del 3,5%. En este contexto, las principales subas del panel líder estuvieron dadas por COME, TXAR y ALUAR.

Uno de los principales desafíos que enfrentó el Ministerio de Economía fue la gran licitación del martes, debido a que los privados acumulaban grandes vencimientos de Ledes y Lecer. El resultado fue exitoso ya que cubrió todos los vencimientos, además de obtener un fondeo extra. Esto jugó un papel fundamental a la hora de aliviar los compromisos y aliviar el ruido generado, de esta forma, pasó el test de confianza del mercado.

En esta línea, como resultado de la implementación del cepo a las importaciones, el Banco Central ayer logró la aumentar las reservas con compra de dólares más grande desde el 2016 la cual fue de US$ 583 millones, mientras que hoy logró comprar otra suma importante de US$ 536 millones con lo que cerró el mes con un saldo positivo de US$ 950 millones. Cabe recordar que uno de los principales desafíos es la acumulación de reservas en dólares para cumplir con una de las metas del FMI.

Por su parte, los bonos indexados por Cer subieron en el tramo corto y medio de la curva y los mayores rendimientos continúan estando en los que tienen vencimientos posterior al actual mandato presidencial tales como el TX24 que al día de hoy rinden CER+15%. Esto se da en un contexto en el que las últimas semanas tuvieron grandes caídas frente a los fuertes rumores que circulaban de cara a una posible reestructuración.

En cuanto a los bonos soberanos en dólares, en la semana tocaron precios mínimos históricos con el referente AL30 que rompió la barrera de los US$ 20 en su plaza dólar local. A precios de hoy, la tasa exigida quedó en 42% y en lo que va del mes registró una caída del 17%, mientras que en el semestre acumuló una caída del 33%. A la par, los globales con legislación exterior se mantienen en la misma línea y empujan a el índice riesgo país que esta semana llegó a tocar máximos históricos y superó la barrera de los 2.500 puntos básicos; hoy en 2.374 puntos básicos.

Para finalizar, el dólar MEP obtenido por la compraventa del AL30 se acercó a los $250, mientras que el CCL (contado con liquidación) se ubicó en los $253. De esta manera, la brecha entre el dólar oficial y MEP se ubicó en torno al 90%.

junio 30, 2022

Mercado internacional

Wall Street inició la rueda con el temprano discurso de Jerome Powell, presidente de la Reserva Federal, que indicó que por el momento hay espacio para una política monetaria contractiva que tenga como principal objetivo a la inflación, pero que aún así ofrezca espacio para que la economía no entre en recesión, es decir, con un “aterrizaje suave”. De esta forma, las cotizaciones de todo Wall Street no entrarían en un período adverso y de deterioro, uno de los principales temores actuales.

Si bien los principales índices no sufrieron bajas significativas, y hasta el Dow Jones y Nasdaq terminaron apenas a favor, de forma generalizada no hubo demasiados instrumentos de riesgo que hayan devuelto retornos positivos. Las bajas se distribuyeron a lo largo de todos los principales sectores y ni el energético (con caídas del crudo WTI y Brent) se exceptuaron. Por otro lado, en medio de posibles rebalanceos de cartera de fin de mes y semestre, la posible aversión al riesgo puede haber empujado a los bonos a descomprimir tasa con fuertes bajas a lo largo de toda la curva.

Por otra parte, mañana se publicarán los datos del índice de precios del gasto en consumo personal (PCE en su denominación en inglés) y que es una de las medidas inflacionarias favoritas y analizadas por la Reserva Federal de Estados Unidos. Por lo tanto, para el mercado serán de suma importancia los datos que arrojen para conocer su evolución y renovar las expectativas inflacionarias. Asimismo, en esta línea, se aguardan para dentro de los primeros días de julio el índice de precios al consumidor, uno de los datos más esperados todos los meses debido a que la dinámica inflacionaria se encuentra entre los principales factores que moviliza la política monetaria de la FED y una eventual recesión en consecuencia.

Mercado local

El rotundo giro al alza que se vieron en las cotizaciones pasado el mediodía de ayer, acompañado de un dólar que también cedía de las subas de primera hora produjeron un alivio temporal. Además, estos ascensos fueron convalidados por el Ministro de Economía al lograr refinanciar los $250.000 millones de la deuda en pesos en una licitación con gran estrés para el mercado y de mucho privado entre los participantes.

En este contexto, la dinámica se repitió con mayor intensidad en los bonos en dólares. Las fuertes bajas se pronunciaban desde el primer minuto y no parecían encaminarse hacia un buen final. Sin embargo, al igual que ayer, aparecieron fuertes montos de compras que llevaron a disolver los números rojos y posicionar a los bonos referentes, AL30 y GD30, en variaciones positivas que superaron el 4% en dólares. Con una volatilidad extrema, las cotizaciones de toda la curva en ambas legislaciones se despegaron de los mínimos y ofrecieron un nuevo día de alivio ante tanta tensión cambiaria y desconfianza de la renta fija en pesos, además de las vistas paridades con extremas bajas y un mercado que ya especulaba con el valor de recuperación de los bonos ante un evento de impago en 2024. Entre las cifras, los importantes ascensos de hoy de los bonos referentes se llevaron un alza de 4,45% en el AL30 y 3,92% en el GD30 en su plaza dólar local.

Por otro lado, las acciones argentinas y ADR cotizantes en la plaza de EE. UU. se perfilaron con cifras rojas desde el inicio hasta afirmarse con bajas en casi toda la lista, a excepción de Galicia (GGAL) que logró remontar. En esta línea, el mercado abre las posibilidades a que los actuales precios podrían ser un punto de entrada al testear soportes cercanos a mínimos y precios relativos muy bajos; no obstante, la inestabilidad local habilita un riesgo a considerar para todo inversor. Entre los descensos de hoy, YPF, Transportadora Gas del Sur (TGS), Loma Negra (LOMA), Edenor (EDN), MercadoLibre (MELI) o Globant (GLOB), son algunas de las tantas acciones que peores desempeños tuvieron en dólares.

En pesos, entre todas las bajas que expuso el panel principal, tan solo muy pocas lograron sostenerse en rangos positivos, como lo fue Transportadora de Gas del Norte (TGNO4) o Ternium Argentina (TXAR) con su excelente ascenso del 5,51%, a la par del aumento visto en Aluar en la rueda de ayer. En este marco, el índice Merval medido en pesos apenas se posicionó negativo.

Para finalizar, la tensión no se descarta del tipo de cambio por mercado. Si bien hoy experimentaron movimientos relativamente más suaves, las alzas en el dólar MEP fueron de alrededor del 1% en $247 pesos, mientras el CCL lo hizo con el 0,5% en $251 por unidad estadounidense. Por otro lado, las expectativas de devaluación del dólar mayorista (A3500) sigue elevándose, con tasas implícitas en los futuros de dólar en torno a una media del 75% TNA.

Fuente: Rava

junio 30, 2022

El ministro de Economía se reunió con el staff del organismo multilateral de crédito. Acordó ampliar aportes por u$s2.000 para proyectos de infraestructura, salud, transporte, inclusión social, agua y medio ambiente.

Del encuentro participaron también el secretario de Política Económica, Fernando Morra; la secretaria de Asuntos Económicos y Financieros Internacionales, Maia Colodenco; la Directora Ejecutiva Alterna por Argentina y el Cono Sur en el BM, Cecilia Nahón; quien la secunda en el cargo, Marcelo Barg, y el Director Nacional de Financiamiento con organismos internacionales de crédito de la Secretaría de Asuntos Estratégicos, Sebastián Rosales.

Durante la reunión, el vicepresidente del BM manifestó al ministro el compromiso que sigue teniendo el organismo con el país, y destacó el apoyo a los distintos programas en marcha y el buen ritmo de desembolsos durante 2021 y 2022.

Por el BM también estuvieron presentes en la reunión Jordan Schwartz, Director del Banco Mundial para Argentina, Paraguay y Uruguay (vía zoom); Paul Procee, Gerente de Operaciones para Argentina, Paraguay y Uruguay; Ana María Aviles, Líder de Programa de Crecimiento Equitativo, Finanzas e Instituciones; y Emmy Yokoyama, Oficial Senior de Operaciones.

Deuda: Guzmán viaja la semana próxima para reunirse con el Club de París

Tras una jornada donde el dólar trepó a un nuevo récord, el ministro de Economía, Martín Guzmán, viajará a Francia para mantener negociaciones formales con el Club de París. El encuentro está agendado para el próximo miércoles 6 de julio, informaron desde el Palacio de Hacienda, con el objetivo de reestructurar el acuerdo por la deuda con los acreedores en el año 2014.

De este modo, Guzmán partirá a tierras francesas la semana próxima, en una misión especial que tendrá como desafío negociar el acuerdo de la deuda con el Club de París. Así lo acordó el ministro con autoridades del organismo, en un diálogo que mantuvieron en las últimas horas.

La reestructuración de la Declaración Conjunta de 2014 se considera crítica, a efectos de restablecer relaciones con las agencias de crédito para la exportación nucleadas en el club. Este tema reviste importancia para el Gobierno, dado que reestructurar la deuda con los parisinos sería un envión positivo en el escenario global actual, como muestra de confianza para generar oportunidades de desarrollo de inversiones en el sector energético.

Las inversiones en el sector energético son un punto clave para el Gobierno, en el marco de los conflictos generados por los problemas en el abastecimiento de gasoil. Desde hace una semana, distintos puntos del país se ven afectados por el paro de transportistas de cargas, lo que genera varias complicaciones. Entre ellas, la falta de distribución de materias primas, cosechas, productos y el envío de granos a los puertos, lo que afecta el ingreso de divisas ante la caída en la cantidad de recursos exportados.

junio 30, 2022