Del Sillicon Valley Bank al Credit Suisse: ¿cuál es la causa de la crisis? ¿Modificará la FED su política de tasas de interés?

Los mercados mundiales viven una especie de "panik atack" desatado por la caída de las acciones del banco suizo, que provocó un fuerte cimbronazo global.

Por el momento pese a una recuperación el martes luego de la caída de 3 bancos regionales americanos del lunes, los mercados mundiales viven una especie de "panik atack" desatado por la estrepitosa caída de las acciones del banco suizo Credit Suisse en la Bolsa de Zurich lo que arrastró a la baja a las acciones de los bancos en todo el mundo

La gran duda de los analistas de Wall Street es qué decisión tomará la Reserva Federal (FED) de los Estados Unidos luego de su próxima reunión de 21 y 22 de marzo.

Luego de las quiebras del Silicon Valley Bank, del Silvergate Bank y del Signature Bank el mercado financiero en los EE.UU. está tratando de reducir riesgo en los portafolios y castigando en mayor medida al sector involucrado en esta historia del momento que es el sector bancario.

Antes de lo ocurrido con el Credit Suisse quienes minimizaban la potencialidad de una escalada en las tensiones financieras, señalaban que el modelo de negocios del Silvergate y el Signature Bank estaba muy orientado a los cripto activos, así como el Silicon Valley Bank al venture capital / startups tecnológicos.

Similitudes con la crisis hipotecaria de EE.UU. 2007

Ese razonamiento es muy similar al que había al comienzo del problema de las hipotecas "subprime" en los EE.UU. en el 2007. Muchos analistas de bancos y calificadoras internacionales afirmaban en ese entonces que solo se trataba de un grupo de bancos muy particular y focalizado en ese tipo de préstamos hipotecarios de segundo orden.

La explicación era que un reducido grupo de instituciones financieras teóricamente le habían dado una segunda hipoteca a individuos que no estaban calificados para recibirlas y qué finalmente no las podían pagar. Pero no fue así porque todo el mercado estaba contaminado con derivados financieros apalancados por ese tipo de hipotecas y se había creado una especie de burbuja financiera que finalmente explotó.

Todo terminó en agosto del 2008 con la quiebra de Lehman Brothers, uno de los bancos de inversión más grandes del mundo, lo que provocó luego el auxilio de la FED al sistema financiero con grandes paquetes de ayuda para evitar que cayeran más bancos grandes y una fuerte baja de la tasa de interés de corto plazo.

"En este aspecto hay que destacar que el endurecimiento monetario actual es de mayor magnitud y velocidad del de 2004/2006 que generó la crisis del 2008. Por lo tanto, es razonable preguntarse si el actual endurecimiento no podría estar gestando una crisis" explica el último informe de Invertir En Bolsa (IEB).

¿Cuál fue el detonante de la caída de los 3 bancos regionales?

El gran interrogante de los analistas de Wall Street es saber cuál pudo ser el detonante de la caída de estos 3 bancos regionales. Varios señalan que en gran parte se debe a la fuerte suba de las tasas de interés de corto plazo de la FED que se produjeron entre el 2022 y la actualidad al aumentar casi 5 puntos en ese periodo.

Pero a eso hay que sumarle las declaraciones realizadas el miércoles pasado en el Congreso por parte del presidente de la FED, Jerome Powell, que afectaron a gran parte del sistema financiero americano y europeo y provocó el temor por el llamado riesgo sistémico.Luego de esas declaraciones expectativas de tasas de intereses aumentaron su volatilidad en forma inédita.

La posibilidad de una suba de 50 pbs en la reunión del FOMC del 22 de marzo exclamó al 68% después del discurso de Powell para luego derrumbarse casi a cero con la caída de los 3 bancos regionales. En la actualidad el mercado proyecta que como mucho FED podría subir la tasa 25 pbs pero luego de lo ocurrido con el Credit Suisse algunos se animan a decir que la FED no modificará la tasa de corto plazo.

"Si algo necesitaba el 2023 era agregarle otro condimento que aumentará la incertidumbre en el mercado" afirma el informe de (IEB) y con respecto a los últimos acontecimientos explica que: "el endurecimiento de la política monetaria se enfrentó con la tensión financiera y es interesante recordar, que previo a la crisis del 2008, la FED había subido su tasa de política monetaria de 1,00% a 5,25% entre 2004 y 2006, mientras que entre comienzos de 2022 y el primero de febrero de 2023, la FED incrementó su tasa desde 0,25% a 4,75%".

Expectativas por la decisión de la FED

Por lo tanto, el actual endurecimiento de la tasa es más importante en magnitud y velocidad que el que provocó la crisis de las hipotecas subprime y que finalizó con la quiebra del banco de inversión Lehman Brothers en agosto del 2008 junto a 30 instituciones financieras y mutuales.

En el "Monetary Policy Report" de la Reserva Federal publicado recientemente, se incluye un gráfico en el cual se estima a qué nivel debería elevarse la tasa de política monetaria de acuerdo a la "Taylor Rule" y otras reglas de política monetaria. En el mismo se puede apreciar que la tasa debería superar el 6,00%. Por lo tanto, se genera un conflicto entre subir la tasa lo necesario para controlar la inflación, pero al mismo tiempo minimizar las tensiones financieras.

En este caso debemos preguntarnos si en la actuales condiciones y con la inflación anual que bajó del 6,4 % en enero al 6% en febrero la FED debería mantener la agresiva política de subas de tasa de interés o debería modificar su política monetaria para evitar una nueva crisis financiera.

En ese sentido hay que señalar que Powell en agosto del año pasado había manifestado que "para poder controlar a la inflación, los mercados deberían sufrir algún dolor" y al parecer ese dolor hoy es inevitable y necesita algún calmante.

Qué dijo Powell

En la presentación de la semana pasada de Powell ante ambas cámaras del Congreso el titular de la FED modificó fuertemente el mensaje que había dejado el 1o de febrero, en la ronda de preguntas y respuestas, luego de finalizada la primera reunión del año del FOMC (Comité Federal de Mercado Abierto) de la Reserva Federal.

Powell manifestó también que: "los datos de enero sobre empleo, gasto del consumidor, producción manufacturera e inflación, han revertido en parte las tendencias que habíamos visto hace apenas un mes. Por lo tanto, las presiones inflacionarias están siendo más altas de las observadas al momento de la última reunión del FOMC". También dijo que: "la inflación se ha moderado un poco desde mediados del año pasado, pero se mantiene muy por encima del objetivo a largo plazo del 2% del Comité.

Las presentaciones de Jerome Powell ante ambas cámaras del Congreso tuvieron un rápido impacto en las expectativas de tasas, elevando la probabilidad que el 22 de marzo del corriente, el FOMC eleve la tasa 50 pbs en lugar de 25 pbs pero en el comienzo de esta semana, como consecuencia de lo ocurrido con el Silvergate, Silicon Valley y Signature y ahora con las dudas sobre el futuro del Crédit Suisse el mercado comienza a especular que el FOMC no sólo no podrá subir 50pbs, sino que quizás tampoco 25pbs y si la situación se agrava tal vez mantenga en el cual valor o decida un cambio de la política monetaria actual.

Por otra parte, la publicación del reporte del mercado laboral correspondiente a febrero mostró un crecimiento de 311.000 "nonfarm payrolls" y superó el consenso de expectativas que lo estimaba en 223.000. Por lo tanto, el mercado laboral sigue mostrando cifras que exceden a las estimaciones.

¿Se endurece la política monetaria de la FED?

La publicación de este informe reforzó la idea de la necesidad que la FED endurezca más la política monetaria pero las noticias generadas por los bancos comenzaron a hacer dudar si la FED no ha excedido el endurecimiento y ha comenzado a provocar tensiones financieras que la obligarán a modificar su política monetaria.

A diferencia de lo ocurrido durante 2022 y buena parte del comienzo de 2023, en el sentido que tanto bonos como acciones se han movido en el mismo sentido, entre jueves y viernes se pudo observar un cambio de comportamiento.

Lo ocurrido con los bancos agrega más volatilidad a un mercado que ya había comenzado el 2023 con mucha volatilidad y los analistas recomiendan una duración acotada y alta calidad crediticia.

Lo que es probable es que si la FED no modifica su política monetaria las acciones, los bonos , las materias primas y las criptomonedas podría verse afectadas en el corto plazo en tanto que los bonos del Tesoro Americano podrían subir en un escenario de incertidumbre financiera mundial con un dólar revaluándose frente al reto de las monedas un escenario que no favorecería a la Argentina.

Fuente: iprofesional.com

En medio del temblor en Wall Street y antes del IPC de febrero, el BCRA vuelve a analizar una suba de tasas

La última vez que hubo un incremento en el interés de las Leliq fue hace seis meses. Este lunes continuó el proceso de canje de deuda en pesos y el BCRA emitió “puts” a pedido de los bancos que ingresaron a la operación.

El tembladeral financiero en Wall Street por la caída del banco Silicon Valley, en la misma semana en que el Indec dará a conocer la inflación de febrero, que se espera cercana al 6% con una interanual superior al 100%, hizo reaparecer en el Banco Central la discusión sobre aplicar una suba en la tasa de interés de referencia.

El debate tendrá lugar el jueves durante la reunión de directorio, y será dos días después de que se conozca el índice de precios del segundo mes del año y una semana después de la concreción del canje de los bonos en pesos, que tuvo un efecto en la curva de mediano y largo plazo para los títulos del Tesoro en moneda local.

El manejo de la deuda doméstica tiene incidencia directa en la tasa de interés que plasma el BCRA en las Leliq. Eso sucede porque un mandato que sigue la conducción de la entidad, en cabeza de Miguel Pesce, es que el Banco Central muñequee sus tasas de manera tal de favorecer el financiamiento del Tesoro en sus licitaciones habituales. Si el BCRA tuviera un interés demasiado elevado, podría atentar contra esa intención.

Con todo, fuentes de la autoridad monetaria aseguraron que si bien no es posible confirmar que este jueves el directorio termine por reajustar la tasa de interés, el tema volvió al debate dentro del organismo, luego de considerar durante varios meses que el nivel de interés que ofrecieron sus colocaciones de referencia en pesos estaban en un nivel adecuado (positivo en términos reales) respecto al ritmo de precios.

Cerca de Pesce aseguran que el BCRA buscaba “sostener” el nivel de tasas ya incluso ante la perspectiva de una desaceleración de precios en los primeros meses del 2023. Eso no sucedió y la aceleración de precios, que llevó el IPC a 6% en enero y a un -proyectado- 6% adicional en febrero ahora cambió el panorama y puso sobre la mesa la posibilidad de un reajuste de tasas.

Fuente: Ecolatina

Fuente: Ecolatina“Está en discusión por ahora, veo baja chance de subirla pero no está cerrado”, afirmó un integrante del directorio consultado al respecto. La misma fuente aseguró que además del índice de precios de febrero que se conocerá mañana, la volatilidad financiera que se desató por la caída del Silicon Valley Bank y que arrastró a los activos argentinos “le agrega un condimento adicional” al debate interno en el BCRA.

Si hubiera un cambio en las tasas de interés, se interrumpiría un lapso de medio año sin modificaciones. El 15 de septiembre el interés quedó estacionado en 75% nominal anual (un 6,3% mensual efectivo) tras una escalada habilitada por el BCRA -y en paralelo por el Tesoro en sus licitaciones de deuda- y desde ese momento la tasa no varió.

El Fondo Monetario Internacional (FMI) no pasó por alto el tema. En el documento dado a conocer ayer, el staff del organismo recordó que “para hacer frente a las continuas presiones inflacionarias, que han repuntado en los últimos meses, las autoridades (en referencia al gobierno argentino) pretenden mantener positivas las tasas de interés oficiales en términos reales”.

Para algunos análisis privados, a pesar de la aceleración de precios de los últimos meses, la tasa de interés no salió del terreno positivo y que incluso tampoco lo haría ante un 6% de IPC en febrero. Por esa razón, precisamente, hay dudas sobre si el directorio habilitaría en su discusión un nuevo aumento, que haría más caro el crédito.

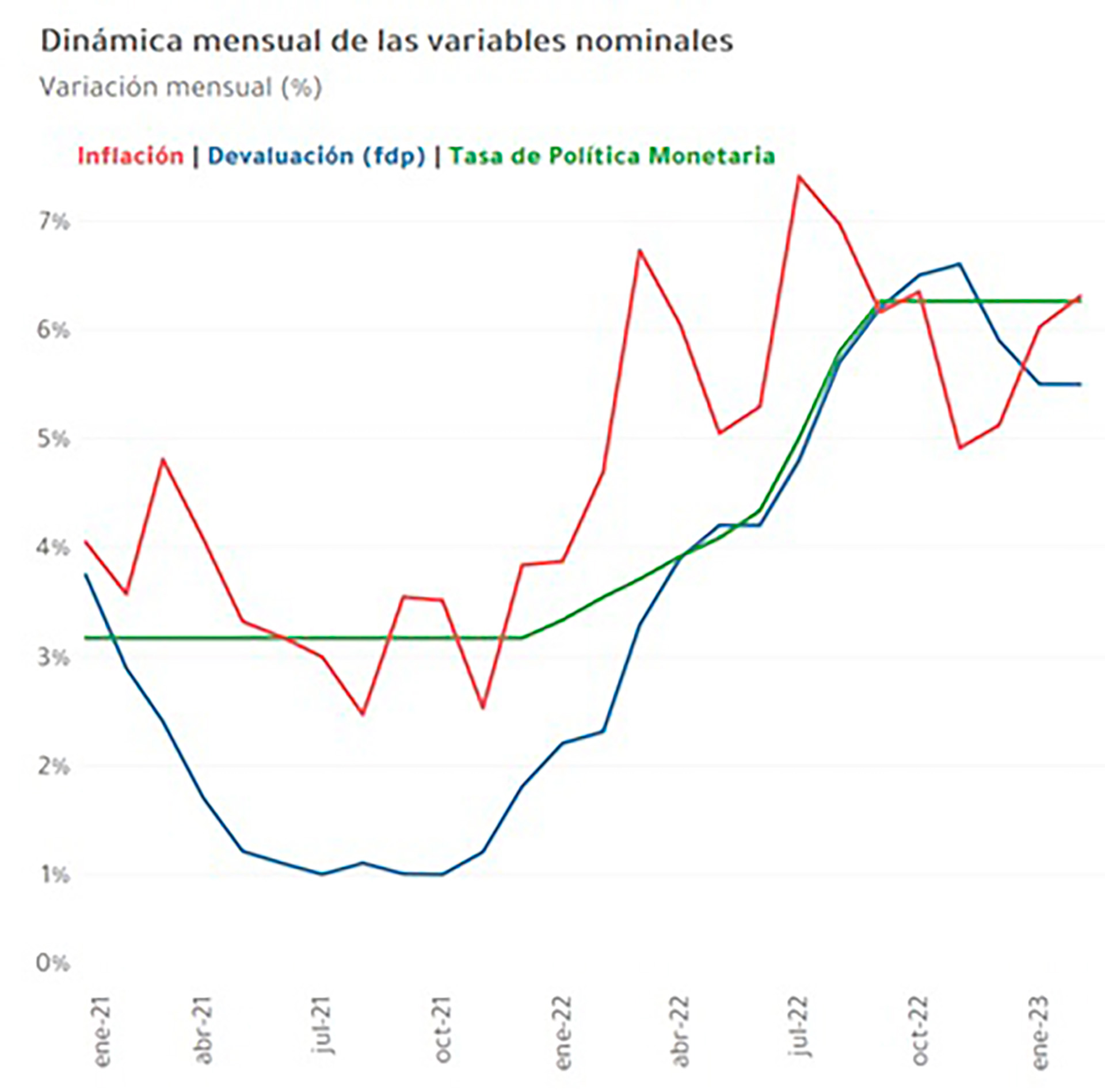

“Si bien a fines de 2022 la tasa mostró rendimientos reales positivos (ex post) ante la baja transitoria en la inflación, tal dinámica encontró un punto de inflexión en los primeros meses de 2023 ante la nueva aceleración en los precios”, consideró un informe de Ecolatina.

“En septiembre-octubre la tasa empató a la evolución mensual de los precios, para luego evidenciar rendimientos positivos en noviembre-diciembre, cuando incluso se barajó la posibilidad de una baja en la tasa ante la marcada desaceleración de la inflación. No obstante, con el reciente recalentamiento de los precios la tasa quedó apenas por encima de la inflación en enero y, de acuerdo con nuestro relevamiento de precios, habría sucedido algo similar en febrero”, apuntó la consultora.

El Gobierno hace equilibrio entre las tasas que ofrece el Tesoro y las que ofrece el Banco Central

El Gobierno hace equilibrio entre las tasas que ofrece el Tesoro y las que ofrece el Banco Central”Dependiendo de la inflación que incorporemos al análisis, algunas métricas de tasa real muestran que el BCRA cuenta (por ahora) con cierto margen para mantener la tasa en los niveles actuales sin resignar un rendimiento real positivo”, mencionó Ecolatina.

En paralelo, este lunes continuó el proceso del canje de deuda en pesos que fue anunciado el jueves de la semana pasada, y por el cual la Secretaría de Finanzas despejó el 61% de los vencimientos de bonos en pesos previstos para el trimestre abril-junio, que concentraba algunas de las “torres” más exigentes de pagos -entre ellos muchos tenedores del sector privado- para los próximos meses.

Este lunes, hasta el cierre del mercado, los poseedores de los títulos elegibles para la operación de conversión tuvieron tiempo para “enviar” sus bonos viejos. El martes tendrá lugar el depósito de los nuevos títulos emitidos por el Tesoro, que incluirán una canasta de bonos que solo siguen la evolución de los precios y otra que mezcla indexación a la inflación y otro bono que además protege ante una eventual devaluación. La variante más elegida por los tenedores, no por mucha diferencia (un 52% a 48%, estimaron en despachos oficiales) fue la canasta CER.

El viernes pasado, en ese sentido, el Banco Central emitió “puts” (opciones de venta) en favor de los bancos que adquirieron los nuevos bonos. De acuerdo a información de AdCap Grupo Financiero, cubrirían el 22% de los nuevos títulos licitados. Se trata de una herramienta financiera por la cual el tenedor de un bono puede optar por vender su activo al BCRA ante una necesidad de liquidez, a cambio de una prima a pagar por la entidad que lo adquiera.

“El Banco Central emitió el viernes pasado puts por el equivalente al 22% de los bonos adjudicados por el Tesoro en el canje de deuda en moneda local, lo que sugiere que los bancos privados cubrieron la totalidad de su asignación. La mayor demanda de puts se concentró en los bonos duales con vencimiento en febrero de 2024, con el 31% de la asignación”, mencionó AdCap.

Fuente: infobae.com

El FMI acordó con Argentina desembolsar 5.200 millones de dólares en marzo y cambiarían las metas de reservas para 2023

Tras una larga negociación que se extendió más allá de lo previsto, el staff del Fondo convalidó las metas alcanzadas durante el último trimestre de 2022 y aceptó recalcular las reservas que se deben sumar al Banco Central.

Tras dos reuniones de Sergio Massa con Kristalina Georgieva en Bengaluru (India) y más de 140 horas de zoom entre el equipo del Ministerio de Economía en Buenos Aires y el staff del Fondo Monetario Internacional (FMI) en Washington, Argentina logró un desembolso de 5.200 millones de dólares en marzo y una modificación sustancial en la meta de reservas del Banco Central para 2023 como consecuencia de la grave sequía.

El desembolso de 5.200 millones de dólares es consecuencia del cumplimiento de las metas acordadas con el FMI para el último trimestre de 2022. Esas metas se vinculan al déficit fiscal, la emisión monetaria y las reservas del Banco Central. El board del Fondo se reunirá la semana próxima para convalidar el Staff Level Agreement que será difundido en pocas horas.

Massa decidió viajar a Bengaluru (India) para reunirse con Kristalina Georgieva y explicar que la sequía en la Argentina y las consecuencias económicas de la guerra en Ucrania habían afectado el ingreso de reservas al Banco Central. El titular del Palacio de Hacienda y la directora gerente del FMI se encontraron dos veces en el marco de la cumbre del G20, y allí acordaron modificar las metas de reservas previstas para 2023.

Antes del nuevo acuerdo que hoy sería anunciado en Washington, Argentina se había comprometido a incorporar 5.500 millones de dólares durante el primer trimestre de este año. Un cifra inalcanzable como consecuencia de la sequía y el conflicto en Europa.

La Bolsa de Comercio de Rosario (BCR) recortó el miércoles pasado a 27 millones de toneladas su estimación de cosecha de soja del ciclo 2022/23, desde los 34,5 millones estimados previamente, y redujo a 35 millones de toneladas su previsión para el maíz, desde los 42,5 millones que había anunciado en febrero.

Esos números devastadores implican una pérdida para el productor de casi 14.000 millones de dólares en soja, maíz y trigo con su consecuencia inmediata en el flujo de reservas del Banco Central. Massa explicó a Georgieva esta inédita situación y los equipos técnicos de Economía repitieron idénticos argumentos con el staff del FMI.

En la tarde de ayer, finalmente, se definió la letra chica del consenso que alivia la meta prevista para las reservas del Banco Central durante 2023.

Sergio Massa y Marco Lavagna se reunieron con Kristalina Georgieva y Gita Gopinath -vice directora del FMI- durante la cumbre del G20 en Bengaluru

Sergio Massa y Marco Lavagna se reunieron con Kristalina Georgieva y Gita Gopinath -vice directora del FMI- durante la cumbre del G20 en BengaluruAdemás de explicar a Georgieva las consecuencias de la sequía, Massa entregó a la directora gerente un un paper del Palacio de Hacienda que describe con exactitud el impacto de la guerra en Ucrania respecto a la disposición extraordinaria de divisas que tuvo que ejecutar la Argentina.

“La guerra en Ucrania ocasionó importantes cambios en el escenario económico mundial, que generó un efecto negativo de US$ 4.940 millones en la balanza comercial que se atribuye a un shock general de precios internacionales del sector agropecuario (soja 9,4%, trigo 33,7% y maíz 17,8%) y sobre el precio de los combustibles (Gas de Bolivia 114%, GNL 233% y Gasoil 85%)”, revela el informe sobre el costo de la guerra que preparó la cartera de Economía.

Georgieva abrió la mano en cuanto a la meta de reservas, pero a continuación exigió medidas puntuales para terminar con el sistema de subsidios energéticos que benefician a hogares de altos ingresos. La directora gerente hizo este planteo durante su ultimo encuentro con Massa, y el ministro de Economía se comprometió a resolver este asunto en los próximos meses.

En conclusión, el staff del FMI anunciará hoy que se formalizará un desembolso de 5.200 millones de dólares antes que finalice marzo, que se modificó la meta de reservas del Banco Central para 2023 y que habrá un control estricto de los subsidios a la energía para evitar que se afecte la meta de déficit fiscal.

Fuente: infobae.com

Berkshire Hathaway, el fondo de Warren Buffett, invirtió USD 12.200 millones en una petrolera que se puede comprar en la Bolsa Porteña

El mítico inversor amplió su participación en Occidental Petroleum y ahora tiene el 22,2% del paquete accionario. Las acciones de la empresa cotizan en forma de Cedear en el mercado local.

El año pasado el presidente y director ejecutivo de Berkshire Hathaway, Warren Buffett, manifestaba las dificultades que le suponía tener USD 144.000 millones en efectivo ociosos, en un contexto bajista como el que atravesaron las bolsas de Nueva York, con una inflación que osciló entre el 6,4% y el 9,1% en los últimos meses.

Buffett es un gurú bursátil que suele estar un paso adelante de sus competidores, en un duro mundo financiero donde la supervivencia se juega día a día y con costos millonarios. Y ahora volvió a conmover al mercado al invertir en acciones de la firma Occidental Petroleum Corporation.

Hace unos meses Berkshire Hathaway ya había hecho una fuerte inversión en la compañía y con esta última incursión su participación se expandió al 22,2% del paquete accionario.

Berkshire pagó unos USD 355 millones por 5,8 millones de acciones de Occidental entre el 3 y el 7 de marzo, según publicó Finance Yahoo!. La última compra de acciones de Occidental por parte de Berkshire había sido en septiembre, lo que otorgó a la compañía una participación del 21,4% a fines del año pasado.

En agosto de 2022, Berkshire obtuvo el permiso de la Comisión Federal Reguladora de Energía de EEUU para comprar hasta el 50% de las acciones ordinarias de Occidental.

La compañía de Buffett ahora posee alrededor de 200,2 millones de acciones de Occidental por un valor de USD 12.200 millones, según el precio de cierre del martes de 60,85 dólares.

El precio de las acciones de la compañía en la que decidió invertir Berkshire Hathaway duplicaron su valor en 2022, impulsado por los precios más altos del petróleo después de que Rusia invadió Ucrania en febrero del año pasado.

Esas acciones generarían alrededor de USD 144 millones de dividendos anuales, luego de un aumento del 38% que Occidental anunció el mes pasado. Berkshire también posee 10 mil millones de acciones preferentes de Occidental que generan USD 800 millones de dividendos anuales, además de garantías para comprar otros USD 5.000 millones de acciones ordinarias.

Se trata de una petrolera cuya acción es fácilmente accesible para los ahorristas argentinos. Bajo el código OXY, Occidental Petroleum se puede operar en la Bolsa porteña con pesos o dólares, ya que está listada como Cedear (certificado de depósito argentino).

Occidental es solo una de las muchas compañías en las que Berkshire tiene participaciones, incluida la aseguradora de automóviles Geico, el ferrocarril BNSF, Dairy Queen, Fruit of the Loom y otras acciones, incluida Apple. Sus negocios actuales son muy variados y abarcan los seguros, la energía, los ferrocarriles o los productos para venta minorista, había divulgado recientemente su dificultad para encontrar potenciales adquisiciones.

En el balance de Berkshire exhibió 144.000 millones de dólares en liquidez. De esa cifra, USD 120.000 millones estaban colocados en bonos del Tesoro norteamericano. “Esa imponente suma, les aseguro, no es una expresión desquiciada de patriotismo. Ni Charlie (Munger, su socio) ni yo hemos perdido nuestra abrumadora preferencia por la propiedad empresarial”, aclaró Buffett a fines de febrero, a través de su tradicional carta anual destinada a accionistas.

El magnate de 92 años, quien es la quinta persona más rica del mundo gracias a una fortuna de USD 107.000 millones, detalló que la empresa invierte de dos formas: comprando normalmente el 100% de un negocio para controlarlo y adquiriendo acciones públicas para simplemente disfrutar de los dividendos.

Fuente: infobae.com

El Gobierno espera canjear hoy alrededor del 50% de la deuda en pesos que vence hasta junio

Según el relevamiento efectuado por el ministerio de Economía entre bancos, aseguradoras y empresas, el volumen se ubicaría entre 3 y 3,5 billones de pesos. Para los que no entren en la operación continuarán las licitaciones mensuales, pero con un horizonte más despejado.

El Gobierno llevará adelante hoy el canje de deuda en pesos, una operación clave para despejar la incertidumbre en relación a los vencimientos de los próximos meses. Según las estimaciones que manejan en el ministerio de Economía, la participación en la transacción tendría un piso de 3 billones de pesos, pero podría llegar incluso a los 3,5 billones.

Si estos cálculos son correctos, implicaría despejar aproximadamente el 50% de todos los vencimientos que caen hasta junio. Se trata de un objetivo central para el ministro de Economía, Sergio Massa, porque ayuda a descomprimir el horizonte financiero de los próximos meses. Por supuesto que la idea es despejar el camino hacia las elecciones presidenciales y llegar con la mayor tranquilidad posible en primer lugar a las PASO, que serán en la segunda semana de agosto.

Los inversores que no entran ahora tendrán la posibilidad de entrar en las próximas licitaciones del Tesoro, pero manteniendo la renovación por títulos de corto plazo, como viene sucediendo hasta ahora.

La incógnita en esta instancia es por qué motivo la aceptación del canje ronda el 50%, o levemente superior, pero no por la totalidad. La explicación que dan en el mercado es entendible: se trata en todos los casos de bancos, aseguradoras y empresas que no pueden quedar invertidos a dos años, justamente para evitar quedarse sin liquidez.

En el canje de hoy habrá que elegir entre dos canastas de monedas. En una de ellas los vencimientos son un 100% de bonos ajustados por CER (o inflación minorista). La otra posee además un bono “dual” que permite elegir entre inflación y ajuste del dólar oficial, lo que haya subido más. En ambos casos los vencimientos son similares: abril de 2024, octubre del mismo año y finalmente un 30% a febrero de 2025.

El anuncio fue efectuado por Massa el lunes y contó con una buena receptividad del sistema financiero, ya que los principales ejecutivos estuvieron presentes en el ministerio de Economía. Desde Juntos por el Cambio, sin embargo salieron con duras criticas en una carta abierta, asegurando que la operación resultará “ruinosa:” debido a los altos costos que deberá afrontar el próximo gobierno. Además, también hay vencimientos que caen a los pocos meses de asumir la nueva administración.

El canje no baja el nivel de deuda, incluso se respetarán las tasas vigentes para tratar de no interferir entre privados. El gran beneficio pasa sobre todo por sacarle de encima al Gobierno los millonarios vencimientos que tiene en los próximos meses. Solo hasta junio vencen más de 6 billones de pesos, que en buena medida se encuentra en manos de entidades privadas.

“Es razonable que el nivel de aceptación en bancos y empresas ronde el 50%, porque de lo contrario el temor pasa por quedarse sin liquidez repentinamente. Es imposible pedirle a los bancos o a las empresas que se queden invertidos hasta febrero próximo”.

Despejar el horizonte de vencimientos en pesos, al menos de manera parcial, ayudaría a descomprimir la presión sobre el tipo de cambio. El temor, aún hoy vigente, es que los tenedores de bonos en pesos salgan a dolarizarse al producirse el vencimiento de esos instrumentos. Ese riesgo queda minimizado cuanto mayor volumen de deuda ingrese al canje.

Por lo pronto, el dolar salió ayer del letargo y hubo subas generalizadas. El libre pasó de $ 371 a $ 378, es decir casi 2%, mientras que los dólares financieros también acompañaron esta suba, aunque en forma algo más acotada.

Fuente: infobae.com

Los nueve Cedears que podés comprar si querés empezar a invertir en Inteligencia Artificial

La industria de inteligencia artificial si bien se desarrolla hace décadas a nivel mundial, desde la aparición del chatGP que muchos inversores se mostraron aún más interesados en ella.

Amazon ($AMZN)

El sitio web de Amazon (Amazon.com) está basando gran parte de su negocio en sistemas de aprendizaje automático, lo cual resulta totalmente fundamental, debido a que que sin esta tecnología no podría ampliar su negocio, mejorar la experiencia y selección de los clientes, y optimizar la velocidad y calidad logística.

Baidu ($BIDU)

Es un motor de búsqueda en idioma chino con sede en Pekín fundado a finales de 1999 por Robin Li y Eric Xu. Su diseño es similar al de Google e incluye la posibilidad de búsqueda de noticias, imágenes y canciones, entre otras funciones.

Google ($GOOG)

Conocida por sus herramientas de aprendizaje profundo que mejoran el reconocimiento de voz y las sugerencias de motores de búsqueda, la compañía de tecnología está expandiendo su investigación y desarrollando herramientas para una variedad de sectores que van desde la atención médica hasta la gestión de catástrofes ambientales.

John Deere ($DE)

A pesar de que no suela pensarse como una empresa de tecnología tradicional, John Deere, una de las compañías del sector de agricultor más grande del mundo, utiliza la IA para automatizar sus equipos agrícolas. Inició parte del proceso de transformación aproximadamente 5 años atrás, cuando adquirió la empresa de inteligencia artificial agrícola Blue River Technology en 2017.

Netflix ($NFLX)

La empresa utiliza inteligencia artificial y aprendizaje avanzado para conocer los gustos y preferencias personales de cada uno de los suscriptores con el objetivo de poder recomendar la biblioteca de contenido ideal para cada perfil, lo cual incluye desde la categoría hasta películas específicas.

Nvidia ($NVDA)

La compañía utiliza su línea de plataformas de inteligencia artificial para impulsar vehículos autónomos, ayudar a los drones a actuar de forma autónoma y funcionar como una herramienta de procesamiento de imágenes para equipos de imágenes médicas.

Salesforce ($CRM)

Es una empresa de computación en la nube que desarrolla software y herramientas de gestión de relaciones con los clientes (CRM) personalizados. La empresa utiliza IA para predecir y automatizar procesos que ayudan a los equipos de ventas, marketing y análisis a elaborar sus mensajes con mayor precisión y pronosticar resultados con precisión.

Microsoft ($MSFT)

Por el enorme potencial que tiene el chat de OpenAI, Microsoft decidió invertir u$s10.000 millones en la compañía, que ya superó los 100 millones de usuarios mensuales en tan solo dos meses, todo un récord para cualquier servicio. Obviamente su modelo de negocio corre peligro si ChatGPT continúa sacándole mercado. Por eso, decidió competirle a Microsoft y desarrolló Bard, la nueva competencia de ChatGPT.

Meta ($MTA)

A principioes de febrero, coincidiendo con la presentación de sus resultados trimestrales, Marck Zuckerberg lanzaba un aviso a navegantes, casi, casi una declaración de intenciones: Meta quiere ser "líder en Inteligencia Artificial (IA) generativa".

Fuente: ambito.com

Wall Street se mantiene alcista pero con altibajos

Las pantallas hoy se tornaron de nuevo de color verde y transitan por su tercera jornada positiva. En estas últimas sesiones, los índices de referencia tuvieron un rebote en torno al 4%. El Dow Jones fue el primero en emprender esta recuperación desde el miércoles pasado y hay entusiasmo entre los analistas de que pueda volver a superar la marca de los 34.000 puntos como ya lo hizo en enero y febrero. A este movimiento alcista, se acoplaron un día después el S&P500 y el Nasdaq.

La jornada de hoy transitó desde la apertura de forma ascendente, sin embargo, durante la tarde fue perdiendo impulso y cayó a posiciones que la acercaron a la neutralidad. Individualmente, Apple, Google y Microsoft sacaron mayor diferencia entre los “gigantes tecnológicos” con incrementos entre 1,09% y 2,3%. También consiguieron buenos resultados las empresas de servicio de pagos como Visa y Mastercard con subas del 1,4% y 1,6% respectivamente. Por otra parte, las compañías financieras más importantes se mantuvieron con leves pérdidas entre el 0,31% y 0,55%, como los casos de Citi, Wells Fargo, JP Morgan y Bank of America.

En este contexto, la semana tiene como referencia las declaraciones que el presidente de la Reserva Federal, Jerome Powell, brindará el martes frente al Comité Bancario del Senado y al día siguiente ante el Comité de Servicios Financieros de la Casa de Representantes. Sus dichos son claves para pensar en el próximo movimiento de la Fed respecto de las tasas de interés, más aún cuando los últimos datos de inflación hacen posible un nuevo endurecimiento de la política monetaria.

También otro dato fuerte de la semana tendrá lugar el viernes cuando se publique el informe de empleo de febrero. Según las estimaciones, se esperan 200.000 nuevos puestos de trabajo y 3,4% de desocupados.

Mercado local

Más allá de un tropezón inicial, hoy el Merval consolidó rápidamente un sendero alcista que en estos momentos lo ubica en los 252.904 puntos básicos, es decir, un incremento del 2,65% respecto del viernes.

El acuerdo entre el Ministro de Economía y los bancos para encauzar el canje de la deuda en pesos fue muy bien recibido para aliviar el financiamiento de cara a un año desafiante en materia monetaria y electoral. El canje incluye los próximos vencimientos de marzo a junio, y se reprogramaron para el periodo 2024 y 2025. En los mercados esto se tradujo de forma positiva, tanto para los ADR cotizados en Nueva York, como para los activos de la plaza local.

Los títulos públicos experimentaron un incremento superior al de la semana previa con subas de entre el 2,3% y 4,5%, concentrándose gran volumen en los bonos soberanos de corto y mediano plazo.

Para finalizar, los dólares financieros se comportaron de forma mixta. El tipo de cambio MEP experimentó una contracción del 1,1% operándose en los $362,45. Por el contrario, el cambio CCL registró un leve incremento en torno al 0,31% con operaciones en los $373,50.

Por último, las acciones en la plaza doméstica también tuvieron una actuación destacada, manteniendo el liderazgo de YPF que subió 6,88%, seguida por Transportadora Gas del Sur con 4,63% y Cresud con 4,46%.

Fuente: rava.com

Exclusivo: el plan que define Massa para postergar los vencimientos de la deuda en pesos con el acuerdo de bancos y empresas

La intención es despejar el horizonte de vencimientos para lo que resta del año, disminuyendo notoriamente la presión sobre el dólar. Cómo vienen las negociaciones contrarreloj para cerrar las nuevas metas de reservas con el FMI.

En medio de los estragos que la sequía comenzó a provocar en la economía argentina, Sergio Massa se propuso despejar otros nubarrones que acechan en especial desde el punto de vista financiero. El ministro de Economía tendrá mañana al mediodía un encuentro con los principales banqueros y ejecutivos de compañías de seguros con el objetivo de despejar de una manera rotunda los vencimientos de deuda en pesos que se acumulan en los próximos meses y en particular en el segundo trimestre, justo antes de las PASO.

Las entidades recibirán nuevos bonos emitidos por el Tesoro con dos modalidades: el 80% de los flamantes títulos ajustarán por CER y un 20% serán bonos duales, que brindarán cobertura ante un salto del tipo de cambio oficial. Estos últimos son claves para extender los plazos, ya que los inversores descuentan que luego de las elecciones se producirá un sinceramiento del valor del dólar. La unificación cambiaria puede demorar en llegar pero será inevitable para que el futuro gobierno pueda captar inversiones.

Los grandes inversores vienen participando activamente en las licitaciones de títulos que lleva adelante el Gobierno. Sin embargo, exigen tasas de interés cada vez más altas (hasta 119% anual en la última) y plazos más cortos. Las PASO se transformaron en una suerte de “pared” para la colocación de deuda, posiblemente por el recuerdo de la crisis que se desató hace cuatro años, cuando Alberto Fernández arrasó en las elecciones primarias.

El Tesoro entregará a quienes participen del canje nuevos bonos en pesos con vencimientos escalonados para el 2024 y el 2025. La lectura es sencilla: se trata no solo de despejar el horizonte de vencimientos que debe enfrentar el actual gobierno, sino además permitirle a la futura administración un arranque más desahogado en materia de deuda en moneda local.

Los vencimientos de deuda superan los 6 billones de pesos hasta julio. El objetivo es que ingrese la mayor parte en el canje, aunque en el propio ministerio de Economía reconocen que es imposible conseguir el 100% de aceptación. Entre los tenedores de estos títulos también hay empresas e individuos. Al menos parte de este universo podría optar por esperar el vencimiento de los títulos para dolarizarse y esperar el resultado electoral. Pero claramente se trata de un monto muy inferior en relación a los que terminarían aceptando el canje de bonos por plazos sensiblemente más largos.

Si se logra despejar adecuadamente el horizonte de vencimientos en pesos, la chance de un cimbronazo cambiario cerca de las elecciones se reduce sensiblemente. Justamente el mayor peligro es que los tenedores de bonos en pesos busquen cobertura en dólares en vez de refinanciar a medida que se acercan las PASO. Co el canje, las probabilidades de dicho escenario caen notoriamente.

La transacción vendrá de la mano, además, de un decreto para llevar adelante un canje de deuda intra sector público. Es decir que los bonos en pesos emitidos por el Tesoro que están en manos de Anses, el BCRA y otras reparticiones ingresarán automáticamente en la transacción. El grueso de esa deuda vence en el segundo semestre de este año.

Desde la oposición ya se manifestaron tibiamente a favor de esta iniciativa. Primero fue en un almuerzo que Patricia Bullrich mantuvo con los banqueros de Adeba hace dos semanas. Allí se habló de la necesidad de dar un horizonte previsible para encauzar el gran endeudamiento en pesos en el que incurrió el Tesoro. Pero además esta semana fue Martín Tetaz, economista y diputado de Juntos por el Cambio, quien se pronunció más abiertamente: “Si no se trata de algo compulsivo, buenos con buenos ojos un canje de deuda en pesos. A nosotros ni a nadie le conviene que esto explote en los próximos meses”.

La semana será muy movida en materia de anuncios. No solo por las negociaciones vinculadas con la deuda en pesos, sino porque además es inminente que el FMI divulgue las metas más flexibles de reservas que le exigirá a la Argentina para los próximos cuatro trimestres.

Si bien se había dejado trascender que las novedades llegarían el último martes, finalmente las negociaciones se extendieron y recién para los primeros días de esta semana estaría la confirmación desde Washington.

La demora está relacionada con la dificultad de estimar el impacto que tendrá la sequía en el volumen de exportaciones total. También se metió en la ecuación la gripe aviar y la prohibición de exportación de pollo. Son solo USD 320 millones, pero que pegan entre mayo y agosto, por lo que los técnicos de Economía pidieron que también se tenga en cuenta para el cierre de metas del tercer trimestre.

En la ecuación también se incluirá el tipo de cambio diferencial que se aplicará para las exportaciones de las denominadas economías regionales. Si bien periodísticamente se lo denominó “dólar Malbec”, en la práctica abarcará una gran cantidad de productos de gran relevancia para los productores en las provincias. Según estimó el economista Fernando Marull, el dólar diferencial desde el 1 de abril solo para el sector vitivinícola impacta en exportaciones por USD 1.000 millones, mientras que extendiendo a “economías regionales” –que es lo que se hará– son USD 5.000 millones.

La negociación con el FMI incluye una suerte de “metas móviles”, que irán variando trimestre a trimestre de acuerdo a cuál vaya siendo el verdadero impacto de la sequía.

Los números que manejan los productores y las consultoras son dramáticos. Un trabajo de Delphos Investment, por ejemplo, estimó que se perderán USD 10.000 millones de reservas brutas. A esta altura ya es imposible cumplir con la exigencias de reservas netas de USD 12.000 millones para fin de año, cuando actualmente apenas suman USD 4.500 millones y con pronóstico a la baja.

El acuerdo con el FMI tiene dos caras para la lectura de los mercados. Por un lado, reduce el estrés que hubiera generado un incumplimiento ya en marzo, con la necesidad de pedido de “waivers” y la incertidumbre sobre futuros desembolsos del organismo. Pero por otra parte deja al descubierto la situación de extrema fragilidad del Central, con un muy limitado poder de fuego en el frente cambiario. Todo esto mientras se avecinan meses de alta incertidumbre vinculada con las elecciones y la proximidad de las PASO, en la segunda semana de agosto.

Además de la escasez de reservas, esta semana también creció la inquietud por los malos números fiscales, impactados por el menor volumen de comercio exterior y la floja recaudación vía retenciones.

Sin embargo, los números revisados entre el FMI y los técnicos del gobierno concluyeron que es factible mantener la meta del rojo primario. Para el primer trimestre, al menos, los números estarían alineados para cerrar con el rojo de 0,35% del PBI.

El escenario para los meses que vienen se presenta, más allá del camino que intenta recorrer Massa, sumamente complejo a partir de una sequía que ya a esta altura es considerada “histórica”. A tal punto que provocaría una caída de 35% en la cosecha de soja.

Las consecuencias serán un duro faltante de dólares, que habrá que compensar con un cepo todavía más duro sobre las importaciones. Pero además también se resentirá la recaudación, con el consiguiente impacto en la capacidad de aumentar el gasto en pleno proceso electoral. Por último también habrá un fuerte impacto en la actividad económica por la menor producción agropecuaria: se estima que la caída del PBI del año podría rondar el 1,5 por ciento.

Fuente: infobae.com

Pese a un febrero flojo, bonos y acciones acumulan ganancias de hasta 50%: qué inversiones recomiendan para marzo

Finalizó un mes de toma de ganancias para el mercado bursátil, aunque igual el balance del 2023 sigue siendo positivo, debido a que las subas acumuladas de los precios de acciones de empresas y bonos de deuda pública llegan a ser de hasta 50%. Por lo que superan con creces al avance de las distintas cotizaciones de dólar y a la inflación. Por lo que el desafío es analizar en qué invertir en marzo.

En resumidas cuentas, febrero dejó al Merval con una baja de 2,2%, pero en la suma de los dos primeros meses del año el panorama cambia ya que el incremento que arrastra es de alrededor del 22,6% en pesos, que se traduce a 15% en dólares.

En esa tónica, las cotizaciones de empresas nacionales llegaron a subir hasta 12% en el mes, como ocurrió con Cresud y Comercial del Plata. Más abajo se ubicó BBVA, con un alza de 8,5%.

De hecho, los ADR de estas empresas que cotizan en dólares en Estados Unidos, subieron hasta 12% en febrero, como fue el caso de Cresud, seguido por los papeles de BBVA, que aumentaron 10% en el mes.

Desde una perspectiva más amplia, en todo 2023 se destacan en Argentina las alzas de las acciones de Grupo Galicia, que escalan 48% en el bimestre, seguidas por los papeles de ByMA (38,4%) e YPF, con un aumento de 38% en este año.

En cuanto a los bonos en dólares, tanto con ley local como la de Nueva York, las bajas en el mes fueron de hasta 12%, encabezadas por los nominados al año 2029.

A pesar de este retroceso generalizado, en el primer bimestre algunos títulos acumulan subas de hasta 28%, como ocurre con el Global que vence en el 2030 (GD30).

El Merval de Buenos Aires cerró febrero con una baja de 2,2%, pero en el acumulado del primer bimestre de 2023 asciende casi 23%.

Febrero, un mes de toma de ganancias

En resumidas cuentas, febrero finalizó con bajas de precios en acciones y bonos de hasta 16%, y el principal índice de empresas líderes, el Merval, cayó 2,2% en el mes.

"A contramano de enero, el mercado local en su mayor parte operó a la baja, tanto en la renta variable como en la renta fija. Los títulos en pesos que salvaron las papas son los que ajustan por CER, como los Boncer. En acciones, el sector energético termina del lado ganador", resume a iProfesional Juan Diedrichs, analista de Capital Markets.

Y agrega: "Claramente no fue como enero. Una vez más, el mercado estaría adelantándose a un cambio de perspectivas a partir de las elecciones de este año. Si bien los índices podrían terminar del lado negativo, la tendencia de fondo sigue siendo alcista".

Cabe recordar que este año el mercado está percibiendo para Argentina los mismos indicadores que en los últimos años, como son una inflación alta, la falta de acceso del país a los mercados internacionales para financiarse y una actividad económica con un bajo crecimiento.

"En este marco, la foto que nos deja febrero es que los inversores siguen atentos a los activos argentinos por sus precios deprimidos, pero aún queda mucho riesgo por delante para saber si podrán estar más bajos. Una corrección de los desequilibrios actuales puede implicar momentos de tensión para la economía que todavía no se resuelve", resumen los analistas de PPi.

Para concluir que, claramente, el inversor "bailará este año al ritmo de las noticias electorales, los candidatos que se vayan conociendo y otras cuestiones que se presentarán de cara a octubre".

En tiempo electoral, para el corto plazo se recomiendan títulos que ajustan por CER (inflación), y dolarizar para el más largo plazo.

Inversiones en dólares y el peso del exterior

También los principales mercados internacionales finalizaron febrero a la baja, donde sobresalió el Dow Jones, que descendió 4% en el mes.

"En Estados Unidos, las bolsas cierran en baja. Los sectores de energía y utilities, que habían sido los de mayor suba en los últimos meses, esta vez aportaron negativamente al desempeño bursátil. El dato negativo de inflación y su impacto sobre las tasas fue el driver del mal desempeño", resume a iProfesional Pablo Repetto, jefe de Research en Aurum.

A pesar de esta caída, en los últimos cinco meses, las acciones de Estados Unidos han emprendido un camino de recuperación, fundamentado principalmente por mejores perspectivas inflacionarias.

"A medida que los esfuerzos de los bancos centrales dieron resultado, el clima para activos financieros de riesgo cambió considerablemente. Incluso, la ganancia es todavía más significativa en acciones que tuvieron un castigo formidable en 2022, como las grandes empresas tecnológicas comprendidas en el Nasdaq, que suma 10% en el primer bimestre de este año", destaca Nicolás Max, director de asset management de Criteria.

En qué recomiendan invertir en marzo

A la hora de las inversiones que los analistas consultados por iProfesional recomiendan realizar durante marzo, se destaca el sector energético y algunos títulos públicos vinculados al dólar e inflación, pero siempre manteniendo la cautela.

"El sector energético sienta su potencial en el desarrollo de Vaca Muerta, tanto en los que es petróleo como gas. Por otro lado, se observa una apuesta a los títulos públicos en dólares. Hay papeles que permitirían recuperar la inversión en menos de 3 años a través del cobro de los cupones de renta, siempre y cuando el próximo gobierno no se vea forzado a recuperar y alcance equilibrio fiscal", resume Diedrichs.

En Estados Unidos, los principales índices también cerraron febrero a la baja, aunque en el acumulado de los últimos meses el saldo es positivo.

Es decir, apunta a los títulos elegidos a tomar posición por los inversores desde el último tercio del año, como el caso de los globales al 2030 y 2035, o los bonos de legislación local en dólares, como el nominado al 2029 (AL29) y al 2023 (AL30).

Por el lado de Repetto, indica que privilegia los títulos de deuda en dólares (hard dólar), y además sostiene que la curva de pesos con retornos interesantes "luce muy riesgosa por los fuertes vencimientos" que se deben pagar.

"Si hablamos de ahorros para utilizar en el muy corto plazo (dos o tres meses), podría no tener mucho sentido dolarizarse y apuntaría a los activos menos volátiles en pesos. Así, los fondos money market son lo más recomendable, mientras que a medida que el horizonte se estira, el mejor ajuste en pesos sigue siendo el CER", resumen desde PPi.

Por otro lado, si se trata de conformar una cartera de largo plazo con un perfil no tan agresivo, para estos expertos la balanza se inclina "con mayor fuerza a dolarizar".

Así, sobresalen los créditos corporativos, entre los que se encuentran como preferidos para pequeños inversores por contar con mínimos bajos y relación riesgo/retorno atractivos, los títulos de IRSA 2023 (RPC2O), Telecom 2025 (TLC5O), YPF 2026 (YMCHO) y Genneia 2027 (GNCXO).

"También los bonos provinciales de buena calidad, que permiten dolarizar la cartera y con aún muy buenos rendimientos, como pueden ser CABA 2027, Mendoza 2029 o Neuquén 2030", detallan desde PPi.

Al mismo tiempo, acotan los analistas que se puede sumar a la cartera una menor proporción de renta soberana en dólares, con el objetivo de aprovechar el alto rendimiento de cara a un potencial cambio de administración en 2023.

Así, los bonos globales a 2035 (GD35) y a 2038 (GD38) son los "elegidos". Y también se vuelcan, en un nivel más acotado, a los bonos en pesos, para "conservar valor y diversificar cobertura, con el foco de no perder liquidez transaccional".

Fuente: iprofesional.com

Mal comienzo de mes para los bonos

Entrado el primer día del mes, la rueda de hoy no tomó gran protagonismo como lo visto en jornadas anteriores. Al momento de escribir este comentario, los tres índices más importantes van rumbo a moderadas bajas sobre la base de sectores que cotizaron mixtos, con desempeños al alza del energético -principalmente petrolero- y materiales, mientras que el tecnológico, “real estate” y consumo discrecional sufrieron pérdidas.

En este contexto, y por el momento, la atención principal se concentra en la salida de los próximos datos económicos, luego de que los inesperados informes del mes pasado hayan modificado la postura del mercado y descontado una política más contractiva de la Fed.

Con referencia a lo anterior, Wall Street se debate ante un aumento de tasa de referencia entre 25 y 50 puntos básicos para la reunión del comité de la Fed este mes. Por el momento, con integrantes que no plasman su decisión final, pero sí se señalan más incrementos y ratifican el objetivo de reducir una inflación que se muestra más firme de lo esperado.

En este sentido, en las cotizaciones se visualizan mayores expectativas de una tasa elevada que se prolongue por más tiempo y sobre todo una tasa terminal que suma puntos, lo que principalmente se traslada a las tasas nominales de tramo corto de la curva que posee mayor correlación. Por otro lado, el tramo largo a 30 años se codea en el 4%.

Mercado local

Entre una renta variable que se mantuvo estable y sin grandes sobresaltos durante toda la rueda, el golpe fuerte del primer día de marzo vino por el lado de los bonos soberanos en dólaresAL30 y GD30 en su plaza en dólar marcaron la gran desilusión del día, acompañado de toda una curva en la misma sintonía; tanto legislación local como exterior.

Por un lado, las expectativas de subas de tasa exterior por parte de la Reserva Federal limitan el interés sobre los bonos emergentes y más aún de la renta fija argentina, desfavoreciendo su apreciación. Por otro lado, la coyuntura local ofrece un fuerte peso, el FMI se colocó en contra de la recompra de bonos debido a la dificultad de acumulación de reservas, mientras que el inquietante desafío económico local los expone a retornos altos pero de gran volatilidad y riesgo.

Con un tipo de cambio por mercado que vio ligeras alzas y que se mantiene relativamente estable, el índice Merval se mantuvo positivo, sostenido mayormente de los buenos rendimientos ofrecidos por acciones energéticas y que se opusieron a las caídas vistas en el sector bancario.

Fuente: www.rava.com