Las acciones argentinas lograron remontar el terreno perdido en lo que va del 2024, mientras que los bonos siguen en alza. ¿Es un año para la renta fija?

Este contexto también está vinculado con una corrección que están teniendo las acciones tras un excelente 2023.

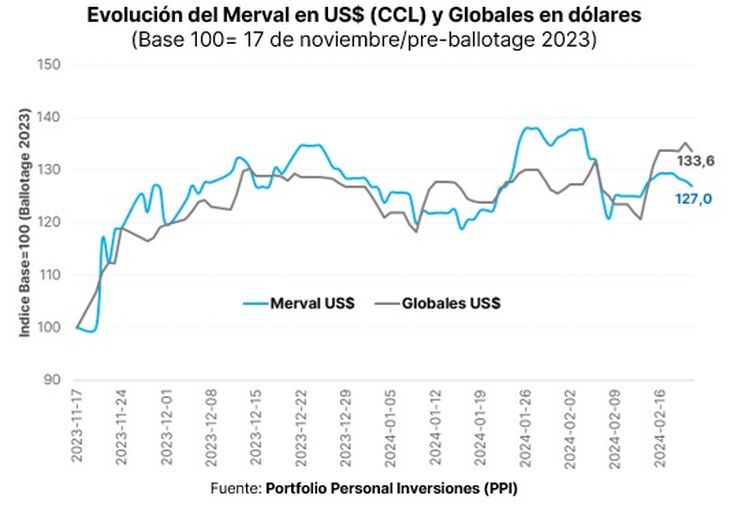

Vale recordar de dónde se viene: las acciones de empresas locales que cotizaron en Nueva York tuvieron en 2023 retornos de hasta 145% en dólares y en la plaza doméstica, con una inflación de más del 200%, 585% en pesos. El Merval en dólares, por su parte, subió 67,7%. En el segmento de la renta fija, los Bonares ganaron hasta 71% en dólares y los Globales hasta 50% en moneda dura.

Según Nicolás Cappella, Sales Trader de Grupo IEB consultado por Ámbito, “actualmente estamos en un escenario macroeconómico que paradójicamente es más favorable para los bonos que para las acciones. Esto se debe a que el ajuste del gasto y licuación que está llevando a cabo el Gobierno, para obtener el déficit 0, es beneficioso para los bonos, ya que mejora la capacidad de pago de Argentina. A su vez, ayuda a bajar la inflación”.

Sin embargo, advierte que la contracara es una “gran recesión de la economía el cual afecta a las empresas incluidas obviamente entre las cotizantes”.

¿Conviene invertir en equity? En principio, según Capella, no. “En el corto plazo, el equity tiene un panorama macroeconómico más adverso, ya que las empresas difícilmente puedan generar mayores ventas y beneficios netos que el año anterior. Con la renta fija, el caso es inverso, en la medida en que se sigan logrando estos resultados de superávit financiero, o incluso déficit financiero 0, los bonos continuarán subiendo, ya que la posibilidad de reestructuración se aleja”.

Por su parte, Ezequiel Zambaglione, Head of Research en Balanz sostiene que los bonos tuvieron retornos muy positivos y las acciones muy negativos, pero “si tomamos el retorno de los últimos años ambos están empatados, ya que las acciones venían con una mejor performance el año pasado”.

En ese sentido, planteó que los próximos tres meses se debería empezar a clarificar el panorama, especialmente la evolución de la inflación y la brecha cambiaria, la capacidad del Gobierno de mantener el ajuste fiscal, las negociaciones en el Congreso y la reacción social al ajuste. “Si estos temas se resuelven favorablemente, pensamos que el recorrido alcista puede continuar, incluso con subas de hasta el 20%”, explicó Zambaglione.

De todas formas, sostiene que las dificultades se mantienen y las expectativas pueden cambiar de un momento a otro. “A estos precios no vemos mal tomar algo de ganancias”, explicó.

Siaba Serrate mencionó cuáles son los principales riesgos a futuro: “que no se puedan resolver las cuestiones fiscales para adelante, que se trabe completamente la cuestión del Congreso, que no se puedan llegar a hacer arreglos con los gobernadores”.

“Creo que se debería poder abrir el mercado internacional, justamente para poder sortear el perfil de vencimiento de capital que como decía, es más abultado a partir del 2025. El riesgo de esto justamente es que no se pueda alcanzar eso, que el humor social no permita que se mantengan este nivel de acción y bueno, es justamente lo que balancea me parece en cualquier decisión de los inversores”, concluyó.

Bonos: ¿cuáles son los más convenientes para invertir?

En el segmento de renta fija, desde Grupo IEB destacan el segmento corto de la curva (AL30/GD30) por sobre el segmento largo. “La parte corta tiene un esquema de renta y amortización mucho más atractivo, que en caso de que Argentina pueda cumplir con sus compromisos financieros, los tornan muy atractivos”, explicó Capello.

En tanto, desde Balanz coinciden con Grupo IEB en que los mejores son los bonos más cortos e incluyen a los Bopreales. En cuanto a la renta fija, mantienen el optimismo “en escenarios positivos”.

Por su parte, los bonos globales, especialmente los GD38 y los GD41 -dicen- “son alternativas más conservadoras”.

Fuente: ambito.com