Semáforo: dólar, tasas y luces roja, amarilla y verde para 6 variables clave de la semana

Como anticipamos, subió la inflación esperada: el consenso del mercado revisó al alza su proyección al 126% anual para 2023, 16 puntos más que lo proyectado en marzo. Además, la inflación no bajaría del 7% mensual en los próximos seis meses.

La expectativa para el año entrante también se corrigió al alza (107% anual), pero la clave está en la dinámica: el mercado ve una inflación acelerándose a casi 150% anual hacia mediados del 2024. ¿Llegó la hora de sincerar el tipo de cambio oficial y precios regulados (energía, transporte)? La magnitud y velocidad del ajuste son desconocidos, pero con certeza la economía tarde o temprano soltará inflación reprimida.

¿Volvió el optimismo del segundo semestre? El mercado asume que la inflación se desacelerará en la segunda mitad del 2024. ¿Es posible? Como todo en economía, "depende". En mi opinión luce muy optimista y difícil. Dependerá del éxito que tenga el necesario plan de estabilización que deberá afrontar el país y, crucialmente, la magnitud de la herencia recibida.

A continuación, el "semáforo" económico y financiero de la semana:

Luces rojas: inflación y reservas

La herencia en materia de precios sigue complicándose. Hoy se conocerá el IPC de CABA y el viernes la inflación nacional de abril. ¿Casi ocho? Todas las mediciones privadas se ubicaron arriba del 7% y los precios de los alimentos se siguen picando, el factor más doloroso para el bolsillo. La reciente escalada de los dólares gatilló remarcaciones de precios que deberían impactar en el registro abril. Caso contrario, habrá que hacerle marca personal al informe de mayo. La última vez que al Gobierno se le escapó la brecha (junio-julio 2022) la inflación trimestral saltó de 90% a 120% anualizado. La corrida de abril ya nos agarró con una inflación corriendo al 120% anualizado: ¿sube otro escalón la inflación? Esperemos que no.

Las reservas netas están al límite y bajo la metodología del FMI ya son negativas. Mientras que al Banco Central le quedan aproximadamente 1300 millones (M) de DEGs, en junio hay vencimientos con el Fondo por más de 2000. No alcanza la caja para pagar y la oferta de dólares, sequía mediante, sigue fuertemente afectada. Trascendió que el Gobierno quiere adelantar desembolsos futuros. No nos engañemos: el país no tiene un problema de timing en los desembolsos, tiene un problema de flujo. ¿Qué quiere decir esto? A diferencia del 2022, este año los desembolsos que nos baja el Fondo son menores a los vencimientos que tenemos que saldar. Adelantar desembolsos ya previstos traerá oxígeno de cortísimo plazo a las reservas, pero guarda con la gambeta: las mismas dudas volverán recargadas. Ahora bien, si el Gobierno consigue financiamiento adicional es otro cantar. Allí está la clave.

Luces amarillas: industria y construcción

El miércoles el INDEC publicará la actividad de la construcción y de la industria manufacturera de marzo. La construcción perdió dinamismo en el primer bimestre (-4,6% enero-febrero 2022) y según Construya también se resintió en marzo, a pesar de que los despachos de cemento anduvieron bien según AFCP. Hasta marzo, con el dólar blue todavía relativamente calmo, el costo de la construcción no era tan alentador como en otros momentos: si tomamos el índice que elabora el INDEC y lo medimos en dólar blue, contra el 2021 los materiales se encarecieron en promedio un 16% en dólares billete (+40% vs 2020).

Respecto de la industria, según FIEL la actividad cayó un 0,7% mensual desestacionalizado en marzo, principalmente por Metalmecánica y Químicos y Plásticos. La producción automotriz trae algo de optimismo: en el primer trimestre se produjeron casi 30.000 unidades más que en el primer trimestre del 2022 (ganan peso los vehículos destinados a la exportación).

Luz verde: plazos fijos y dólar MEP

El Banco Central publicará hoy el informe monetario mensual de abril. Los plazos fijos privados tuvieron una buena performance en abril: el stock promedio mensual creció un 8,7% versus marzo sin desestacionalizar, corriendo por encima de la inflación y del crecimiento "endógeno" que genera el mero devengamiento de intereses. Con la suba de tasas, un plazo fijo minorista a 30 días rinde 7,48%. Un mayorista rinde 7,03% mensual.

Los riesgos del hacer tasa en pesos, el mal llamado carry trade, son muy altos. Sin embargo, el Gobierno dejó en claro nuevamente que tratará de contener la brecha "como sea". Intervenciones mediante, volvió la "brecha de la brecha": el dólar implícito en acciones, CEDEARs y los negociados en SENEBI (el mercado OTC de la bolsa local, similar al blue pero legal) supera al MEP que surge de la operatoria de los bonos más habituales (GD30, AL30). Ese MEP ronda los $433. Si pensás que al 7 de junio el billete va a costar menos de $465, rendiría más un plazo fijo… aunque no se qué tan tranquilo dormirías.

Wall Street corrige y espera una definición de la Fed

Mercado internacional

En una semana convulsionada por la caída de un nuevo banco en los Estados Unidos, la Reserva Federal se encuentra reunida para definir y dar a conocer este miércoles una nueva variación en las tasas de interés. Mientras la autoridad monetaria define cómo seguirá la política monetaria, cae una nueva entidad financiera. Esta vez se trata del First Republic Bank, cuyos activos fueron adquiridos (en su gran mayoría) por el JP Morgan Chase, y que nuevamente trae incertidumbre en el sistema financiero estadounidense tras las caídas de Silicon Valley Bank y Signature Bank en marzo, ya que se teme que el problema se extienda a otras entidades bancarias.

Por su parte, la Fed tomará una nueva decisión sobre los tipos de interés en la economía y el mercado aguarda por un aumento de 25 puntos básicos (0,25%), un aumento que definirá la tendencia de corto plazo del mercado bursátil. Sin embargo, es de considerar la posibilidad de que Jerome Powell anuncie que no habrá variaciones en los tipos después de un largo periodo en el cual Estados Unidos afrontó una alta tasa de inflación. En el mercado de valores, los tres principales índices ceden puntos: S&P 500 y Dow Jones bajan en torno al 1% mientras que el Nasdaq hace lo propio en 0,9%.

Además, Wall Street aguarda por más balances para el resto de la semana. Pfizer dió a conocer sus números en la previa de la jornada, mientras que Ford (F), Starbucks (SBUX) y AMD (AMD) lo harán al cierre de mercado.

Mercado local

En medio de una situación económica difícil y con mucha volatilidad, el mercado de valores confirma una corrección de corto plazo luego de alcanzar niveles máximos históricos superando los 300.000 puntos. Las acciones locales ajustaron sus cotizaciones en correlación con las variaciones de los ADR en Nueva York en la jornada de ayer y, si bien fueron contenidas por la suba del tipo de cambio contado con liquidación, las bajas se extendieron a todo el Merval.

La curva de deuda en dólares continúa empinando negativamente su pendiente con rendimientos cada vez más elevados y superando el 56% en los tramos cortos. Los bonos argentinos en moneda extranjera ubican sus paridades levemente por encima del 20%, en el caso del AL30, y en torno al 27% en el caso del GD30, donde la diferencia sustancial entre ambos bonos se ubica en la legislación bajo la cual fueron emitidos. Cabe destacar que toda la curva, exceptuando el bono GD38, muestra precios ubicados por debajo de 30 dólares como consecuencia de las altas tasas de interés que el mercado requiere para la deuda argentina.

Fuente: rava.com

Qué efecto tendrá suba de tasa sobre el dólar y cuáles son los riesgos, según expertos

Tras la abrupta escalada que exhibieron esta semana el dólar blue y los financieros, el Banco Central (BCRA) volvió a subir este jueves la tasa de política monetaria y el rendimiento de los plazos fijos. Para la mayoría de los economistas consultados por iProfesional, es una decisión que va en la dirección correcta, y ayudará a calmar a los dólares paralelos, aunque creen que el efecto será transitorio.

La entidad monetaria dispuso subir la tasa de la Leliq a 28 días 1.000 puntos básicos o 10 puntos porcentuales, y elevarla de 81 % a 91%, el nivel más alto en los últimos 20 años, con lo cual el rendimiento del plazo fijo tradicional a 30 días para personas físicas será de 7,58% mensual.

Es la segunda suba de tasas que decide el BCRA en una semana, luego de que el ajuste de 3 puntos porcentuales definido el jueves 20 de abril había dejando gusto a poco en el mercado dado que el rendimiento mensual perdía contra la inflación de 7,7% de marzo, y fue una de las razones que desencadenó la corrida de los dólares libres de los últimos días.

El BCRA dispuso además elevar el monto máximo de las colocaciones que gozarán de este mayor interés desde el previo de $10 millones hasta el nuevo límite de $30 millones.

Para los analistas, aunque la medida es necesaria y lógica para contener las presiones cambiarias, traerá aparejado costos dada la mayor emisión monetaria que implica por el pago de intereses mensuales de Leliqs lo que, a su vez, es un condimento para la inflación, al tiempo que impactará negativamente en la actividad económica.

Suba de tasas: ¿fue una decisión correcta?

Santiago Franco, annalisa de Research de GMA Capital señaló que "la suba de la semana pasada de 300 puntos básicos había sido insuficiente, y esta reciente corrección apunta a corregir dicho desfasaje" dado que "el aumento de 1000 puntos al ubicarse en 91% (TNA) quedó prácticamente neutra en términos reales con respecto a la inflación de marzo".

"La decisión de subir la tasa de interés 10 puntos porcentuales se encuentra dentro del conjunto de medidas tomadas para contener la escalada de la brecha cambiaria. Al aumentar el premio a las inversiones en pesos se debería generar un mayor atractivo para este tipo de activos, quitando así cierta presión sobre el dólar", destacó.

El economista Federico Glustein evaluó que "la decisión es sorpresiva pero correcta porque el mercado para no ir a dolarización pide más tasa". Y consideró que este nuevo aumento "hace más atractivo provisoriamente a los plazos fijos, sobre todo, teniendo en cuenta que se amplió el límite a $30 millones de pesos".

A su vez, Alejandro Giacoia, economista de EconViews consideró que "era algo de esperar porque los 3 puntos de la semana pasada claramente habían sido insuficientes, y en episodios anteriores donde hubo subas fuertes del CCL también se utilizó a la tasa de interés para bajarlo".

"Con esta suba el rendimiento de los plazos fijos queda en torno al 7.5% mensual. No está claro que le gane a la inflación pero de mínima va a estar más cerca. Más allá de si es correcta la medida o no, creo que era algo necesario para apagar el incendio, aunque no suficiente. Se necesita algún gesto desde lo fiscal para conseguir más estabilidad", juzgó.

En sintonía, Andrés Reschini, analista de F2 Soluciones Financieras, .precisó que la nueva suba implica "una Tasa Efectiva Mensual (TEM) del 7,48%, con esto hay chances de que esté cerca (de la inflación de este mes) pero puede que tengamos una inflación mayor y termine siendo poco".

"Estamos acercándonos a la campaña electoral, crecerá más rápidamente la emisión por intereses de pasivos remunerados del BCRA y cada vez se complica más el tema de reservas, es lógico que la demanda por dolarizar en este escenario exija un premio mayor para quedarse en pesos", acotó.

El analista financiero Christian Buteler afirmó que "la tasa quedó positiva y es una señal en el sentido correcto como para justificar mantenerte en pesos frente a la inflación". No obstante, objetó que la medida "pierde efectividad cuando paralelamente el BCRA vuelve a emitir para asistir al Tesoro -el vierne último le giró $100.000 millone en Adelantos Transitorios- y por el dólar soja".

Salvador Vitelli, especialista de finanzas y agronegocios sostuvo que "como la sábana está tan corta no queda otra que generar este tipo de incentivo para quedarse en pesos, a través de un mecanismo que deteriora fuertemente el balance del BCRA" porque aumenta el déficit cuasifiscal.

Suba de tasas:¿traerá mayor calma a los dólares paralelos?

El dólar blue bajó este jueves $7 al cerrar en $467, en lo que fue la primera reacción de la nueva suba de la tasa dado que la noticia de que se iba ajustar en 10 puntos se filtró a la mañana temprano en el mercado. en tanto que las divisas financieras -Contado con Liquidación y Mep- también cayeron, producto de la intervención oficial en el mercado de bonos.

Para Sebastián Menescaldi, director de Eco Go, la decisión de subir la tasa en forma agresiva "es una condición previa para un eventual acuerdo con el FMI"

"Creo que lo hacen más por ese lado, y no que la estén usando como herramienta para evitar la dolarización. Algo va a calmar a los dólares. Aunque no creo que alguien que haya decidido ir a dólar, por esta suba de tasa decida quedarse en pesos".

El analista Gustavo Ber planteó que el nivel de la suba de tasa demuestra "la importancia que le dan las autoridades a frenar las tensiones cambiarias" y opinó que "podría tener resultado a corto plazo, al contribuir a mantener las colocaciones en pesos estables, y también más calmos a los dólares financieros y libre".

No obstante, el analista remarcó que esta suba de tasas "debería ser complementada rápidamente con medidas que sumen dólares genuinos (nuevos incentivos a la oferta, adicionales restricciones a la demanda y financiamiento externo) a fin de recuperar una etapa de mayor calma cambiaria, especialmente en un período electoral y ante una mayor emisión monetaria acentuada por los crecientes efectos en el cuasifiscal".

Por su parte, Santiago Manoukian, economista de Ecolatina, alegó que la suba de la tasa "si bien puede contribuir a llevar algo más de calma en el corto plazo, dada la emisión futura asociada por intereses de los pasivos remunerados (12% del PIB, +250% de la base monetaria), junto a otros motores activos (compras del BCRA en el mercado secundario, dólar soja/agro); el severo impacto de la sequía; la creciente incertidumbre, la falta de confianza y el hecho de no formar parte de un programa integral este movimiento seguirá siendo ineficaz para moderar la dinámica inflacionaria y las presiones cambiarias"

Para Reschini, el ajuste de la tasa "puede suavizar un poco más" a los dólares paralelos pero prevé que el efecto será transitorio. Al respecto, fundamentó: "se requiere un plan que genere confianza, Subir la tasa, vender más de las escasas reservas, y más restricciones solo pueden tener un efecto muy limitado".

Asimismo, Buteler aseveró que "esto te ayuda , pero se va a seguir necesitando intervenir (en el mercado de bonos) porque la medida llega un poco tarde, estos 10 puntos capaz tendrían que haber subido el jueves último, y se evitaba la corrida cambiaria".

" Esto ayuda a darle más calma, pero para cortar la corrida van a tener que intervenir firme en el mercado hasta que los dólares retrocedan unos cuantos pesos de todo lo que subió", enfatízó.

Asimismo, Juan Pablo Albornoz, economista de Invecq, resaltó que "puede traer algo de calma transitoria al dólar, pero la dinámica del déficit cuasifiscal ya corre en piloto automático". Y manfiestó que "lo correcto sería acelerar la consolidación fiscal para poder reducir la necesidad de financiamiento del déficit y poder empezar a aliviar la dinámica cuasifiscal del BCRA".

Suba de tasas: ¿qué costo y riesgos tiene?

La economista Natalia Motyl dijo que "no estoy de acuerdo con esta suba de tasas porque es pan para hoy y hambre para mañana". En ese sentido, auguró que "en 3 meses y medio, con esta suba, volveremos a emitir una base monetaria más".

"Más más pesos que van a terminar en activos en moneda extranjera. En 2 meses ya vas a entrar, nuevamente, en un clima de alta incertidumbre y presiones en el mercado cambiario", vaticinó, al tiempo que advirtió que esta medida aumenta "el costo de financiamiento a las empresas en un contexto de falta de divisas, eso va a impactar negativamente sobre actividad y, posteriormente, sobre mercado laboral".

Menescaldi también hizo hincapié en "el riesgo monetario" por el alza de tasas en un escenario donde el gobierno está "sin comprar dólares, y emite cada vez más pesos". E indicó que "hay un stock de 13,2 billones de pasivos remunerados, y con esta suba ya emitirá $1,15 billones mensual (por pago de intereses de Leliq), y eso es inflacionario".

Sobre el impacto monetario por este ajuste de la tasa, Franco estimó que "la factura de intereses del BCRA por mes se incrementará $ 110.000 millones, un aumento de 13%. Y resaltó que "no es una cuestión menor, en los últimos 12 meses la emisión por el pago de intereses de los pasivos del Banco Central representó el 60% de la expansión monetaria", .

De igual diagnóstico, Vitelli afirmó que el incremento de la tasa "perjudica fuertemente el balance del BCRA, y le pone cierto piso a la inflación" por la mayor emisión por el pago de intereses de Leliqs. Y cálculó que "vamos a niveles de intereses mensuales en torno a los 983.000 millones".

A su vez, destacó que "el riesgo de esta fuerte suba de tasa es que termina enfriando la actividad económica que ya venía estancada, porque se encarece el crédito y las posibilidad de poder invertir; con esta medida se vuelca la posible inversión que habría en la economía real a inversiones financieras donde se hace la timba"

Fuente: iprofesional.com

Gracias a un dólar más calmo, el Merval extendió las ganancias y los ADRs argentinos en Wall Street ganaron más de 5%

Pese a haber comenzado con fuertes pérdidas, el Merval avanzó 0,57% y extendió las ganancias por cinco jornadas seguidas. De esta manera, marcó un nuevo máximo histórico en pesos. En la plaza externa, los ADRs de empresas argentinas que operan en el exterior finalizaron en terreno positivo de hasta 5,3%, donde se destacó la performance Telecom Argentina, en una rueda en la que las principales acciones estadounidenses dejaron resultados mixtos.

En el segmento de renta fija, los bonos soberanos en dólares bajo legislación extranjera operaron con altibajos a lo largo de la curva, mientras que los títulos en pesos con ajuste CER marcaron alzas de hasta 2,59%, donde resaltó el rendimiento del TX28.

En el mercado de pesos, el Ministerio de Economía logró un roll over del 119% e incluso lograron captar financiamiento extra por $ 193.000 millones.

Al respecto, el secretario de Finanzas, Eduardo Setti, señaló que recibieron ofertas por un VNO total de $1.500 millones y decidieron aceptar financiamiento por un VNO de $1.150 millones, "que representa un valor efectivo de $1.1600 millones, ogrando renovar todo el vencimiento y, además, financiamiento neto por más de 193.000 millones de pesos.

Qué pasa en los mercados del mundo

Wall Street registró altibajos en sus principales índices, con inversores que continúan analizando los resultados de las grandes empresas tecnológicas que comenzó esta semana.

Microsoft reportó ganancias del tercer trimestre fiscal que superaron las estimaciones, lo que indica una fortaleza creciente en sus negocios de inteligencia artificial y nube. Microsoft ganó u$s2,45 por acción, sobre ingresos de us$52,9 mil millones, en comparación con una ganancia de u$s2,22 por acción, sobre u$s49,4 mil millones para el mismo período hace un año.

Por su parte, las ganancias del primer trimestre de Alphabet mostraron un aumento del 2% en los ingresos de búsqueda, muy por debajo de los trimestres correspondientes de los últimos dos años. Mientras tanto, las instalaciones de la aplicación Bing se han cuadruplicado después de que AI la aumentara.

Las acciones tecnológicas impulsaron el repunte de las acciones en lo que va del año, pero algunos analistas esperan que el sector pueda verse bajo presión de venta a medida que pierde fuerza. Los inversores siguen preocupados de que las expectativas de crecimiento de las ganancias sean más débiles, lo que llevó a algunos estrategas del mercado a anticipar un retroceso que hasta ahora aún no se ha materializado.

Wall Street

Los principales índices de Wall Street se negocian con resultados mixtos. Así, el S&P 500 gana 0,13%; el industrial Dow Jones baja 0,15%; y el tecnológico Nasdaq avanza 1,04%.

Merval

El Merval marcó una suba de 0,57%. Así, las alzas de las acciones líderes fueron registradas por Ternium (4,51%); Telecom Argentina (4,07%); y Aluar (3,36%).

ADRs

En Wall Street, los papeles de las firmas argentinas cerraron la jornada con mayoría de resultados en verde. Así, las ganancias fueron anotadas por Telecom Argentina (5,3%); Ternium (4,7%); y Transportadora Gas del Sur (1,9%).

Bonos

Los bonos soberanos en dólares bajo legislación extranjera marcan incrementos de hasta 3,61%, encabezados por el Global 29, mientras que los títulos en pesos con ajuste CER marcan alzas de hasta 1,19%, donde resalta el rendimiento del TX28.

Riesgo país

El riesgo país se ubica en torno a los 2.640 puntos básicos.

Fuente: iprofesional.com

Conmoción por el dólar al filo de los $500: Massa promete fuerte intervención y encabeza decisiva renegociación con el FMI

Minutos antes de las 13 de ayer, cuando el dólar blue alcanzaba los $495, Sergio Massa en persona le transmitió a funcionarios de su equipo que iba a tomarse las siguientes 72 horas para intervenir fuerte en el mercado cambiario para bajar las cotizaciones del contado con liqui y del MEP, que a esa hora también amagaban con acercarse a los $500.

El contado con liqui cerró la jornada en $466, tras una "fuerte" intervención oficial. El dólar MEP terminó en $447,50, algunos centavos por debajo de la jornada anterior.

Apenas pasado el mediodía, la conmoción en el Gobierno era total. También en el Banco Central. Varios directores de la entidad intentaban comunicarse, infructuosamente, con Miguel Pesce, quien minutos después era ratificado por Alberto Fernández en medio de una ola de versiones.

En algunos bancos líderes también mandaba el nerviosismo. Uno de los gerentes de una entidad de capital nacional admitía que en las últimas dos jornadas había notado una mayor dolarización de empresas, incluso pymes, que compraban en el MEP por el equivalente a $150.000 o $200.000.

La ansiedad se trasladó rápidamente por fuera del mercado financiero. Cada vez son más los rubros que suspendieron ventas "hasta próximo aviso" en medio de las turbulencias. Fabricantes de insumos para la industria alimenticia (envases, tinta, plásticos, cartón) decidieron frenar sus operaciones.

La pregunta lógica que se desplegó por las oficinas de empresarios y financistas aludía a la manera en que se podría frenar la corrida. Si era posible una estabilización.

La respuesta de Massa apuntó a esa cuestión: el ministro prometió que ayer mismo comenzaba un cambio en la estrategia oficial, y que había ordenado una intervención en el mercado cambiario a pesar de la explícita prohibición del FMI, en el acuerdo firmado con la Argentina.

Los próximos pasos de Massa

El propio FMI ya admitió que habrá una nueva negociación con el ministro, pero nadie habla de plazos. También se barajó la posibilidad de que el propio Massa vuelva a Washington en los próximos días, para cerrar un nuevo trato.

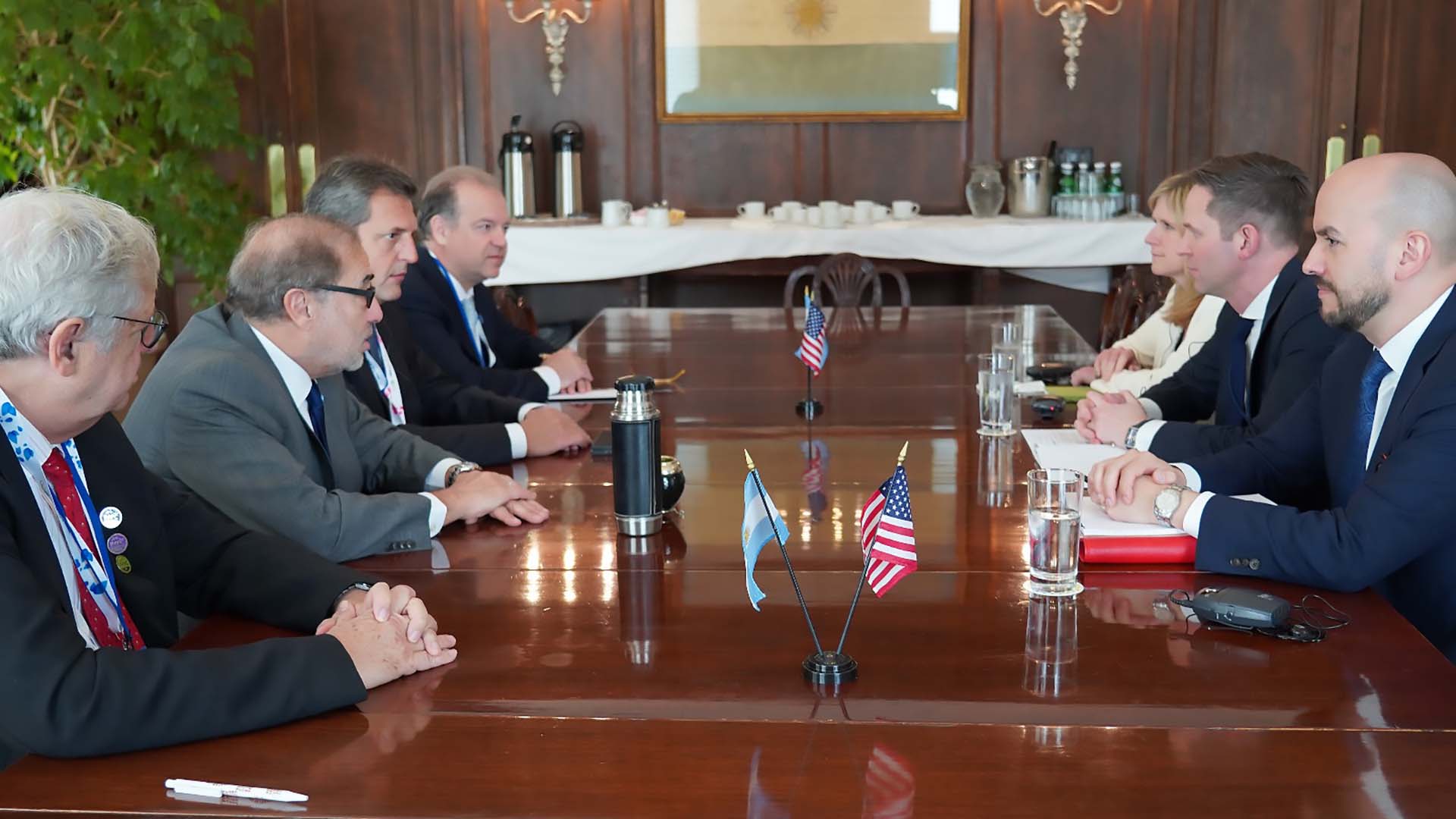

Finalmente, desde el Palacio de Hacienda confirmaron a iProfesional que la misión estará encabezada por el viceministro Gabriel Rubinstein y por el jefe de Asesores de Economía, Leonardo Madcur.

La clave de esa negociación será si el Fondo Monetario avala un adelantamiento de los desembolsos previstos para este año. Con dólares nuevos en las reservas, el Gobierno podría dar una señal de supervivencia hasta fin de año.

La cuestión es cuáles serían los condicionantes de ese apoyo, que por ahora no estaba en los planes de nadie pero que puede surgir ante la emergencia que impone la realidad.

El viaje de los funcionarios argentinos requerirá de definiciones urgentes. La dupla Rubinstein-Madcur llegará a Washington con el acuerdo caído y con las reservas prácticamente en cero.

Por eso mismo, desde oficinas de banqueros y ejecutivos de grandes empresas se preguntaban cómo se las arreglará Massa para frenar semejante corrida, que derivó en una suba del 25% de los dólares alternativos en una semana y media.

"Vamos a usar toda las herramientas del Estado para ordenar esta situación y en ese sentido notificamos al FMI de las restricciones que pesaban sobre la Argentina y vamos a cambiar en la rediscusión del Programa", prometió el ministro desde su cuenta de Twitter.

Una fuente oficial mencionó ante iProfesional que la intervención en el mercado había sido "fuerte", pero no pudo confirmar la versión surgida en el mercado de que el BCRA vendió u$s60 millones de las reservas, además de las consabidas operaciones con bonos dolarizados.

La lupa sobre los depósitos

Desde que el Gobierno anunció el canje de bonos dolarizados de la ANSES (y de otros organismos públicos), los depósitos en dólares muestran una caída diaria. En el último mes salieron unos u$s600 millones de los bancos.

La novedad, no obstante, apunta a lo que pueda suceder con las colocaciones en pesos, bajo el actual contexto. La dolarización puede acelerar los problemas.

Ante una consulta de iProfesional, una alta fuente del BCRA dijo que por ahora no está prevista una suba adicional en la tasa de interés de los plazos fijos. Pero que, obviamente, el escenario se evalúa en el día a día.

En este contexto, en las próximas horas no solamente habrá que tener en cuenta las decisiones económicas y financieras sino también las novedades políticas.

La reaparición de Cristina Kirchner mañana jueves en el Teatro Argentino de La Plata podría significar una señal de lo que viene en el oficialismo, a la hora de hablar de candidaturas para las próximas elecciones.

Desde el kirchnerismo habían dejado trascender que la posición pública de la vicepresidenta recién se conocerá el próximo 25 de mayo, cuando se cumpla un nuevo aniversario de la asunción de Néstor Kirchner en la Casa Rosada.

Pero la urgencia del mercado cambiario y el dólar en $500 podría acelerar, también en el terreno de la política, las definiciones del oficialismo.

Fuente: iprofesional.com

Fuerte rebote del Merval pese a las turbulencias del dólar

Mercado local

El Merval continúa subiendo pese a todo. Con la rueda de hoy, el índice registra once jornadas consecutivas al alza. En medio de un clima de extrema tensión por la escalada del dólar, la falta de reservas y la sequía, el mercado doméstico sigue firme con el aval de los inversores en Wall Street que convalidan la suba de los principales ADR argentinos. De esta forma, al cierre de la rueda el Merval avanzó 2,93% ubicándose en 299.421 puntos básicos.

Entre las acciones líderes, Aluar, Edenor, Central Puerto y Transportadora Gas del Sur encabezaron las mayores subas porcentuales. Mientras que el mayor volumen de pesos se concentró entre las acciones de YPF, Ternium Argentina y Grupo Financiero Galicia.

Respecto al Banco Central, el viernes volvió a sumar reservas y hoy se registraron operaciones que aportó el sector agropecuario por unos US$ 106 millones de dólares. En este sentido, en lo que va del mes el saldo a favor asciende a los US$ 190 millones. A pesar de esto, y sin un anuncio formal de nuevas medidas para contener la escalada de la divisa estadounidense, los dólares financieros siguieron impulsados al alza promediando los $449 pesos en el dólar MEP y los $462 en el CCL.

Mercado internacional

Wall Street cotizó este lunes sin variaciones significativas después de un viernes con módicas ganancias para los inversores. Al parecer, están siendo extremadamente cautos y vigilan de cerca los resultados trimestrales de las empresas. En este contexto, esta semana es una de las más importantes debido a que desde mañana se publicarán los balances de: Alphabet, Microsoft, General Motors, Verizon, UPS, Mcdonald's, General Electric, Pepsi y 3M. El miércoles será el turno de Meta y la fabricante de aviones Boeing. El jueves presentará sus números el gigante del ecommerce Amazon junto a Caterpillar, American Airlines, los laboratorios Merck y la cadena farmacéutica Eli Lilly. Finalmente, el viernes será el turno del sector estrella del mercado: las petroleras Exxon Mobil y Chevron.

En una jornada sin grandes cambios, en la que el comportamiento fue mixto y los mayores avances se dieron entre las compañías energéticas pese a la caída del crudo, los índices cerraron la jornada sumando apenas 0,20% en el Dow Jones; 0,09% en el S&P 500 y una contracción del 0,29% en el Nasdaq.

Fuente: rava.com

El BCRA sube la tasa del plazo fijo al 81%: ¿alcanza para frenar el salto del dólar blue?

En un escenario económico y político como el actual el margen de acción para cambiar el rumbo de los acontecimientos es por demás limitado. En tal sentido, el Banco Central y el Ministerio de Economía enfrentan un cuadro de situación extremadamente complicado, por lo que suponer que con una suba de la tasa de interés de referencia se pueden poner paños frios a la situación parece estar alejado de toda lógica.

En concreto, el BCRA dispuso este jueves una nueva suba de tasas de política monetaria de 300 puntos básicos. La decisión la tomó el directorio de la entidad en medio de los encuentros entre el presidente y los principales referentes del equipo económico, incluido Miguel Pesce. Así, la nueva tasa nominal anual (TNA) del plazo fijo tradicional y de las LELIQs quedó fijada en el 81%, con una efectiva anual (TEA) del 118%, lo que equivale a una tasa efectiva mensual de 6,75%.

¿De que puede servir elevar la tasa de interés del 78% al 81% para los plazos fijos (de hasta 10 millones de pesos), con una inflación que en marzo fue del 7,7% y que para abril tendría un piso del 7 por ciento?

Sobre este punto y según consigna Bloombeg, "las herramientas parecen haberse agotado y no es sólo una sensación del mercado, ya que también una parte del Directorio del Banco Central cree que un movimiento de tasas ya no alcanza y se volvería completamente inútil en este contexto, según dos personas con conocimiento directo".

"El alza de tasas sólo serviría si estuviera acompañada por otras medidas para cambiar las expectativas", dijo Pablo Waldman, estratega senior en Inviu.

¿Cuánto espera el mercado que valga el dólar blue?

¿De que puede servir si en cuestión de cinco días hábiles el dólar blue trepó desde los $395 a su precio actual, que está en torno de los $433, por lo que su avance equivale a lo que puede rendir un plazo fijo colocado a 30 días? Es más, bien es sabido que cuando el blue pega algún salto como el actual, ello impulsa a la demanda, frente a una oferta cada vez más acotada. A ellos se suma el hecho de que según las estimaciones de diversas consultoras y economistas privados hoy el precio del blue y los dólares financieros debería rondar los 460 pesos, lo cual implicaría una suba adicional del orden del 7 por ciento.

¿De qué puede servir si en el mercado es moneda corriente hablar de devaluación del tipo de cambio oficial y hasta hace cuestión de horas sobre la posibilidad de un desdoblamiento del mercado cambiario?

Esta percepción también se refleja en la práctica, pues las tasas implícitas del dólar futuro se dispararon y reflejaron que los inversores ven ahora más probable una devaluación antes de las elecciones. Y ya en el mercado de contado, los exportadores de soja redujeron abruptamente las ventas, tocando el martes el monto más bajo desde que se anunció un plan oficial para incentivarlos a liquidar.

Incertidumbre en el mercado

Para tener una idea del grado de incertidumbre que existe en la actualidad, éste se refleja en el último relevamiento que realizó FocusEconomics, con el aporte de consultoras económicas y bancos tanto del país como del exterior, en lo que hace a que cotización se espera para el dólar oficial para fin de año.

El promedio de la muestra es de $363 por dólar, lo cual implicaría una devaluación del orden del 6,6% mensual. Es interesante apuntar que el 40% de los encuestados ubicó el precio por debajo de los $350, un porcentaje similar entre los $350 y los $400, y el 20% restante por encima de ese valor.

Finalmente, ¿de qué puede servir si la emisión monetaria sigue creciendo a ritmo vertiginoso para tratar de cumplir con los compromisos tanto del mismo Banco Central como del Tesoro? Sin dudas que todas estas respuestas tendrán su respuesta en el corto plazo. Habrá que esperar.

Fuente: iprofesional.com

Turbulencias en el Merval

Mercado local

La plaza local comienza a posicionarse en un contexto preelectoral, lo que refleja la alta volatilidad y sensibilidad que tienen los activos frente a las noticias y rumores sobre el contexto económico y político del país.

Entre los hechos de la jornada, cabe destacar que no hubo liquidación del dólar agro y el BCRA vendió US$ 197 millones para atender las necesidades en el mercado de cambios. Esto impactó directamente en la renta fija: los bonos soberanos en dólares, tanto la legislación local como la extranjera finalizaron la jornada con grandes bajas. Los bonos con mayores volúmenes de operación con vencimiento al 2030 fueron los que tuvieron mayores descensos, el AL30D finalizó con un 8,77% de baja, mientras que el GD30D cerró con un descenso del 12,27%.

En lo que respecta a la renta variable, el panel líder se vio teñido de rojo con fuertes descensos. Con el mayor descenso podemos destacar a BBVA Francés (BBAR), con una baja de 6,7%, seguido por Banco de Valores (VALO) con 6,33%. De esta manera, el índice Merval baja 3,1% posicionándose en los 275.405 puntos.

En este escenario, los dólares financieros continúan subiendo: el MEP subió 0,3% dejando su cotización en $409. Por su parte, el contado con liquidación se posicionó en torno a los $429.

Mercado internacional

Wall Street tambalea en medio de las presentaciones de balances de las empresas. Luego de conocerse los resultados mixtos de Netflix, hoy los principales índices iniciaron la jornada con grandes bajas. Sin embargo, con el correr las horas las se fueron acomodando y los principales índices finalizaron la jornada con leves modificaciones, el Dow Jones cerró a la baja en 0,23%, el S&P500 finalizó neutro, mientras que el Nasdaq cerró positivo en 0,03%.

En esta línea, al culminar la rueda se esperan los resultados trimestrales de Tesla (TSLA), que al igual que Netflix, es un pilar importante en los índices (en particular para el Nasdaq). Para la jornada de mañana se esperan los informes de Taiwan Semiconductores (TSM) y AT&T (T).

Fuente: rava.com

Apoyado por Biden, el gobierno negocia reformular todo el programa con el FMI y solicitar un desembolso de 10.000 millones de dólares en junio

La fuerte sequía implosionó el acuerdo de Facilidades Extendidas, y ahora el Palacio de Hacienda estudia con el staff del Fondo un recalibramiento de las metas que permita a la Argentina acceder a la totalidad de los desembolsos que aún quedan pendientes para 2023.

Bajo el paraguas político de la administración de Joseph Biden, el Gobierno negocia con el staff del Fondo Monetario Internacional (FMI) una reformulación del acuerdo de Facilidades Extendidas, ante el impacto económico causado por la grave sequía que azotó a la Argentina en los últimos meses. Esa negociación apunta a lograr que el FMI desembolse 10.000 millones de dólares en junio y que acepte cambiar las metas previstas para las reservas del Banco Central, el déficit fiscal y la emisión monetaria.

“Estados Unidos siempre desempeñará un papel constructivo en esa conversación, incluida la Casa Blanca”, señaló Juan González, consejero de Seguridad Nacional cuando se le consultó acerca del apoyo de Biden a las negociaciones que emprende Sergio Massa con el staff del FMI.

Alberto Fernández y Biden se encontraron a fines de marzo en el Salón Oval, y a partir de allí se inició una hoja de ruta compartida por la Argentina y Estados Unidos que tiene como finalidad apuntalar al plan de estabilidad económica que es atravesado por las graves efectos causados por la sequía.

“Tengo que darle crédito al gobierno de Alberto Fernández y Sergio Massa por navegar por un ambiente muy desafiante, no solo político, sino económico en el año electoral”, señaló el consejero González. Y remató: “Argentina está avanzando con pasos concretos, pero el desafío es enorme”.

Gonzalez asesora al presidente de Estados Unidos en asuntos vinculados a América Latina, tiene excelente relación con Massa y ha visitado a Alberto Fernández en la quinta de Olivos. Este consejero de Seguridad Nacional es clave para que lleguen sin obstáculos las instrucciones de Biden al board del FMI.

El acuerdo de Facilidades Extendidas prevé que en los meses de junio, septiembre y diciembre de 2023, el FMI deberá desembolsar a la Argentina un monto total de 10.793 millones de dólares. Los desembolsos serán aprobados por el board del FMI -cuya mayoría maneja Estados Unidos-, que antes que nada revisará el Staff Level Agreement (SLA) negociado entre la burocracia del Fondo y los técnicos del Palacio de Hacienda.

El Staff Level Agreement se elevará al directorio del FMI cuando los tecnócratas que maneja Kristalina Georgieva comprueben que Argentina haya cumplido con las metas previstas en el acuerdo de Facilidades Extendidas. Esas metas cerradas con el FMI se vinculan a la emisión monetaria, las reservas del Banco Central y al nivel del déficit fiscal, que serán reformuladas durante estas semanas de constantes negociaciones entre Buenos Aires y Washington.

La sequía terminó con la metas vinculadas a la reservas del Banco Central y el déficit fiscal previsto para 2023. Frente al escenario económico que padece la economía nacional, Argentina ya en el primer trimestre tenía dificultades estructurales para cumplir con la meta de reservas -5.500 millones de dólares- y de déficit fiscal previsto en 1.9 por ciento para 2023.

Una cláusula negociada entre Alberto Fernández y Kristalina Georgieva habilita la posibilidad de negociar con el FMI ante la sequía que afectó los ingresos fiscales y recortó el mínimo crecimiento que estaba previsto en 2023. Esa cláusula se había pensado frente a un eventual rebrote del COVID-19, o ante las efectos económicos del guerra en Ucrania, pero finalmente se aprovechó ante una consecuencia inesperada del cambio climático.

“Nuestro escenario base está sujeto a importantes incertidumbres, lo que implica que es posible que las políticas tengan que recalibrarse según corresponda. (…) Los shocks relacionados con el clima podrían afectar nuestras exportaciones, con repercusiones negativas en la entrada de divisas y los ingresos fiscales”, sostiene el párrafo 11 del Memorando de Políticas Económicas y Financieras del FMI.

La administración Biden ya demostró que respaldará a la Argentina ante su negociación con el FMI. Y esa ventaja permitirá que el país atraviese la discusión con el staff y el board del Fondo cuando se recalibren las metas pactadas. Hasta ahora, el FMI remitía lo acordado tras cada revisión del directorio, pero ahora el gobierno propone otro método técnico -front loaded- para acceder sin demoras a los desembolsos previstos en el acuerdo de Facilidades Extendidas.

La oferta del Palacio de Hacienda es fácil de explicar: Argentina solicita al FMI que desembolse los montos fijados para junio, septiembre y diciembre, aunque no haya cumplido o se desconozca si cumplió con las metas acordadas para los últimos trimestres de 2023.

Se trata de una negociación compleja con final abierto, adonde están en juego 10.000 millones de dólares.

El planteo del Gobierno implica reconocer que será muy complicado sumar reservas por afuera de los desembolsos del FMI al Banco Central, al margen de asumir que cada partida que se gira desde Washington se usa para pagar la deuda contraída por Mauricio Macri cuando ocupaba Balcarce 50.

Desde esta perspectiva, la propuesta del gobierno significa que Argentina pagará el vencimiento del FMI de junio, pero después enfrentaría un peculiar desafío para cumplir con los pagos que caen en septiembre y diciembre. El fondo ya habría ejecutado los respectivos desembolsos, una práctica atípica ante un país con una larga lista de incumplimientos soberanos.

La negociación que emprende Balcarce 50 con el FMI tiene una hoja ruta vinculada a la geopolítica y al cumplimiento de ciertas metas que permitirían acceder a un rescate extraordinario destinado a aplacar las constantes zozobras económicas.

Alberto Fernández y Massa tienen el apoyo explícito de Biden, que habilitó una compleja negociación con el FMI. Esa negociación implica reformar el programa, ajustar sus metas y lograr en dos meses un desembolso extraordinario de 10.000 millones de dólares, que Argentina debería percibir recién entre junio y diciembre de 2023.

“Está todo sobre la mesa”, revelaron a Infobae funcionarios claves que trabajan en la Casa Blanca y el Palacio de Hacienda para repensar el acuerdo de Facilidades Extendidas con el FMI. Se trata de un diálogo contra reloj, inédito por la reformulación que se plantea desde Buenos Aires y clave para evitar una crisis económica que se puede potenciar por la campaña electoral.

Fuente: infobae.com

Los bancos rebotan sin impactar en los principales índices

Mercado internacional

La semana bursátil comenzó con el mercado de EE. UU. comportándose con ciertas divergencias y a la espera del IPC. El dato se conoció antes de la apertura del miércoles y expuso resultados positivos al demostrar una desaceleración de la suba de precios en la economía. Ya conocido el dato, la volatilidad tomó el control y se vió reflejada a lo largo de la rueda en los principales índices, si bien el optimismo parecía tomar el poder, antes del cierre fue la oferta quien ganó la batalla. A su vez, se espera por la Reserva Federal y por la decisiones que pueda llegar a tomar, con el público inversor expectante por saber cúal será la tasa final de su programa.

A todo esto se suma una nueva temporada de balances que comenzó hoy con los principales bancos como Citi, J.P. Morgan Chase, Wells Fargo, con buenos resultados que alivian al sector atravesado por la quiebra de algunos bancos regionales.

En conclusión, el mercado aguarda por más balances, por los próximos datos económicos y por los siguientes pasos de la Fed. De esta manera el SPY desciende 0,24%, el QQQ baja 0,19%, por último, el DIA finaliza con una baja de 0,45%.

Mercado local

El mercado local el lunes comenzó con la implementación del dólar agro (dólar soja III) con el objetivo de reforzar las reservas en el Banco Central. Asimismo, Sergio Massa viajó a Washington y mantuvo reuniones con el Banco Mundial en búsqueda de nuevas inversiones, y con el FMI con el objetivo de lograr condiciones más flexibles para lograr el cumplimiento de las metas.

En cuanto a los bonos en dólares, tuvieron un buen desempeño a lo largo de la semana pero finalizan la rueda en terreno negativo, en un contexto volátil que irá en ascenso a medida que nos acerquemos a las elecciones presidenciales.

Por su parte, la renta variable también tuvo buenos rendimientos en la semana, tanto el sector energético como los bancos se destacaron. De forma particular, Banco Francés acumulo una suba en torno a 24%, seguido por Banco Macro y Galicia con subas superiores a 15%.

Finalmente, los dólares financieros se mantienen estables y en lo que va del mes disminuyeron alrededor de 1%: el MEP cerró en $398, mientras que el CCL en $404. Cabe destacar que la inflación de marzo fue de 7,7% y el acumulado interanual se ubicó en 104,3%.

Fuente: rava.com